��ָ�ڻ�����Ϊһ�ֽ����ڻ������ĺ��������Թ�Ʊָ���ļ۸���Ϊ���ױ�ģ�����˫��Լ����δ��ijһ�ض�ʱ�䣬��������Լ���Ĺ�ָˮƽ����ָ���������������֮����ָ�ڻ���Ͷ���߶�δ��ָ���۸����Ƶ�һ��Ԥ�ں�Լ����

; U( q( B7 C g3 \һ����ָ�ڻ��Ļ�������

9 z/ T5 V- a; P- a2 ?�����ָ֤���Ĺ�ָ�ڻ���ǰ�۸�Ϊ2900�㣬Ͷ����A��B���н��ף�A���룬B������������˽����գ���ָ֤������µ�����2800�㣬��ôA�ͻ����100�㣬��B���ӯ��100�㡣��֮�����ָ�����ǣ�Aӯ����B�������ֻ���ʹ�ù�ָ�ڻ���Ϊ��һ�ֿ��Է�ӳ�г���δ��ָ���۸�Ԥ�ڵĹ��ߡ�

i4 N6 U% u/ C0 r! o7 `* A6 U������ָ�ڻ��ڶԳ��е�Ӧ��* P( H5 Q2 N6 s+ Y: F4 B: d& Q. _

�ڹ�Ʊ�г��У���Ʊ���ǵ���������Ԥ�⣬���Ͷ���ߴ����˲�С�ķ��ա�����ָ�ڻ����ṩ��һ����Ч�ĶԳ��ֶΡ����磬��Ͷ���߳���һ���ӹ�Ʊ�������г��µ��������ʧʱ������ͨ�����չ�ָ�ڻ����Գ��ⲿ�ַ��ա�

% R- f1 j" `9 Z0 r4 C' f# m- ], Q

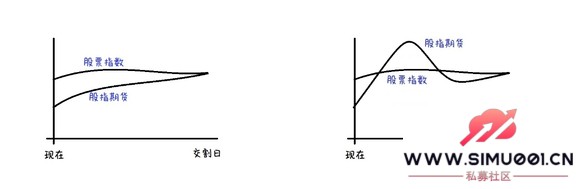

, A0 ~* J4 n1 ]; M$ e2 @, d! K�Գ�ĺ������ڻ���ĸ��������ָָ���ֻ��۸����ָ�ڻ��۸�֮��IJ�������Ϊ��ʱ�����ֻ��۸�����ڻ��۸����dz�֮Ϊ��ˮ��������Ϊ��ʱ�����ֻ��۸�����ڻ��۸����dz�֮Ϊ��ˮ��

( d) m& }3 P. `�����������Ӱ��Գ���

0 q4 z Z, `8 R* o8 ]- a; r" |�����ڶԳ�������������Ҫ�����á��������˶Գ��������������

* A5 ^! z% U- h! j! `$ s6 d����һ�����ڲ�Ʒ��ȫ������ָ֤���Ĺ�Ʊ�������ײֺͶԳ塣�ڽ���ʱ����Ʊָ��Ϊ3000�㣬��ָ�ڻ�Ϊ2900�㣬����Ϊ100�㣬������ˮ״̬�����˽���ʱ�����۹�Ʊָ����ָ�ڻ��ļ۸���α仯�����ն�������һ�¡���ʱ����Ʊ��X-3000Ԫ��XΪ����ʱ�Ĺ�Ʊָ���۸�����ָ�ڻ���2900-XԪ����ˣ��Գ�����������ǣ�X-3000��+��2900-X��=-100Ԫ����100Ԫ���ǶԳ�ijɱ���6 o9 Q( k/ [' G w

����ڽ���ʱ����ָ�ڻ�Ϊ3100�㣬��������ˮ״̬����ô�Գ������ͻ�����100Ԫ��Ҳ����˵���Գ廹�������������档$ I2 m( N0 M! {! `6 b* `

�ġ�����ı䶯��Գ�����еĸ�ӯ����

, A# H7 z$ c( w' K��Ҫע�⣬�������һ�ɲ���ġ�����ÿ�չ�ָ�ֻ����ڻ��Ľ���۸ᷢ���䶯������Ҳ����֮�仯������ܵ����ڶԳ�����У���Ʒ�ľ�ֵ������ʱ�ĸ�ӯ����& Q3 y9 T; \! ?# o6 c, Z

���磬�ڽ��ֺ�ĵڶ��죬����г������ã���ָ�ڻ������Ƿ��ȳ����˹�Ʊָ�������Ƿ��ȣ���ô����Ϳ��ܻ����ˮתΪ��ˮ����ʱ����Ȼ��Ʊ��ͷ��Ǯ������ָ�ڻ���ͷȴ���˸����Ǯ�����¶Գ������Ϊ������Ʒ��ֵ���ָ�����Ȼ�������˽����գ���Щ��ӯ����������ʧ�����յĶԳ�ɱ������滹���ɽ���ʱ�Ļ�������ġ�

u3 D" v$ \0 S! P�塢��ָ�ڻ��ڶԳ��е�ʵ��Ӧ��

3 ~, M5 g( ]3 _2 @4 ?: ~��ָ�ڻ��ĶԳ�����ڹ��д��ǻ���ʱ���ܷ�����Ҫ���á��ڹ��д���ʱ����ȻһЩ���²�Ʒ������Ϊ����ı䶯��������ʱ�ԵĻس������������������ڲ�Ʒ�ײ��ڶԳ���ܴ����ǵ���Ӱ�죬��Щ��Ʒͬ���ܹ���������µ��������Ľ�һ����ʧ����ˣ��������Ƚ������Ͷ������˵�����������͵����Ʋ�Ʒ������һ��������ѡ��3 ^9 A( u7 f0 ]- d' h

��Դ��������ָ�� |  |�ֻ���|Archiver|

( ��ICP��12001440��-3 )|��վ��ͼ

|�ֻ���|Archiver|

( ��ICP��12001440��-3 )|��վ��ͼ