- {4 L3 ^4 I. }: ~4 d/ V$ v

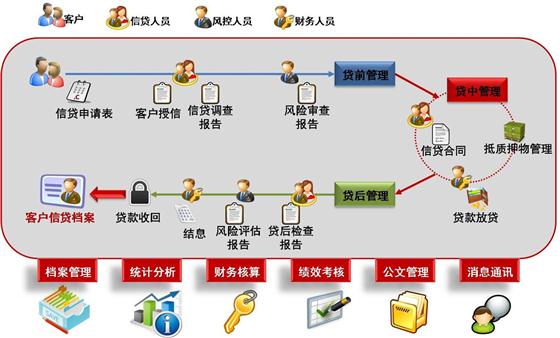

$ |% P# [# t) t5 J+ P9 ]6 R 泉源:金算盘小额贷款业务管理体系。. l6 R4 s) E& r& f9 a" W4 u

" l" [# n: E) F0 P 克日媒体报道,2011年5月12日,孟加拉国格莱珉银行行长穆罕默德·尤努斯被迫辞职,他开创和发展了“小额贷款”的服务,专门提供给因贫苦而无法得到传统银行贷款的创业者。他也是孟加拉墟落银行(Grameen Bank,也译作格莱珉银行)的创建人。2006年,“为表彰他们从社会底层推动经济和社会发展的积极”,他与孟加拉墟落银行共同得到诺贝尔平静奖。被誉为“穷人的银行家”的小额信贷之父黯然出局、拉下神坛引人深思。3 |/ |! H; y7 O3 R

( m" Q ]4 k7 d9 w$ |6 `" ` 穆罕默德·尤努斯把格莱珉银行酿成一家“穷人全部、服务穷人”的银行,有报道称,孟加拉总理哈西娜曾公开诋毁尤努斯的工作,指他把墟落银行当成是“个人产业”,并责怪小额信贷业“从穷人身上吸血”。以哈西娜为代表的当局责怪高额利钱使小额信贷已因高昂的利钱沦为“穷人的陷阱”,并规定从本年7月开始,小额贷款利率不得高出27%;小额贷款机构允许收取的最高费用受到限定;小额贷款机构要给予乞贷人15天的归还脱期期。从印度小额贷款危急到本日尤努斯的遭遇,大概意味着小额贷款低潮期的到来。分析人士称,险些“零门槛”的小额信贷向传统银行信贷寻衅,为穷无立锥之地者提供金融资助,也促进了自身的快速发展,在全天下范围内改善了贫苦状态,但这也势必引起政客们的不安。6 P5 V+ Y, y: ?. J+ R% P

! V9 r5 v W; `' n8 t) F 印度安德拉邦当局以小额贷款利率过高引发相干借贷者自尽等不良事故等为由,公布将逼迫取缔泛滥的信贷活动,并敦促乞贷人不要实时归还本身的贷款。当局干预直接导致一大批本来资金充裕、准备按时还款的乞贷人纷纷选择制止还贷,致使许多小额贷款公司资金链断裂,从而引发了一场波及印度天下的“金融危急”。印度小额贷款出现大危急和额信贷之父穆罕默德·尤努斯黯然出局实际上在提示我们:小额贷款公司运作实际上存在风险!+ Z6 r: h: k0 J4 }/ F! X

' O& N* B! F2 F/ C5 x 又据《第一财经日报》报道,按照中国人民银行此前发布的数据,制止一季度末,天下共有小额贷款公司3027家,客岁末为2614家;贷款余额2408亿元,客岁末为1975亿元,对缓解中小企业融资难近况简直有肯定作用,以是有市场和长远生命力。但现在多数小额贷款公司存在着各种标题,比如与当局要求的结果有差异,谋划效益与原来的乐观预期存在差异。别的,由于税收重和银行融资杠杆都受到很大限定,仅靠较高的贷款利率做短期业务,很难维持行业可连续性、较高红利的发展。团体来说,行业的股本回报率较低。/ I% @% t2 j8 _

: S" w# e V% C: {% o! R

一是脚色定位带来的风险。小额贷款公司非金融机构,“做金融之事,不享金融之权利”,微型金融的核心是小额信贷,着实不但是小额信贷,不但包罗信贷,还包罗储备、会费、保险、尚有各种其他的服务都加在一起才可以叫做微型金融。银监会的《关于小额贷款公司试点的引导意见》提到,小额贷款公司是由天然人、企业法人与其他社会构造投资设立,不吸取公众存款,谋划小额贷款业务的有限责任公司或股份有限公司。# W' A# ~: u/ S( l9 x2 `7 B3 z

5 ~. Q! E) p6 A, K( x 小额贷款公司是企业法人,有独立的法人产业,享有法人产业权,以全部产业对其债务负担民事责任。小额贷款公司股东依法享有资产收益、参加巨大决定和选择管理者等权利,以其认缴的出资额或认购的股份为限对公司负担责任。小额贷款公司应实行国家金融方针和政策,在法律、法规规定的范围内开展业务,自主谋划,自负盈亏,自我束缚,自担风险,其合法的谋划活动受法律掩护,不受任何单位和个人的干涉。5 O* S1 l6 ~! o5 y* S: |

h- o/ N. k& J5 ]7 ~$ | 小贷公司是当前民营资源进入金融范畴的告急途径,而且是门槛最低的方式之一。然而,用以规范小贷公司发展的法律制度千呼万唤难出台,由此引发的羁系主体标题日益突出。无论从名称还是业务角度而言,小贷公司都是不折不扣的金融机构。令人尴尬的是,由于无法取得金融允许证,小贷公司在法律上并不算金融机构,因而不受银监会羁系。现在,充当羁系主体的为各地金融办(金融工作局),但在实际利用中又不得不依照央行与银监会各类规定,这使得羁系乏力,严峻制约了行业发展。5 b& `& d2 S6 I2 a2 q2 I$ X

) q% L4 i9 c3 z9 U2 l2 ]8 n

业界提出政策发起,在风险可控的范围内,为了刺激民间投资,应鼓励小额贷款公司从企业转为金融机构,从而享受金融机构的政策扶持。小额贷款公司转为村镇银行预计还待时日,脚色定位不明,使小额贷款公司做投资、融资、包管、金融中介业务会带来政策、谋划风险。《关于小额贷款公司试点的引导意见》还规定,小额贷款公司转制村镇银行,必须由已确定符合条件的银行业金融机构拟作为主发起人。其难点一是发起银行难找,二是转制之时,银行将通过增资扩股大概股权购买的方式成为村镇银行的第一大股东,现有股东难以继承的。

6 d- ]& R* m% f+ i7 i* ]. Z! a2 z/ Y! C. t S4 K) o

二是小额贷款公司只能开展贷款业务,不能吸储,要管理融资瓶颈,又要防范非法融资的风险。

9 w& F; Z& Y) p9 ^ }. A, A {7 m! k! ]/ q& {" @) a: d

银监会和央行发布《关于小额贷款公司试点的引导意见》,文中称,小额贷款公司的重要资金泉源为股东缴纳的资源金、捐赠资金,以及来自不高出两个银行业金融机构的融入资金。在法律、法规规定的范围内,小额贷款公司从银行业金融机构得到融入资金的余额,不得高出资源净额的50%。小额贷款公司资金短缺的根本缘故原由是其没有真正进入金融市场,不具备进入拆借市场、票据市场的资格。因此,当上述三种资金放贷完毕,后续资金的缺乏,成为小额贷款公司面对的严厉查验,现在的小贷公司广泛存在资金规模小,发展强浩劫的标题,可连续谋划受到寻衅。$ ~# b% e" O4 `1 Y, C

+ y o5 o! ~$ N% m; C6 u 只能开展贷款业务,不能吸储,印度商业化的小贷机构只能依赖资源市场等融资,融资资源较高。而在中国,小贷公司因融资困难的标题导致的后续资金不敷情况更为严峻,这一方面是由于中国尚没有小贷公司上市融资的先例,另一方面是缺乏可以大概从其他金融机构得到较大规模批发贷款的机制。

# T; d( q' N- s' h# t/ O D* Q( o

9 o3 |, ]& C( x0 Z. |/ x A' h6 { 小贷公司依赖自身积聚,不绝开辟内源融资拓展业务;鼓励各类社会资源投资组建小贷公司投资和批发贷款基金、小贷公司融资包管基金,或是鼓励现有的包管公司给小贷公司包管,向商行融资;当局组建政策性的小贷公司投资和批发贷款基金、小贷公司融资包管基金;鼓励商行向小贷公司提供批发贷款;完满村镇银行准入制度安排,给予小贷公司转型村镇银行的通道,开辟小贷公司债券融资、股票融资的渠道,大概是探索小贷公司参加中小企业聚集债发行的渠道。

& a0 H9 m- N- V! B

^3 g q' f0 k- H- T( D0 ^$ D 三是小额贷款公司最告急的谋划市场风险。 p9 y; m# D, G! Y. g

1 j! L3 c9 J9 N* g. B

中小企业面对创业难、融资难、发展难。如今银行都非常器重中小企业贷款,若银行将此业务真正做起来,那么优质的中小企业客户将会合到银行,小额贷款公司只能面对劣质的中小企业。小额信贷的服务对象属于金融市场中最低端的客户群体,传统银行业以抵押包管为防范和控制风险的根本本领,而这是低端客户难以满足的条件。由于小额贷款行业“做金融之事,不享金融之权利”,非抵押包管,依赖对人的本领和名誉的评价,依赖产业以外的社会资源,依赖大样板的精良客户群降服个别的贷款丧失。

8 z, Z+ ?- \5 H7 {; V5 }$ E" R* C- t# ^+ h

90%以上的小贷公司根本没有相应的风险控制体系。在小企业贷款风险控制是关键,微型企业贷款无抵押、无包管,在中国信贷情况下恰好风险特殊大,小贷企业应对风险的“法宝”不外有三个:分散投资、抵押物和高息。在中国西部地区,品行、产物、抵押品在实行过程中稍有不慎会风险,有的不能实时还贷,有的占用资金时间资源,有的品行坏让你放贷者颗粒无收。) ? S% w) p* t4 _

o" q0 B% ^! e, H5 }( C 金融市场比力生动、管理中小企业融资难比力好的深圳,制止2010年底,深圳拥有中小企业,高出32万家,数量占企业总数90%以上,7成中小企业,有融资需求。一边是繁琐手续和申请门槛,另一边是简单快速放款的“高利贷”。银行、小额贷款公司、地下银号、包管公司群雄逐鹿,剧烈搏杀,让现有的小额信贷市场游走在灰色与阳光之间。撤除地下银号、包管公司这些不具备放贷资质的灰色企业,深圳市当局允许建立的39家小额贷款公司,则成为了规范、净化民间借贷市场的正规军团。企业贷款需求有“短、小、频、急”等特点,而小额贷款公司“免包管免抵押,最快半天放款,利钱优惠……”增补名誉状态不明的人群和中央企业这个空缺。深圳小额贷款公司数量并不多,但贷款规模则在天下压倒齐备,有的公司单笔上亿的贷款都做,力气之雄厚,小额信贷公司贷款服务品种大多包罗谋划贷、创业贷、工薪贷、楼宇贷等多个范畴。在银根紧缩的市场大情况下,由于自有资金的限定,部分小额贷款公司贷款门槛进步,对抵押品、现金流和固定资产的尺度开始水涨船高。但由于管理运营方面良莠不齐,压缩地下银号等违法违规构造的高利贷或诓骗,防范金融风险任重道远。9 ^' g/ b. c: u' A' |2 J

* d3 {- f& ]( c- j

固然有央行筹划取消对小额贷款公司贷款利率上限的规定,同时使现有一些非银行私营贷款机构合法化。按照央行现行规定,小额贷款公司贷款利率上限为基准利率的4倍。但有业界提出,小额贷款公司干的是金融机构的事变,但不享受金融机构的权利,同样做农村金融、商业银行会得到包罗减免业务税等支持,小贷公司每每无缘;同样做的是中小企业贷款,资金资源较低的商业银行还享有各种金融优惠政策,小贷公司却得不到。

: {3 p! ]6 ?' x# W7 q! R; P% `) M( h

( d9 O' ^) J8 i- T 小额贷款公司是中国金融体制改革的一项创新,发展须要探索、完满,政策风险、金融风险、市场风险须要防范于未然。) x8 {. P6 R7 `0 c

|  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图