泉源:姜超宏观债券研究(ID:jiangchao8848)

7 j9 U, U! s5 U- b0 i( I4 i8 f7 I% w4 @+ k' T. T

文/海通宏观姜超、顾潇啸、秦泰等

; L7 K4 ] O7 m" I3 N, N5 I& r6 |8 X/ L

1 g+ ?5 P# t* s: Z5 d择要:

6 s4 R! }( t3 ?' |( T& D3 s

5 H3 ^) V4 h' o8 H4 g4 j8 y. L1 I: D4 m3 x0 V

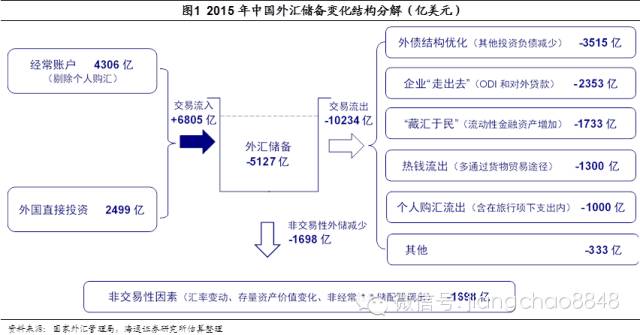

2015年,我国国际收支跌荡升沉,整年外储淘汰-5127亿美元,创汗青最大降幅。经常账户顺差扩大配景下,为何外储仍大幅降落?超5000亿美元外储都去哪了?本陈诉联合2015年国际收支、外债等最新数据,对外储流出结构举行分析。

* _7 x% o7 ^6 Q7 E3 f4 U/ P" k2015年国际收支综述:“双顺差”局面扭转,出现诸多结构性厘革。2015年中美钱币政策分化,美国启动加息,而中国履历一轮钱币宽松周期;同时汇改后人民币履历20年来最大幅度贬值,令国际收支形势逆转。经常账户顺差扩大,但金融账户逆差高达-4856亿美元,“双顺差”格局未能连续,诸多结构性厘革出现跨境资金运动的全新特性。

7 Y3 q8 g$ ^; t F" A& y: e经常账户与FDI:稳固流入仍在连续。2015年经常账户顺差高达3306亿美元,创7年新高,大宗代价暴跌压低入口本钱,令一样平常商业顺差剧增,最新的服务商业项下观光付出数据中包罗约-1000亿美元的个人购汇流出,剔除此因素后经常账户顺差凌驾4000亿美元。FDI流入2499亿美元,仍在公道区间内,表现中国市场对外洋资源仍具有精良的恒久吸引力。

/ S: J7 r' G: a& B/ R6 O, k* H资源与金融账户:多因素导致流出扩大。1)外债结构优化:其他投资项下贷款、钱币与存款、商业信贷等负债合计淘汰达-3515亿美元,表现企业积极归还外债,国际投资头寸和外债存量数据表现,贷款、钱币与存款负债存量仅为14年中高点的60%。2)企业“走出去”: 15年企业对外直接投资和新增贷款合计流出-2353亿美元,此中ODI流出-1878亿美元,增速超50%。3)“藏汇于民”:住民和银行选择更多地持有外洋证券资产,以及钱币和存款等运动性金融资产,合计流出-1733亿美元。2 Z: G# _# d( H( z7 \. s

净毛病与遗漏项:热钱流出的踪迹。2015年净毛病与遗漏项流出达-1882亿美元,成为重要流出因素之一。净毛病与遗漏的形成缘故起因重要包罗统计时点差别、统计口径差别和热钱运动。我们基于该项目和银行结售汇数据的对比,构造一个热钱运动的权衡指标,效果表现净毛病与遗漏的流出重要与借路商业项目标热钱套利运动有关。估计该项目中的热钱流出约-1300亿美元。- n) w% s4 |0 X& z

非买卖业务因素导致外储淘汰约-1700亿美元。导致非买卖业务性外储降落的缘故起因包罗:1)非美元钱币汇率颠簸;2)外储资产代价颠簸;3)支持“走出去”等非经常性外储设置调出。欧元、英镑等相对美元贬值导致外汇储备资产减值-1000亿美元,部分被外洋债券市场收益率降落带来的债券代价上涨所抵消。而2015年2季度起我国接纳SDDS尺度陈诉外储资产,意味着注资中投公司、丝路基金,以及外储委托贷款等均需调解出外储口径,导致外储非经常性淘汰。2 M& g1 \6 c5 R9 J E" c' D

总结:外储都去哪了?2015年,经常账户(剔除个人购汇)和FDI流入合计6805亿美元;国际收支买卖业务流出中,外债结构优化、企业“走出去”和“藏汇于民”等谋利性子较弱的流出合计为-7601亿美元;估计的热钱流出和个人购汇流出合计约-2300亿美元;非买卖业务性外储资产降落约-1700亿美元。团体来看,外储降落并不完全意味着资源外逃,谋利性较强的资源流出规模相对可控。+ D8 A, K/ w w$ ?. t, [, V

2016年国际收支形势猜测:一系列因素影响下,我们预计2016年国际收支有望改善,外汇储备降幅有望收窄。原油、铁矿石等大宗商品代价企稳回升,或令一样平常商业顺差有所回落,导致总体流入小幅降落至约6000亿美元;流出方面,除企业“走出去”大概有所增长外,由于美联储耽误加息,中国钱币政策回归妥当,归还外债、增持外洋资产规模有望降落,三项因素合计流出降至约-6900亿美元;同时热钱流出和个人购汇动机有望缓解,流出规模降至-2000亿美元;非买卖业务性外储资产淘汰或大幅改善至-500亿美元左右;其他项流出在-500亿美元左右。团体而言,基于当前的判断和猜测,我们以为2016年外储降幅有望较15年略有缩窄、但流出压力仍大,开端预计整年外储降幅在4000亿美元左右,而1季度已降落1200亿美元。正文:

0 p8 P# ~- \0 |+ A' o4 J

4 B7 ]* |% V! O% @: n5 c* ~; J9 s8 B) z+ Q4 V! l: O) ^/ p+ C

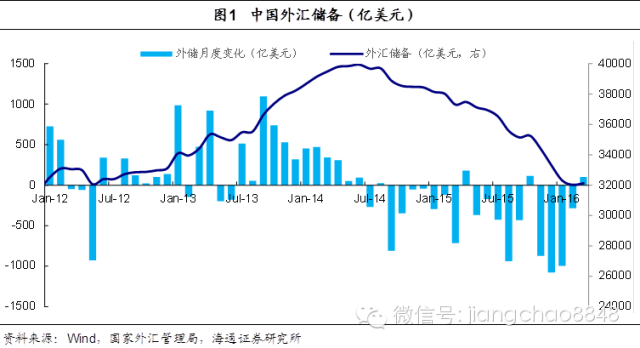

2015年,我国国际收支跌荡升沉,外汇储备大幅降落,由14年末的3.84万亿美元降至15年末的3.33万亿美元,整年降幅达-5127亿美元,创年度最大降幅纪录。经常账户顺差扩大的配景下,为何外储仍大幅降落?凌驾5000亿美元的外储都去哪了?外储流出中多大比例是热钱运动?本陈诉基于国家外汇局最新披露的2015年国际收支均衡表、国际投资头寸表和全口径外债数据,对以上标题举行全方位的结构性分析。. l+ G+ O4 H" ]; ^# E

, }4 Z/ }( ?, ]/ e* f' x$ i- ?

$ v# L& j# A9 p. q" O

2 I1 u* {) @) p6 @, R( H

# U5 w7 F6 B+ Y2 |$ u' e: R3 _1.国际收支概况

- k% C, O: b2 ?4 \3 l& j+ N; [& r, d- L+ ? Z% s3 a$ q4 A

! Z! T2 ^0 G7 S/ ~, H! `$ l; P$ e

8 w# D7 W8 F) z: C. D: o) c

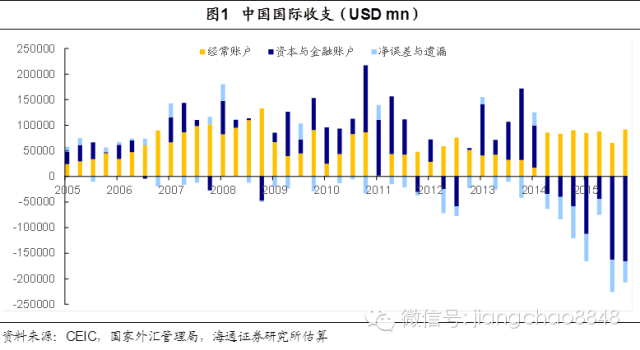

2015年,我国国际收支团体恶化,“双顺差”局面扭转,储备资产大幅降落,与此前年份相比出现诸多结构性差别。14年以来,中美钱币政策分化,美国退出QE启动加息,而中国履历一轮降息降准的宽松周期;同时15年下半年汇改后人民币履历20年来最大幅度的贬值,令国际收支情势逆转,传统的“双顺差”和储备资产连续增长局面扭转,国际收支结构性分化,更为深入的分析极为须要。

) D: \4 r* v1 f5 |/ m$ g* G g' m1 _$ Y: U1 m; B

1.1.储备资产创汗青最大降幅# P, H" _5 K2 v3 p

. \( J5 j* {' f0 @/ F

% I# T2 S" n' d; O9 T: V3 l2015年,国际收支口径下储备资产淘汰-3429亿美元,创汗青最大降幅。自1994年以来储备资产连续增长的趋势被扭转。实际上本轮储备资产的降落始自2014年下半年,自14年4季度以来的5个季度内,除15年2季度之外,储备资产均有降落,此中15年下半年合计淘汰达-2758亿美元。14年下半年以来中美政策分化、15年8月汇改后人民币连续5个月的震荡贬值是造成储备资产大幅淘汰的重要缘故起因。

1 _- s# n2 f5 ?1.2.金融账户大额逆差,“双顺差”格局未能连续

3 `& E! h# k8 Z. J* [2 ~. g7 l5 G& ?

, K ]4 k2 x w- f8 w- e! n* C5 ?6 ^* R2 u* _

2015年,我国金融账户逆差达-4856亿美元,“双顺差”格局未能连续。只管经常账户顺差达3306亿美元,创7年新高,但资源与金融账户自14年2季度起连续7个季度净流出,且流出规模不停扩大。15年整年金融账户逆差达-4856亿美元,创汗青新高,此中下半年合计净流出即到达-3285亿美元,“双顺差”格局未能连续。金融账户巨额逆差是储备资产降落的重要缘故起因。/ J! |, }4 T4 p- ] f! _

4 \) O8 O: v+ o' a) N7 I

7 v: T0 }3 X+ E z1 A& r( E" | 7 v: T0 }3 X+ E z1 A& r( E" |

7 M4 Z8 _) s5 V, d& k

, t0 h$ g7 o+ H% H! m5 L1.3.国际收支结构发生很大厘革+ \" v7 T( J2 C

9 ]3 _1 D1 X, Q+ z* W% l

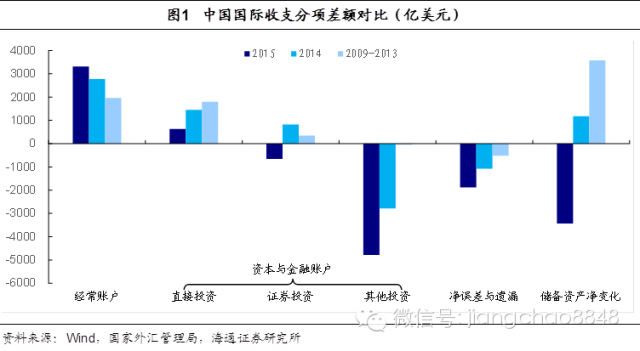

. i0 ^- k. _- }/ G1 B6 }6 l$ i从分项差额来看,2015年我国国际收支发生结构性厘革:经常账户顺差扩大,直接投资顺差缩窄,其他投资现史上最大逆差,净毛病与遗漏也有较大流出。09-13年间,国际收支中各项目根本均为顺差,储备资产年均增长超3500亿美元。14年起,资源与金融账户有所恶化。至15年,国际收支进一步出现结构性分化,经常账户顺差增长19%,直接投资顺差淘汰-57%,其他投资逆差靠近-4800亿美元,净毛病与遗漏项净流出也靠近-1900亿美元,为09-13年的3.6倍。/ |8 U1 H0 f% c* [

# x/ W/ O8 H; r% l. A

1 Y' i1 S% b: b9 Q) H1 t: _* u 1 Y' i1 S% b: b9 Q) H1 t: _* u

然而,仅从分项差额仍不能分解出国际收支厘革的清楚结构。金融项下,资产增长和负债淘汰均反映为资金流出,然而前者表现出我国企业和住民主动设置外洋资产的意愿,后者则大概反映了企业优化债务结构,淘汰外汇债务杠杆的运动。差别的买卖业务动机对汇率的敏感性差别,仅观察分项差额是不敷的。为了清楚明白15年国际收支买卖业务的结构,有效猜测将来国际收支厘革,我们在以下的几个部分中举行更为过细的结构分析。

/ j7 s( d' j% e1 \0 B7 I2.稳固流入仍在连续- P; O, Y6 y, F3 ~9 d

) Q: {1 L( I, Z! z6 {- ?5 R' z8 d2 I6 {5 b2 M( i/ E1 ~0 ^! b( w' ]

2015年经常账户顺差和FDI流入合计达5805亿美元,较2014年增长6.4%,稳固流入仍在连续。经常账户顺差和FDI流入是国际收支中较为稳固的部分,前者权衡本国企业通过国际商业赚取外国收入的本事,后者反映本国产物市场和要素市场对外资的恒久吸引力。2015年,两项合计流入凌驾5800亿美元,较2014年增长6.4%,创09年以来新高,表现我国国际收支的底子仍旧较为妥当。, m# \1 S1 Z" y: w5 [& p* N5 w

2.1.经常账户顺差:重回环球首位,货品商业创纪录

: Y |7 M. w! F* ]! _

( ~/ A: R+ l5 ?6 I

' X, p1 y0 `9 e5 t& z8 e7 |经常账户顺差、占GDP之比同步进步。15年中国经常账户顺差达3306亿美元,创近7年新高,较14年增长19%,为13年顺差的2.2倍。经常账户差额占GDP的比重上升至3%,较14年提升0.3个百分点,到达5年新高。- p H. W8 Q+ |

+ D* X/ |+ A( _+ n& U, {2 t # M7 p* K6 P9 K' @: k% ]6 r& R( c # M7 p* K6 P9 K' @: k% ]6 r& R( c

时隔4年重返经常账户顺差环球首位,为国际收支奠基较好的恒久底子。中国于06-10年为环球最大顺差国,而11-14年这一职位被德国所取代。最新数据表现,中国在2015年再次逾越德国(2850亿美元),重返环球最大顺差国职位。原重要顺差国中,除沙特、卡塔尔等能源经济体顺差大幅降落外,排名没有太大厘革。中国在国际商业中仍处于肯定的上风职位,连续的巨额经常账户顺差为国际收支奠基精良底子。1 l1 u+ A) d* X8 w$ Q3 P: W

9 W. u, b3 C6 X6 ^6 z+ G& |/ z8 N

货品商业顺差创汗青纪录。分项来看,货品商业顺差是经常账户的重要驱动力,15年动力进一步增强,整年货品商业顺差达5670亿美元,较14年增长30%,连续2年再创汗青新高。服务商业逆差扩大至-1824亿美元,重要源于观光项下付出敏捷增长(下文举行分析)。初次收入差额重要受外资企业利润汇出的影响,整年逆差-454亿美元,未有趋势性扩大。二次收入逆差-87亿美元。" Q Q( C' B$ ]

2.2.大宗代价疲软,一样平常商业顺差剧增

( i2 r8 ~, Y5 v8 e2 {# y, C2 ]1 ?2 a. K

, t: L. w% o+ A2 R8 u# v

货品商业顺差扩大源于一样平常商业顺差剧增。货品商业重要由一样平常商业和加工商业构成。15年加工商业顺差3512亿美元,较上年略降-2.1%;而一样平常商业顺差达2984亿美元,较14年剧增2.2倍,是造玉成年货品商业顺差创纪录的重要缘故起因。# U* b. @1 u; P, G- E; T* L! ?2 d

环球大宗商品暴跌,低落入口本钱,导致一样平常商业顺差大幅扩大。2015年,石油、铁矿石、铜等能源和金属代价暴跌,同时农产物代价连续疲软,整年CRB商品代价指数同比匀称下跌-28%;中国作为环球最大的大宗商品入口国之一,入口本钱大幅降落,在一样平常商业出口保持根本稳固的配景下,一样平常商业顺差被大幅推升。加工商业顺差稳中略降,与环球商业规模有所缩减的趋势根本同等。0 x2 k/ {' P& E+ s3 e& i

2.3.服务商业逆差扩大,包罗个人购汇流出5 h/ G" ]8 e/ [6 S4 L# r9 r/ Z% o

9 _' y- U P! L/ K4 i

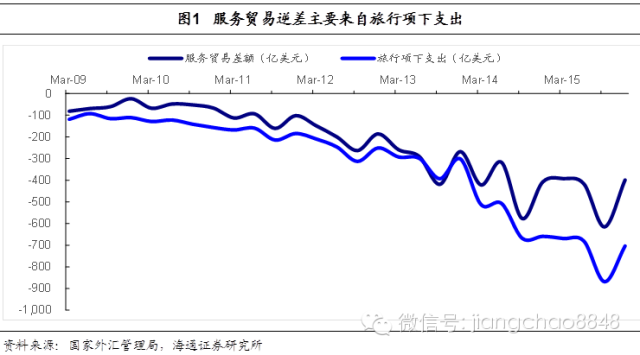

3 Q3 F, c8 i: J+ w) k; a3 A) T服务商业逆差重要来自观光项下付出,14年下半年起观光付出敏捷增长。根据最新数据,2015年,我国服务商业逆差-1824亿美元,较14年扩大5.8%,此中观光项下付出达-2922亿美元,较14年大幅扩大24.5%,是13年的2.3倍,构成服务商业逆差的最重要缘故起因。自14年3季度起,观光项下付出急速扩大,6个季度合计付出达-4249亿美元。

, E. C: s6 J, _2 E) p. L4 k# O0 ~& V9 }0 F/ e' U% ?0 S, l9 g8 F8 U

. h# |: G, c& c7 O( j8 E . h# |: G, c& c7 O( j8 E

国内住民境外游增长并非付出扩大的重要缘故起因,更应注意观光项下付出中所包罗的个人购汇因素。实际操纵中,额度内个人购汇大多通过观光项下付出举行结售汇申报。从更靠近实际外汇买卖业务的银行代客结售汇口径数据来看,服务商业项下差额与CNY-CNH汇差之间具有较强的相干性。特殊在汇改之后,两者之间的关系更为密切,表现个人购汇额随跨境汇差套利机会的巨细而颠簸,驱动服务商业结售汇逆差厘革。

' ~) B6 L2 d( k: Q2 f# [- D$ @! B4 Y7 _% d) _3 E. g" {: e) o% L- ]' c

观光付出数据泉源厘革,更正确反映个人购汇情况。最新数据修正中表现了服务商业统计口径的一项告急厘革:观光付出数据泉源变更为“国家外汇管理局最新得到的数据”。此前的国际收支统计中,观光项下收支均根据国家旅游局等数据泉源举行估算,此次调解意味着观光付出将更靠近观光项下的结售汇,从而更正确反映个人购汇情况。此次口径厘革导致2015年和2014年观光付出分别调增392亿和698亿美元。% {0 i( v# h, P( Y% ~5 x# U: J" l

个人购汇流出有多大?估计在-1000亿美元左右。2013年之前,我国出境旅游人数与观光付出之间的相干性极强,2014-15年,强相干关系被突破,观光项下付出增速大幅高于出境旅游人数增长幅度。思量到比年来境外购物付出大概增速较快,估计2015年观光项下包罗的个人购汇流出约在-1000亿美元左右。

1 x& w. q: I; i! K: Z `( k- C2.4.直接投资:中国市场恒久吸引力仍大

! d( X J7 w5 {- N" V# Z

5 v( m! }- }, D/ S: E+ q) w) G& p% F

直接投资流入较为稳固,中国市场对恒久资源仍具有相当强的吸引力。2015年外商直接投资流入2499亿美元,较14年小幅降落-6.8%,但该项数据颠簸性向来较大,自10年以来,FDI流入维持在2400亿-2900亿之间,2015年在美联储开启钱币政策正常化通道的配景下,仍实现2499亿美元流入,充实反映了我国对FDI仍具备较强的吸引力。# T( b9 i" d, f& b

投资收益稳步增长,红利远景仍旧精良。投资收益汇出项也自14年以来稳步增长,15年累计汇出2673亿美元,较14年增长20%,表现恒久资源投资中国市场的红利远景依然精良。预计将来该项流入仍将稳固在如今水平附近,FDI流入仍将连续。

& R+ L/ i3 r! A6 N* B# g3.多因素导致流出扩大

) Y# ~3 W% E2 p; ?$ @, @* B5 ^# j( ^8 c' O

3.1.外债结构优化:债务类负债大幅淘汰3 g+ S2 t% _- [ M% U+ K1 z y5 h

- g1 U. z' i0 f4 Y

9 t m; K; i& Q% }7 k$ E$ e

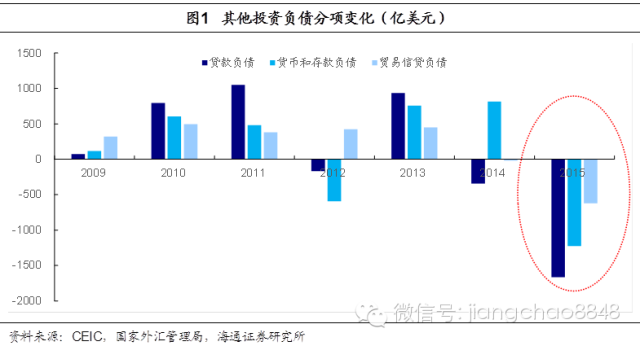

外债结构优化是15年资源流出的最重要缘故起因,整年其他投资负债淘汰流出达-3515亿美元,较14年多减4000亿美元。资源项下“其他投资”权衡企业和银行的债务类资产负债厘革。自14年下半年以来,其他投资项下负债连续淘汰,表现企业和银行积极调解对外负债结构,主动归还外债,淘汰外债余额。15年其他投资项下负债淘汰3515亿美元,14年下半年以来已合计淘汰4138亿美元。

8 i+ e! V- v/ u/ M6 t+ L% b! V5 ~9 `$ W此中贷款(重要为企业对外债务)负债淘汰1667亿美元,钱币和存款(重要为银行对外债务)负债淘汰1226亿美元,商业信贷负债淘汰623亿美元。贷款负债连续6个季度淘汰,钱币和存款负债淘汰会合于15年下半年,淘汰1051亿美元。商业信贷负债整年均为流出。15年也是史上初次出现三大类负债全部大幅淘汰的情况。# E3 K- v" r& [& `, b4 S+ j5 q9 n) N

8 w8 w! i$ v" i6 X v3 { / L, ?. V& F; ~1 U / L, ?. V& F; ~1 U

中国宽松美国紧缩,利差缩窄;加之人民币存在肯定贬值预期,是导致大规模外债归还的缘故起因。中国自14年11月起钱币政策方向宽松,连续实行多次降准降息,1年期SHIBOR利率由5%降至3.1%左右,而美国则于14年末退出QE,并于15年12月开启加息通道,1年期LIBOR由0.6%升至1.2%,中美利差由4.4%大幅收窄至1.9%。这意味着只要人民币贬值幅度凌驾2%,借美元债务的本钱即高于国内贷款。8月汇改后人民币蒙受贬值压力,最大贬值幅度超6%,导致诸多企业提前归还外债。& b# _2 J) Z! t, j2 ?1 _

3.2.外债存量降落,结构改善

% U! D8 J3 t3 k: ^7 G$ A& P+ @( B9 Q

0 G& l1 `) U" c" R. _) T/ F) m+ _

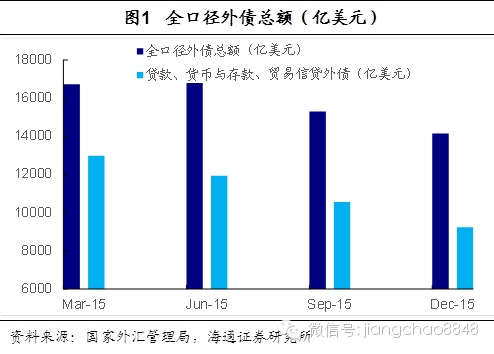

" T; A* ?2 j( X/ T( B9 f, U国际投资头寸(IIP)和全口径外债数据均表现我国外债存量降落,结构有所改善。从IIP来看,大幅流出后,钱币与存款、贷款类负债存量余额大降,后续流出速率有望有所缓解。国际收支中资源项下其他投资负债流出,与我国的其他投资类负债余额降落趋势类似,相互应证。停止15年末,贷款类负债余额3293亿美元,不敷14年6月高点的一半,已降至11年2季度的水平。钱币和存款负债余额3267亿美元,较14年底高点降落35%,降至13年3季度水平。两项负债合计6560亿美元,较14年2季度末高点淘汰4628亿美元。

! E `3 q$ o9 z: s, R8 I& ?外债余额大幅降落,年底全口径外债总额较1季度末降落-15.4%。我国外债总额数据自15年1季度起包罗人民币计价外债。从可比口径数据来看,全口径外债总额由15年1季度末的1.67万亿美元降至年底的1.42万亿美元,淘汰2570亿美元,降幅达-15.4%。此中外币计价的外债余额(即14年及之前的外债口径)由14年底的8954亿美元降至7595亿美元,降幅也到达-15.2%,降至2012年初的水平。8 U$ q8 t5 k8 ~6 T6 h8 a- K# ~

- Y p1 Z7 E" t2 z

, Z; I k3 i( Q" c分项来看,年底与1季度末相比,贷款、钱币与存款,以及商业信贷合计淘汰3744亿美元,与国际收支统计效果符合。年底与1季度相比,贷款由5500亿美元降至3216亿美元,降幅凌驾40%;钱币与存款外债由4374亿降至3315亿美元,商业信贷由3123亿降至2721亿美元。三项合计淘汰达3744亿美元,构成外债总额降落的重要缘故起因,与国际收支统计效果符合。) x- I. v2 T9 B; i9 u

2 [5 l% q2 r/ ~0 W' X/ r

美国加息预期延后,人民币汇率企稳配景下,预计16年上半年清偿外债导致的外储降落在1600亿美元以内。16年以来,受环球市场动荡和连续低迷的油价影响,美国加息步调减慢,3月FOMC集会后联储超预期鸽派,人民币汇率自2月以来稳中有升,贬值预期有所弱化,预计16年上半年清偿外债导致的外储降落在1600亿美元以内,贷款和钱币与存款外债降至5000亿美元左右,剩余头寸(企业恒久外债、银行须要的外汇运动性头寸等)对利率和汇率敏感度降落,下半年该项流出速率将进一步减缓。

2 M( O" v/ c+ q3.3.企业“走出去”,对外直接投资增长8 c* D# C! H0 e' [ ^

* j7 \, B& ]) t- E4 g0 i* p. i6 i+ k5 K' x+ ?4 l

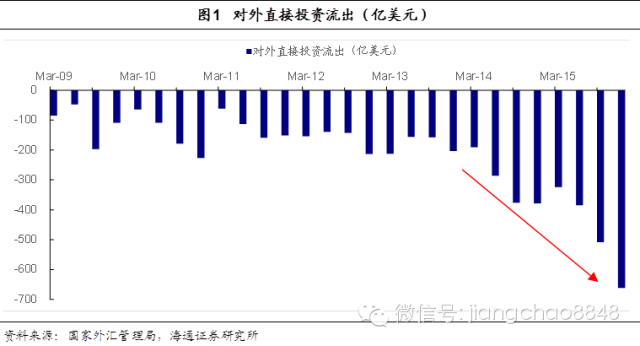

15年企业对外直接投资和新增贷款合计流出-2353亿美元,此中ODI流出-1878亿美元,增速超50%,构成外储流出的另一重要缘故起因。比年来,鼓励国内企业“走出去”,积极发掘外洋投资潜力,成为我国告急的对外战略。对外直接投资自11年开始稳步增长,14年起蓦地加快,15年连续高增长势头,整年ODI流出-1878亿美元,同比增53%。此中下半年ODI流出合计达-1169亿美元。同时对外贷款新增475亿美元。

* N3 X$ I$ h7 x+ A, s! b. _5 D- v" D' @" Z4 @% s5 p

4 a2 S, y' R% F. | 4 a2 S, y' R% F. |

/ z' p! a! B* D9 ~, m! e3.4.“藏汇于民”,运动性金融资产增长7 }# w; B$ l* c) V* Q: D

% u& M6 ]8 R" W

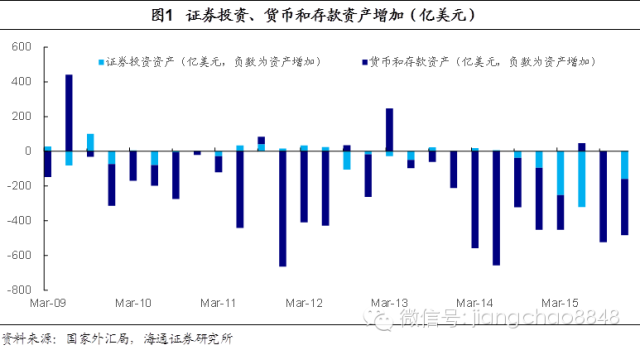

/ \/ H1 ]% r& a住民和银行选择更多地持有外洋证券资产,以及钱币和存款等运动性金融资产,合计流出-1733亿美元。资源流出的第三个告急缘故起因是住民和银行更多地持有外洋运动性较高的金融资产,导致外汇资产由官方外汇储备转移至住民和银行手中,肯定水平上实现“藏汇于民”。2015年,我国住民持有外洋证券增长732亿美元,同时钱币和存款资产增长1001亿美元。后者也在肯定水平上反映出经常项下外汇收入推迟结汇的影响。% v! J* k* [$ G* l1 ~7 {6 ^7 g

8 W+ S% s4 Z8 }) k: K# Y1 M+ N

; {' _: @1 H. y1 R; }( z: z B! @2 Y; z4 \3 ~

4.净毛病与遗漏项:热钱流出的踪迹

4 ?$ P2 ?6 V. w2 ~$ l

( U" g3 D) W( r- b6 Z

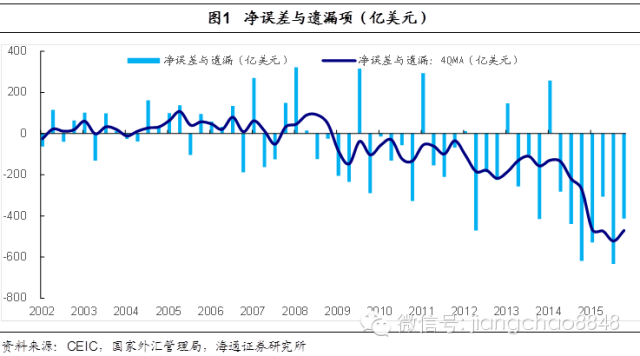

0 q$ Q6 S% V! P4 U1 K2 v& O6 S净毛病与遗漏项自2014年下半年开始流出敏捷扩大,2015年合计流出达-1882亿美元。净毛病与遗漏项在2008年之前出现小额流入,季度匀称流入在100亿美元以内;自2009年起转为流出,流出速率自14年下半年起加快,15年3季度流出达-634亿美元,整年合计流出-1882亿美元。净毛病与遗漏项流出扩大,并成为国际收支中的重要流出因素之一,是2014年以来的一个新征象。

1 Y1 P, Y2 j- C* {9 N) ?3 ~& i# z* n! s n6 V

2 V& S- \) T7 _! t0 }# r# U( ]- t净毛病与遗漏项成因复杂,重要包罗三方面缘故起因:' z: C4 R/ x' e# \

& }" k( p/ Y3 n9 K' f

2 Q( f# _7 W( D1)统计时点差别。国际收支中,储备资产厘革是基于收付实现制下的外汇买卖业务效果统计得出的,而其他项目(特殊是经常账户)以权责发生制举行统计,统计时点差别包罗在净毛病与遗漏项中。

+ s' P N' v+ o. i1 E2)统计口径差别。重要表如今经常账户分项中,货品商业、服务商业口径与海关货品收支口和涉外收付款口径均有所差别。国际收支口径货品商业口径包罗离岸转手买卖业务等未纳入海关统计的项目,来料出料加工差额计入服务商业。这些统计口径差别在原理上不应导致经常账户总差额的厘革,但由于统计过程中涉及差别的估计方法,以是也产生一些毛病。

( C. u1 i- _ Z( W" v9 Y0 }2 P+ l3)热钱运动。在资源账户仍未完全开放的配景下,比年来规模日趋增长的热钱运动重要借路经常账户买卖业务实现,表现为几个统计口径数据之间的偏离日趋扩大。这一因素同样反映在国际收支的净毛病与遗漏项中。. @3 N* l- @ p

我们重要对热钱运动的踪迹举行分析。6 a% l' V E( f

* [5 w! T- n7 Z9 c

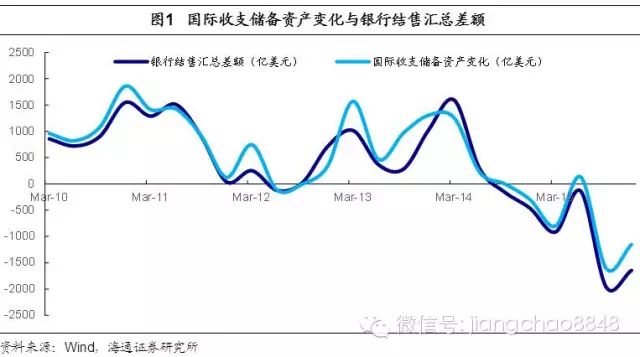

7 F& N8 `3 Q( N2 e; s& m9 b起首,银行结售汇总差额与国际收支总差额走势高度同等。银行结售汇总差额反映经常项下、资源与金融项下银行代客结售汇差额与银行自身结售汇差额之和,与国际收支总差额高度同等,从而我们可以通过两个口径的结构比力,追踪热钱运动的一些端倪。

. j" ?9 j( e( i. g! O X

, T9 I5 ]; b. d) {! ? T J

/ o3 k, I7 r2 x9 u6 V1 R从经常项目来看,国际收支口径和银行结售汇口径自14年下半年来出现明显背离。以4个季度移动匀称数据来看,2010-11年,以及12年下半年-13年银行结售汇差额明显高于国际收支差额;而14年下半年以来,经常项下结售汇差额明显低于国际收支差额,降幅快速扩大。

. K S% f0 s0 v& d: N& Y$ Z# O& F/ q% W( k0 u; [ j/ M

然而,这种差别中的一部分是由商业企业结售汇意愿厘革造成,具备真实商业配景,并非狭义的热钱运动。受人民币汇率预期影响,企业结售汇意愿常出现阶段性厘革,可以部分地表明经常项下银行结售汇差额与国际收支口径的经常账户差额之间的差别。2010-11年,以及12年下半年至13年间,人民币两次履历连续升值的过程,企业结汇意愿提升、购汇意愿降落,与结售汇和国际收支口径下的差别相对应。! S6 N0 s# n% H- S

我们基于国际收支记账规则,构建一个度量热钱运动厘革的指标。国际收支统计中,假如经常账户顺差对应的外汇收入没有结汇,大概顺差以人民币情势回流,那么会表现为金融项下的外汇资产增长或人民币负债淘汰,其效果都对应金融项鄙俚出。假设资源和金融账户中的其他买卖业务都是以外币实现的,那么资源与金融项下银行结售汇差额(含银行自身结售汇差额)与国际收支口径差额的差别即表现经常账户差额中未结汇或人民币结算的部分。基于这一原理,可以估算经常项下结售汇差额中的热钱运动规模。

6 b; \; |& ?- ^2 D* t估计的指标表现,14年下半年起净毛病与遗漏项流出扩大,与经常项下热钱运动的趋势相干性很大。估计的经常项下热钱运动指标与净毛病与遗漏项颠簸规律较为同等,07年前重要为小额流入,08年流入扩大,09起转为流出,14年-15年流出规模再次扩大。这一规律表现本轮净毛病与遗漏项确实很大水平上与借路经常账户的热钱运动相干。思量到统计口径、以及提前付款耽误收款等标题大概导致小额毛病(每季-150亿美元以内),估计15年热钱流出规模约在-1300亿美元左右。

2 n }8 J+ i S; O* E$ _7 O7 u1 w2 L热钱运动大概重要通过转口商业等情势实现。对比统计口径调解后的数据,我们发现,货品商业中,海关口径内涉外收付款差额与国际收支差额变更趋势符合,但非海关口径货品商业(重要包罗转口商业等)涉外收付款自14年下半年起逆差明显扩大,与货品商业数据趋势相反。两者之间的差别表现转口商业或是热钱运动的重要渠道。% g) z/ @; D9 Y8 W) u

5.非买卖业务因素导致的外储厘革

- C k2 U2 g+ ]& w8 w/ _; q

1 A9 t, R5 S: o3 p+ E% z" _& v5.1. 外储降落并非全部由跨境买卖业务所致

) [, T8 N4 @8 y) i0 V- d( W3 m( V% s

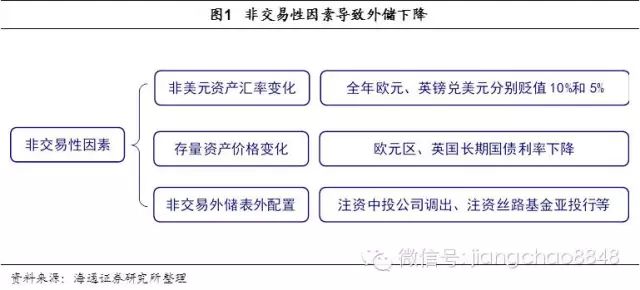

: @' ?) Z1 d j外储降落并不能简朴明白为资源外流,造成外储降落的缘故起因不但包罗国际收支买卖业务流出,还包罗其他非买卖业务性因素。国际收支买卖业务流出权衡国际收支口径下的资源跨境流出,而非买卖业务性因素权衡因汇率、资产代价以及其他非跨境买卖业务因素导致的存量外储代价调解。将外储下滑简朴明白为资源外流,会夸大资源外流的严肃水平。15年我国外储淘汰-5127亿美元,此中国际收支买卖业务导致的流出为-3429亿美元,非买卖业务因素导致外储淘汰-1698亿美元。15年下半年,我国外储淘汰-3635亿美元,此中非买卖业务性因素导致的外储丧失为-876亿美元,约占1/4。此中4季度买卖业务性外储淘汰有所降落,非买卖业务性因素导致的丧失占比到达37%。1 z& i9 B0 L+ Y

5.2. 多因素导致非买卖业务性外储降落

( u+ f0 R! d J( @# w7 `' L7 y! }8 y# D# Y

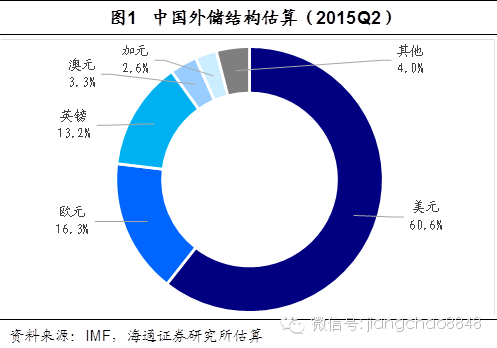

$ }! q7 m2 @ k& ~. P7 r导致非买卖业务性外储降落的缘故起因包罗:1)非美元钱币汇率颠簸;2)外储资产代价颠簸;3)支持“走出去”等非经常性外储设置调出。我国外汇储备中约40%为非美元钱币资产,此中以英镑和欧元资产为主。我国自15年2季度起向IMF报告一个“代表性外汇储备资产组合”,基于2Q15前后的IMF官方外汇储备结构数据,可以近似估计出中国外储资产的钱币结构。15年2季度末我国外储中,美元约占60.6%,欧元和英镑合计约占30%,日元等其他钱币资产占比力低。

* u" ~8 E p% y' J) a" A1 Z0 Y. p9 F

# R, h1 M. m/ L9 Z9 w4 {4 L) C # R, h1 M. m/ L9 Z9 w4 {4 L) C

欧元、英镑等相对美元贬值导致外储资产减值。根据上述估算的外储结构,拟合出汇率变更导致的存量外储资产厘革序列,可以看出汇率颠簸对我国非买卖业务性外储降落具有相当水平的表明力。我们估计整年因英镑、欧元等相对美元贬值导致的资产减值约为-1000亿美元左右。

6 r5 h9 W" g% c g6 `2 W; [/ w: k$ p- `4 y: |

外储资产代价上涨部分抵消了汇率厘革导致的丧失。15年整年欧元区国债利率大幅下滑约25bp,英国国债利率也有所降落。此中下半年,欧元区10年期国债利率由1.67%下滑至1.20%,德国恒久国债利率、英国恒久国债利率也分别下滑约25bp和30bp。思量到我国外储资产中有数千亿美元规模的欧元区和英国恒久国债,债券代价的上涨或在很大水平上抵消了欧元英镑贬值导致的外储丧失。, v% R# N# \3 X6 L" m

已知的外储非经常性设置包罗:注资中投公司、出资组建丝路基金、亚投行、外汇储备委托贷款等。外汇局2月公布,根据SDDS尺度,外储在支持“走出去”等方面的资金运营记账时会调解至规模外,同时公布对中投公司等的注资已经扣除。由于我国在15年2季度初次向IMF陈诉代表性外储资产组合,我们估计外储对中投公司的注资大概在2季度数据中调出,而当季汇率因素导致的资产增值大概平滑了此次调出的影响。而根据公开信息,外储已对丝路基金注资65亿美元,我国向亚投行提供的首期逾11亿美元资源金也已到位,这些影响大概均反映在15年下半年外储中。8 e7 C' [0 Y+ g: w# j

- A7 Q4 |( P, e5 x! R" P6 V 6 Z5 C" g. h( M# v. ], S) F1 w 6 Z5 C" g. h( M# v. ], S) F1 w

6 f" Z( T+ k0 K6.总结:5000亿美元外储都去哪了?4 Y: c' l2 i- Z2 i7 Y

3 }+ e8 y) x2 ^' i

6.1.图解2015年外储厘革结构; m9 O( u0 V" G+ n5 S/ k

4 f# F7 r! Y+ S8 Z# j

K1 @) d5 `! }/ Z2 v以上我们对2015年中国超5000亿美元的外汇储备降落结构举行了分析。总结起来,2015年外汇储备降落有以下特性:

# w+ a9 j7 O" S& S; g6 v3 e2 I* } V% F3 A; T" E* n) U& L

# C$ _, _- n1 g2 M2 z7 M, w& B # C$ _, _- n1 g2 M2 z7 M, w& B

1)国际收支买卖业务流入仍旧稳固,合计流入6805亿美元。2015年经常账户顺差创7年新高,外国直接投资流入亦维持在正常区间,调解后合计流入6805亿美元,增长较为妥当,为我国国际收支奠基精良底子。! e8 q6 r# O3 t; @2 l5 f

2 P1 C& ~$ @; B4 X2 T

2)国际收支买卖业务流出中,外债结构优化、企业走出去和“藏汇于民”因素合计流出-7601亿美元。三类买卖业务谋利性子较弱,对我国外储和国际收支的连续打击较小。企业积极归还外债令外债存量降落,后续流出压力减轻;企业对外投资、住民和银行增持外洋运动性资产,均是外币资产由官方外汇储备向企业和住民部分转移的过程,并非资源外逃,也较少水平受到跨境套利运动的影响。

+ |/ X5 d/ ~+ u" l; y6 a0 u- x3)热钱流出和个人购汇流出估算规模在-2300亿美元左右。国际收支中的净毛病与遗漏项很大水平上反映热钱流出规模,服务商业中的观光付出中包罗了个人购汇流出,我们估计两者规模分别在-1300亿美元和-1000亿美元。这一部分流出成为到场跨境套利运动、引发汇率颠簸的重要因素。

6 V7 k' F" {$ b5 _* x4)非买卖业务性外储资产降落约-1700亿美元,重要缘故起因是汇率变更、存量资产代价厘革和非经常性外储调出。这一部分外储降落反映存量储备资产代价厘革,以及因接纳SDDS尺度带来的非经常性外储数据变更。非买卖业务性外储资产降落并不直接形成跨境外汇买卖业务,对汇率的影响较小。5 P1 u. c6 L1 z

6.2.2016年国际收支形势猜测* J- E b( F1 ?/ i0 ~0 L/ y* \

/ m) ?4 n+ f8 g" B6 `- N

8 P! B% D5 d7 ]8 [2 }一系列因素影响下,预计2016年国际收支有望改善,外汇储备降幅有所收窄。1)预计经常账户顺差小幅回落,外国直接投资流入连续,合计流入约6000亿美元。原油、铁矿石等大宗商品代价2月以来企稳回升,同比跌幅则自15年8月起渐渐收窄。预计16年大宗代价稳中略升,一样平常商业顺差有所回落;加工商业则连续顺差小幅下滑的趋势,经常账户顺差(剔除个人购汇流出)预计合计约3500亿美元。外国直接投资流入仍将维持在如今规模附近,总体流入预计小幅降落至6000亿美元。6 ], R; Z4 i6 V+ n, W8 N

企业“走出去”流出或将扩大,归还外债、“藏汇于民”流出有望缓解,合计流出约-6900亿美元。在供给侧改革、国内去产能和一带一起战略配景下,2016年企业对外直接投资和贷款投资料将有所扩大,预计合计流出-3000亿美元左右。而2015年外债结构大幅优化,贷款、钱币和存款外债余额淘汰40%,后续流出压力有所缓解,预计2016年归还外债流出-2500亿美元左右。同时美联储耽误加息,欧日央行宽松继承,我国钱币政策回归妥当,令国内和国际市场利差相对稳固,持有外洋运动性资产的动机将有所减弱,预计流出约-1400亿美元。上述三大因素合计流出约在-6900亿美元左右。

5 v/ b0 m& R: M0 q8 D6 H美联储加息延后,中国钱币政策回归妥当,热钱流出和个人购汇规模有望降落至-2000亿美元。美联储于15年12月启动加息,但本年一季度受环球金融市场动荡和油价仍处低位的影响,联储加息步调远远慢于客岁12月时的预期,美国恒久债券收益再度走低;而随着通胀回升,中国钱币政策回归妥当,国内市场利率稳中略升,中美利差本年以来再次扩大。中美钱币政策态度的厘革以及央行在年初的适时干预,令人民币离岸在岸间汇差大幅缩窄,汇率短期企稳。在如许的配景下,本年热钱流出和个人购汇压力有望降落,预计合计流出约-2000亿美元左右。7 F2 y/ | j) g- f

非买卖业务性外储资产淘汰有望改善,预计整年合计资产减值在-500亿美元左右。美国加息预期耽误,非美钱币相对走强,同时美国、欧元区和英国国债收益率均有较大幅度的降落,令上半年非买卖业务性外储资产减值大幅收窄,乃至有所增值;下半年预计美联储重启加息步调,美元再度小幅走强,美债收益率或有所提升,外洋股市大概小幅调解,非买卖业务性因素大概导致外储有小幅减值;加之年内将较少出现大额的非经常性外储资产调出,预计整年非买卖业务性外储资产淘汰有望较大幅度改善,预计在-500亿美元左右。* l. _% Y6 V f; }! v

总体而言,我们预计:2016年外资流入将小幅降落;流出方面除企业“走出去”大概有所增长外,归还外债、增持外洋资产规模有望降落,热钱流出和个人购汇动机有望缓解,非买卖业务性外储资产淘汰或大幅改善,2016年外汇储备大概率会进一步降落,但降幅较15年将略有收窄、但流出压力仍大,我们开端估计外储降落幅度约在4000亿美元左右,而1季度外储规模已降落1200亿美元。外储超预期降落的风险因素包罗:美联储年内加息两次或更多、中国钱币政策超预期宽松、英国脱欧、年内环球原油减产调和乐成、大宗商品代价快速反弹等,如上述因素出现,我国外储降落幅度或将凌驾预期,后续我们将连续跟踪。 |

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图