作者:吴裕彬; s4 ~2 g J* ^$ }5 r+ T

" _) [* d, P, b: T' }& ]! B9 m8 X. t发表于2012年的猜测:中国经济的主题不是维持GDP高速增长,而是超等去杠杆化。中国人民银行的货币政策无法将这些标题根治,只能委曲维持过分杠杆化的经济和临时克制名誉/债务链条的断裂。在这种情况下,投资会疏离就业麋集产能麋集的范畴,由于在消耗需求不敷的同时,投资回报率也日趋恶化。房地产危急实质上是债务危急。中国的信贷运动已成了庞氏融资的红海。房地产危急的关键不在供需,而在其衍生的融资杠杆。本文首发美国最大的财经新媒体business insider,随后被Seeking Alpha,Zerohedge, Huffington Post转发,并被美国国集会会议员官网引用,全网阅读数十万为计,影响甚大。事后不久李嘉诚开始布局撤资大陆。

9 x* k6 o$ q1 O9 f6 Q7 s7 U8 ~

% a6 _, m) J- K3 C- @经济风向标:央行政策 ' y/ J2 I0 R0 O( S* Z5 |# ~

全天下都在关注中国经济的康健状态。要知道中国的经济情况有多糟,最好的一种方式莫过于观察中国人民银行的政策风向。2012年7月5日,人民银行在不到一个月的时间里第二次降息。而此前不久,人民银行又分别于2011年12月,2012年2月及5月将存款准备金率各调低了50个基点。

+ W/ e- d% u9 g: R除了这些降息的办法之外,人民银行还于2012年7月的第一周通过回购利用向银行体系注入了2250亿元的活动性,这是此前六个月以来最大规模的一周活动性注入。而在2012年6月,人民银行已经向银行体体系共注入2910亿元的活动性;在2012年8月第4周,人民银行向银行体系净注入活动性达2780亿元。

: d' o; m, J R- y 人民银行在开释活动性方面展示了自2008年以来稀有的激进。

8 N1 B# {$ g- `. ?% C o0 |体系性债务链条断裂的风险

! x7 ^# B4 B" ~! y为什么人民银行会云云费心起活动性来?不管坊间对人民银行抱有何种不切现实的过高盼望,央行这些激进的办法充其量只是给标题重重的中国经济打上了货币政策的创可贴,只能临时的委曲维持过分杠杆化的经济和有随时短路之虞的债务融资链条。 # M1 ~. G+ t1 K" [. h

央行云云激进的配景是,中国债务融资的紧张推手——国有大银行出现了活动性危急。中央政府政令下亘古未有的信贷扩张,越来越严格的资源要求和极重的股票分红付出使得天下上利润率最高的中国银行陷入了外强中干的田地。根据投资研究公司GaveKal的数据,2010年中国的五大银行(工商银行、农业银行、中国银行、建立银行、交通银行)在资源市场上统共融资1990亿元,但是当年派发股票分红的付出就高达1440亿元。与此同时信贷扩张引起的资产负债表膨胀和严格的资源要求使得五大银行的资金饥渴越来越严峻。本年3月,中国四大银行(交行除外)的总资产增长了14%,到达了51.3万亿元,约莫是德法英三国经济的总和。

2 @. x! `5 Q+ N( @总资产增长未必是功德,由于根据新规定,2013年末之前中国最大银行的准备金对资产的占比必须到达11.5%。他们的coretier 1 资产比率必须至少到达9.5%。在这些日益严格的资源要求之下,资产负债表急剧膨胀的中国银行遭遇活动性危急也就不敷为奇了。这时间除了央行开释活动性之外别无他途,否则债务融资的主板就会出现短路。 1 s3 C4 W# d3 B) J1 M7 P( x& y

过分杠杆化的经济和不可一连的泡沫 2 M/ ^+ T% E: r! ^% E6 I8 Q

如果一个国家的发展过分依靠债务扩张,那么这个国家的经济危急将以去杠杆化的情势发作出来。如果这个国家遭遇的是超等去杠杆化(great de-leveraging),那么央行激进的货币政策就会失效,停业、坏账以及资产泡沫幻灭会大面积长期的发生。过分靠宽松货币政策和扩张性财政政策刺激的中国经济正在一步步走近超等去杠杆化的泥沼。 ( S) X0 Q+ v4 f I: g

根据惠誉国际(Fitch)的数据,中国的融资总量对GDP的占比从2007年年底的124%增长到了2010年底的174%,然后2011年上升5个基点到达179%。2012年,广义名誉增长速率虽有所降落,但仍较GDP增长为快。

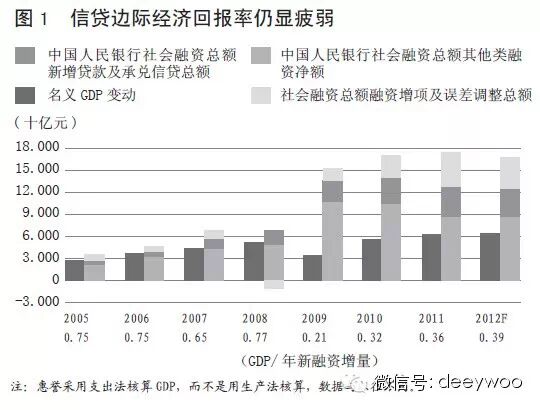

3 Q) r! L. N4 g" U$ r显而易见的是,中国并非苦于活动性不敷,而是苦于不停萎缩的投资回报率(ROI)。根据Fitch的数据,在2012年每一元新的融资额将产生0.39元的新GDP回报。而2008年经济危急前则可以产生0.73元的新GDP回报,这个数值必要到达0.50元以上才气使融资总量对GDP的占比稳固在2011年的程度(17.9%)上。 8 F; J- O4 I+ _: R2 D+ z3 N

根据闻名的货币经济学家Hyman Minsky的理论,债务融资分为三种:对冲、谋利、庞式。对冲融资,其收入可以付出本息。谋利融资,短期内收入只能归还利钱而不能归还本金,必须债务展期。庞式融资,收入连利钱也还不上,债务不停叠加,必须再融资或变卖资产/抵押物。经济体中的谋利融资和庞氏融资比重越大,杠杆化的征象就越严峻,就越有大概发作经济危急。在现在中国投资回报率(ROI)不停萎缩的情况下,对冲融资会大量转换成谋利融资,而谋利融资会大量转换成庞式融资。当这种情况到达一个零界点,资产/抵押物代价会出现大面积大幅度的跳水(Haircut),坏账大面积产生,名誉/债务链条全面断裂,银行遭受重创,经济危急全面发作。这个时间不管央行和中央政府怎样注入活动性,也无法修复断裂的名誉/债务链条,由于产生名誉的底子是投资回报率和良好的资产/抵押物代价。这也是美联储两次规模弘大的量化宽松依然没有盘活美国经济特别是房地产市场的根本缘故因由。这里必要引起我们鉴戒的是,房地产和地皮是中国现在最广泛担当和最紧张的融资抵押物,房地产泡沫的破碎极有大概以债务危急的情势开始。

" b! J ?' q9 C& P; @8 v以国有四大行之一的中国银行(BOC)为例,2011年其贷款抵押物的39%为地产和其他不动产。而房地产和地皮作为抵押物在房地产信托等影子银行信贷中的权重大概更大,危害也大概更大。根据美国银行美林证券和Fitch的数据,中国的影子银行规模已经到达了14.5万亿人民币,高出了社会融资总量的一半。现在政府对影子银行监控极为不力,其抵押物布局,杠杆率等等安全性数据远差于传统银行,因此受房地产泡沫破碎带来的打击会更大,而这也将引发传统银行的债务危急。 0 u3 r2 t1 [ l1 O' `* E

如许一个去杠杆化的连锁反应好像已经在中国开始,标题是什么时间将到达临界点。单单依靠人民银行的货币政策工具无法管理根本标题,由于人民银行无法改善现在投资回报率和资产/抵押物代价恶化的情况,标题的根源在于无法维持的经济泡沫和瓦解的总需求。(图1)  修建业是窥测中国经济泡沫严峻程度的最佳视角。根据法国兴业银行的数据,2010年中国统共在修建业上投入了10000亿美元(包罗住宅,非住宅地产和底子办法),占据约20%的名义GDP——这险些是天下均匀程度的两倍。 2010年,中国修建市场高出美国的规模成为天下第一,并占据了天下修建市场的15%。这一年方兴未艾的中国修建业把中国投资对GDP的占比推到了48.5%——一个中国汗青上以致是天下汗青上亘古未有的记录。这个时间可以绝不浮夸的讲中国经济是修建导向型的。(图2、图3) 修建业是窥测中国经济泡沫严峻程度的最佳视角。根据法国兴业银行的数据,2010年中国统共在修建业上投入了10000亿美元(包罗住宅,非住宅地产和底子办法),占据约20%的名义GDP——这险些是天下均匀程度的两倍。 2010年,中国修建市场高出美国的规模成为天下第一,并占据了天下修建市场的15%。这一年方兴未艾的中国修建业把中国投资对GDP的占比推到了48.5%——一个中国汗青上以致是天下汗青上亘古未有的记录。这个时间可以绝不浮夸的讲中国经济是修建导向型的。(图2、图3)

+ y( m. V# B1 [$ S

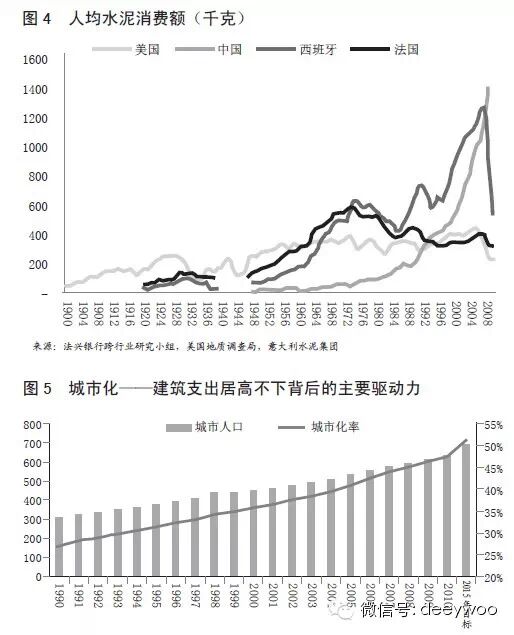

. F7 M7 @% d! @+ ~% R1 W c. p2010年,中国的水泥斲丧量突破了18亿公吨,到达了天下水泥总需求的55%,是美国斲丧量的25倍。中国的人均水泥消耗高达1400公斤,远远高出除中国以外的天下均匀程度——300公斤/人,也远远高于划一收入国家程度。汗青数据表明这么高的水泥消耗程度是很难长期一连的,早晚会引发修建业泡沫破碎。(图4)

& }* T( {6 |3 n: j- L3 y( C2010年中国新建了18亿平发米的住宅,这相当于西班牙天下的住宅面积。这些住宅已经可以容纳6千万人,固然这一年城镇生齿仅增长了2千万人。如果在未来5年中国保持这个修建速率,到了2015年中国将统共兴建90亿平方米的住宅,足以容纳3亿人,也就是说可容纳的都会化率将到达65-70%,但是根据国际货币基金构造(IMF)的数据,这个都会化率要到2030年才可实现。中国的修建速率远远高出了中国的都会化进度,中国将有越来越多的地方像鄂尔多斯那样唱起奇策来。(图5) / s8 p& X& Y i

心存荣幸的人们可以在西班牙身上探求中国修建业泡沫破碎的迹象。像中国一样,在经济危急前西班牙的人均水泥斲丧量也多年保持着高程度。2007年西班牙的年人均水泥斲丧量到达了1300公斤的峰值。四年以后,陷入经济危急的西班牙的年人均水泥斲丧量委曲维持在500公斤左右,险些从峰值程度降落了60%。如果中国的人均水泥消耗保持现有的态势,中国的修建业泡沫也将靠近它的破碎点。 心存荣幸的人们可以在西班牙身上探求中国修建业泡沫破碎的迹象。像中国一样,在经济危急前西班牙的人均水泥斲丧量也多年保持着高程度。2007年西班牙的年人均水泥斲丧量到达了1300公斤的峰值。四年以后,陷入经济危急的西班牙的年人均水泥斲丧量委曲维持在500公斤左右,险些从峰值程度降落了60%。如果中国的人均水泥消耗保持现有的态势,中国的修建业泡沫也将靠近它的破碎点。

. l9 c* L' ~3 X! _: |8 ?$ V5 v5 G经济泡沫到后期紧张依靠庞氏融资来推进。泡沫的最初,央行过分开释的活动性会不停推高资产代价。越来越多的人进入谋利融资和庞氏融资的圈子,留意于资产代价不停上升。这个时间债务杠杆率不是标题,但是去杠杆化一旦启动,人们就将疯狂的抛售资产,需叱责身而退的路径。在投资回报率日渐萎缩的本日,以修建业为主导的投资拉动的中国经济增长将陷入庞氏融资的红海。房地产是中国庞氏融资运动中最紧张的融资抵押物。

6 ]1 T3 D- v- `7 r" A费力的中国经济再均衡

$ v& J1 S2 F4 A8 X$ [% n 3 x& {- Z* p* J/ I G

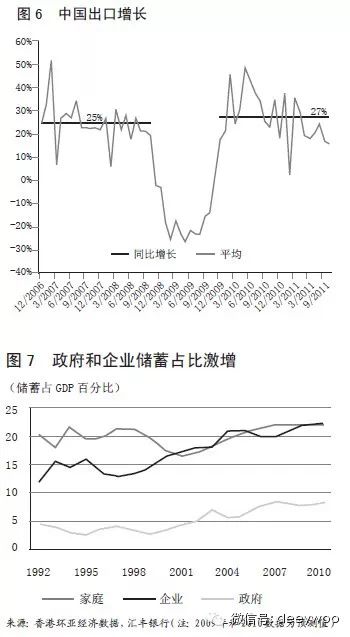

中国经济不能通过过分投资来长期拉动。那么我们能不能从出口需求和内需的需求层面来寻求增长的引擎呢?至于出口需求,中国出口的紧张市场欧洲和美国都有二次阑珊的迹象,因此中国出口将不可制止的减慢步调。欧洲和美国都深受债务危急困扰,这个时间增长出口属于逆流而上难上加难,而且会进一步增长西欧难以维系的债务负担,从而陵暴西欧以商业壁垒自保,有引发商业战役的大概。

* F6 o7 |1 A- A8 k而且中国也不能留意于西欧经济灵敏好转,从而再次成为“中国制造”的优质主顾。西欧这一次的经济危急属于超等去杠杆化,必要高出十年的时间才气灰尘落定。根据UBS Wealth Management Research的研究陈诉,这一次的超等去杠杆化将不绝一连到2020年。欧洲和美国的债务对收入占比必须降落。这就意味着出口再也无法像从前那样有用的拉动中国经济了。(图6) 6 F3 _9 H! c( s' V" S

在投资和出口方面的庞氏融资链条即将断裂。中国将向那里寻求增长?唯一的出路就是拉动内需。但是内需从出口和投资方面要接的盘子太大,有一些布局性的缘故因由使得这方面的远景不容乐观。

& Y ~, v$ Y' V起首,和主流观点相左的是,中国的商业顺差并不是拜中国消耗者的过分储备所赐,而是由于他们的可支配收入严峻落伍于GDP增长和通货膨胀。 . G" g/ A. Z$ W$ k- s1 H

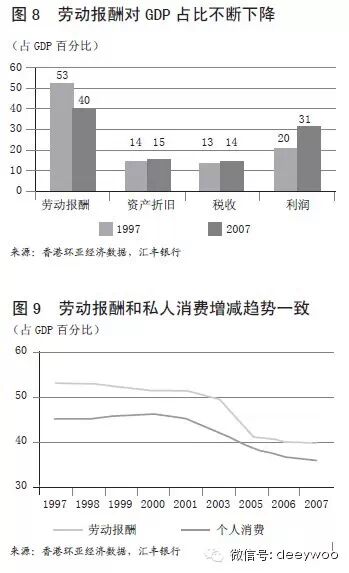

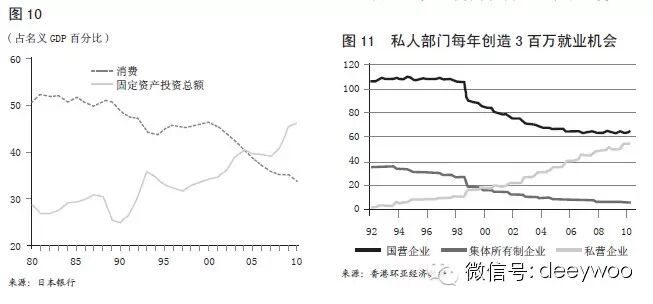

根据汇丰银行的研究陈诉,中国的储备率增长紧张是由企业和政府驱动的,而不是私家家庭(图7)。据估计,企业储备对GDP的占比从1992年的11.7%增长到了2010年的高出22%,险些是翻倍了。政府储备对GDP的占比从1992年的4.4%增长到了2010年的约8%,也险些要翻倍。在此期间90%的中国储备率增长都来自于企业和政府,私家储备对GDP占比不绝萎缩至90年代末,然后稍有攀升。以是“中国人民勒紧裤带导致环球商业失衡”是个伪命题。  在已往十多年的时间里,政府财政的增久远快于GDP和私家家庭收入的增长。比方,2009年政府财政收入是6877.1亿元,年增长率是11.7%,与此同时,GDP的年增长率是8.7%,城镇家庭可支配收入年增长率是8.8%,农村家庭可支配收入年增长率是8.2%。在此期间,企业利润对GDP占比也有显着增长。而根据中华天下总工会的数据,自1983年始,中国工资收入对GDP占比一连萎缩了22年。从中可以看出,国民收入的分配过分向国家和企业倾斜,导致了国内消耗的不停萎缩。内需的天赋不敷迫使中国必须依靠出口来消化过剩的产能,从而造成环球商业和中国经济本身的失衡,这种失衡在西方履历超等去杠杆化的本日对中国危害最以为甚,把中国逼进了必须倚重过分投资来拉动经济的死胡同。(图8、图9、图10) 在已往十多年的时间里,政府财政的增久远快于GDP和私家家庭收入的增长。比方,2009年政府财政收入是6877.1亿元,年增长率是11.7%,与此同时,GDP的年增长率是8.7%,城镇家庭可支配收入年增长率是8.8%,农村家庭可支配收入年增长率是8.2%。在此期间,企业利润对GDP占比也有显着增长。而根据中华天下总工会的数据,自1983年始,中国工资收入对GDP占比一连萎缩了22年。从中可以看出,国民收入的分配过分向国家和企业倾斜,导致了国内消耗的不停萎缩。内需的天赋不敷迫使中国必须依靠出口来消化过剩的产能,从而造成环球商业和中国经济本身的失衡,这种失衡在西方履历超等去杠杆化的本日对中国危害最以为甚,把中国逼进了必须倚重过分投资来拉动经济的死胡同。(图8、图9、图10)  其次,国营企业过分把持了收入再分配,导致了收入差距的恶化,从而使GDP增长很难向平常消耗者渗出。一个非常浮夸的究竟是,2010年,中国移动和中石油两家央企的利润就高出了同年中国最大500家私企利润的总和。把持企业还占据了天下总工资收入的55%。固然国营企业对国家收入再分配形成了很高的把持,但其在管理就业和拉动固定资产投资方面的服从却远远落伍于私营企业。根据汇丰银行的研究陈诉,2010年私营企业提供了44%的就业机遇,而在1992年这个比例是2%。在2010年之前18年私营企业每年均匀创造300万个就业机遇,而与此同时国企每年均匀裁人230万,团体企业均匀裁人170万。(图11) 其次,国营企业过分把持了收入再分配,导致了收入差距的恶化,从而使GDP增长很难向平常消耗者渗出。一个非常浮夸的究竟是,2010年,中国移动和中石油两家央企的利润就高出了同年中国最大500家私企利润的总和。把持企业还占据了天下总工资收入的55%。固然国营企业对国家收入再分配形成了很高的把持,但其在管理就业和拉动固定资产投资方面的服从却远远落伍于私营企业。根据汇丰银行的研究陈诉,2010年私营企业提供了44%的就业机遇,而在1992年这个比例是2%。在2010年之前18年私营企业每年均匀创造300万个就业机遇,而与此同时国企每年均匀裁人230万,团体企业均匀裁人170万。(图11)

2 e7 V9 w! N2 B1 m2 D

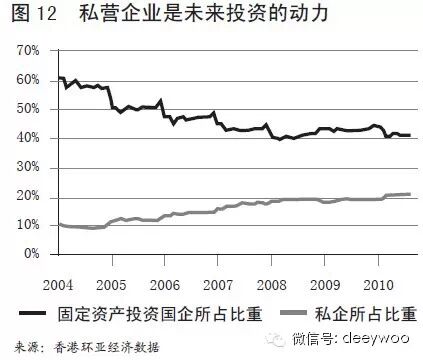

" p, X- l8 s* v* _! C$ P! g6 i与此同时,国有企业在天下固定资产总投资中的占比从2004年的61%降落到了 41%;私营企业在天下固定资产总投资中的占比从2004年的10%上升到了21%。 - U ]4 F$ h0 m8 i C+ E1 X3 b

由此可见,进步私营企业在国民收入和天下工资总收入中所占比率是增长就业、稳固投资、缩小贫富差距、盘活内需的提要挈领的一条捷径。这并不愿定必要大规模私有化来实现,可以通过放开行业限定,税收倾斜,信贷倾斜等等办法来实现。必须扫除国营企业对收入再分配的过分把持,让私营企业在财产创造和就业创造当中发挥主导作用,要否则大量资源通过把持形成的腐败、寻租、资源外逃和谋利来设置就无法实现效益最大化,以致会产生严峻的社会净丧失(Deadweight loss)。(图12)  再均衡实现软着陆 再均衡实现软着陆

8 R9 t9 |0 }- A: \& b7 n # `7 Z, L1 r. q# {

综上所述,经济泡沫的不可一连性和需求层面的瓦解是现在中国经济运转不良的根本缘故因由。中国人民银行的货币政策无法将这些标题根治,只能委曲维持过分杠杆化的经济和临时克制名誉/债务链条的断裂。在这种情况下,投资会疏离就业麋集产能麋集的范畴,由于在消耗需求不敷的同时,投资回报率也日趋恶化。 / Y7 {& r5 z) e( p

如果中央政府不能有用的管理这些布局性的标题,那么经济势必继续恶化。这个时间会更加依靠央行反复启动降息等宽松货币政策,但这统统都只能治标不治本。

# _" \1 x% r+ f3 S超等去杠杆化的连锁反应已经启动,只靠央行作为政府不作为的话,效果很有大概是硬着陆。政府的作为可以会合在进步私营企业在国民收入和天下工资总收入中所占比率的上面。要实现这一点,大规模私有化不符合中国的国情(反面的发展证明确该研判,中央正在管理国企尾大不掉的标题,但方式不是私有化,而是肴杂制改革),可以通过放开行业限定,税收倾斜,信贷倾斜等等办法来实现。政府的作为还可以体现在鼎力放肆发展本地省市方面,以空间来变动时间,为在一线都会扛不住的制造业和相干就业的转移和天下财产链升级赢得时间。但是要防止本地省市的开辟陷入房地产狂热和资产泡沫,由于这些经济泡沫会严峻增长实业的策划资本和融资难度,从而使中国错失财产大转移和财产链升级的良机(反面的发展证明确该研判,本地不少地方财产开辟还没搞好,房地产开辟就率先炒起来了,昂贵的地价令财产资源望而却步,白白错过了财产发展的机遇,成为了一个个鬼城)。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图