被誉为“期权订价模子”首创人和“期权之父”的莫顿再度访华,此次前来重要是为了到场24日的上海第六届期货机构投资者年会,并针对中国经济新常态下的投资之道发表了出色演讲。* I. S. x5 {! c. a3 I4 n

他根据美国金融发展汗青,精炼分析了环球化经济形势下的期货市场演变,就股指期货的发展和原油期货在中国上市的远景提出见解。并表现了对中国领导环球金融体系的本领持有非常乐观的态度。

/ [; }6 H/ R+ n% Q# d

. P$ K b0 N1 s) b6 z ~+ ]0 r

: h- ?6 \$ _# ~! p1 M消除风险不实际,但可以转移风险

* _, ^* g4 \. R2 [2 c: P+ y$ I/ [) U+ O

莫顿个人夸大,他与罗伯特·索洛 (Robert Merton Solow ,1924年 8月23日-)一样,都是由于经济增长理论而得到诺贝尔经济学奖。

, D3 K: k, L; b0 ]莫顿表现,经济增长并不是泉源于生齿,也并不是说来自于生齿红利,它是泉源于技能上的增长。经济汗青学家道格·诺斯曾经说过,一些国家经济发展最关键的一点,就是要有一个良好运作的金融体系以及法律体系,它们美满的联合才气产生最好的功能。1 z; W1 m( [' E

科技的发展作为经济增长的告急推动力,但是其存在一个标题就是很多研究效果通常只是停顿在大学实行室里,并没有很好地流传到经济实体中。以是对经济举行广泛流传,并举行良好分配,才气起到最大增长效用。4 a8 C' B% y" w

莫顿以为,如果想要告竣如许的变革,并促进经济的增长,我们就必须要依靠金融市场,此中衍生品市场对金融市场也非常告急,而中国则急需一个良好的金融体系,如许才气有更好的金融市场。而且如果中国盼望成为“环球领导者”,那就必须要构建一个天下级的金融体系,那就不光单只是从投资者那里得到资金那么简单。教科书中固然说如许可以,但在这个瞬息万变的天下里,金融体系的初始目标就是要处置处罚此中的不确定性和风险,而且想办法将这些风险有服从地转移到真正能负担风险的个体上。3 ~' k' O3 O; _% ]6 `

对此,莫顿就表现,衍生品市场就可以或许很好的处置处罚实体经济中的风险,会把风险负担转移到别的个体上,而真正体系良好的个体,他们能负担风险。

8 w$ r! s0 J+ \1 P那怎样管理风险呢?

+ b4 G' n/ B+ S莫顿给出了三种方式:" N: ?6 |. c: G9 A

起首,多元化、分散化是资产管理的一个方式。21世纪最好的一种投资的方式,就是把每一个范畴都举行投资,不要把鸡蛋放在同一个篮子里。现在,中国投资者也能举行环球性投资,而不光在国内投资。中国是很大的经济体,就像美国一样,但是环球市场还是存在很多时机,最大化我们的收益。; m' q7 ] ^) F: z

第二就是对冲大概是套保。如许就能把风险对冲掉,对冲风险的上限、下限,一样平常能用期货举行对冲,我们可以制止曝露在风险之中,并对冲掉没有办法负担的风险。

# R& e5 r1 U; R第三个风险管理的方式,就是保险。也就是说,如果依然有风险上限,那我们可以为这个丧失举行投保。而在衍生品市场,有如许一种保险方式,就是期权。也就是根据代价来保险,如许就能包管所投资的资产风险在可控范围内。

8 [* {5 c P x衍生品市场作为一种有效转移风险的方式在金融市场至关告急。如果想要良好的运作衍生品市场,就必须有一个根本办法支持,须要有条约。同时,必须要有根本办法举行支持。最告急的一点,就是羁系、法律法规。而法律法规在市场中非常难以成型,由于市场运动得非常快,而且转移风险非常快。而在有些合约中,我们必须良好地明白期权,由于风险转移意味着代价的改变。

1 l8 ]" K" j" z6 h0 M创建在数十年的金融技能分析履历纸上,莫顿指出,如果法规只一味专注于所谓的“安全”,那就很难实现金融技能的创新。

3 p2 ]( u. ^) f: D0 G由于金融中有创新,就有风险,以是才须要羁系和法规。以是好的法规非常关键,它必须举行均衡,均衡收益和风险,要均衡好风险的转移和毗连点。

) ]+ {: e0 Z" D/ t随着这个天下越来越环球化,如果中国想要扮演起自己的脚色,那么就必须良好地融入到天下中,而且运营好自己的市场,设立好的法规、好的市场布局,创建起良好的对市场的信托。+ F# u4 q- o& |2 i3 i4 `

同时,环球市场必须要有稳固的规则,如许用户才气预计体系中的挑衅。同时,可以或许继续良好的市场运营。这对创建信心也非常告急。有了它们,我们才气在市场上得到乐成。

' x8 V+ ^6 T; @& y+ \8 c8 ]

2 M5 @) s8 t) N5 X) b坦途中的美国金融创新

* e: j/ O4 \; I7 x% f9 |6 @9 J) I

对于中国金融改革履历,莫顿表现乐观。他说:“中国还是走在准确的路上,他在创建一个天下性的金融体系。但是最告急的一点,就是我们在路上永久都会遇到一些挑衅、一些坑坑洼洼,这也是很正常的。真正须要的,就是我们肯定要对峙准确的方向。”. ~& o' m8 r/ v/ s4 _2 ]5 |* p

回首70年代的美国金融体系,莫顿以为中国现在的经济局面已经非常惬意。

$ }2 h4 f2 m3 x) p3 X( K70年代的美国金融界受到了多少次打击?- C6 u7 t) S5 T

其时的美国金融根本在任何一个方向上都发生了很多爆炸性的变革。. k3 L& m# {( A/ M

第一次打击就是二战之后的布雷顿丛林体系的瓦解。

0 m Z7 k" }0 L5 X随后就发生了第一次石油危急。原油代价从250跌到30美金,这优劣常大的一个打击。# ]: M1 u, t; Q. Y6 h! F+ I

然后美国通胀到达了两位数,自19世纪内战以来美国从来没有履历过的两位数的通胀。尚有9%的赋闲率。比如2008年金融危急发生时,赋闲率很高,但是通胀率在美国并不高。如果其时遇到10%的通胀率,又这么高的赋闲率,就这是所谓的滞胀。到现在为止,经济学家们也不知道怎样真正办理滞胀标题。

* y; C& n( Y. m7 |以是通胀有两位数,赋闲靠近两位数,股市在实际代价上跌了50%,同时利率又到达了双位数,其时美国将利率提到了10%以上,这也是二战以来前所未见的。在美国法规规定,以致限定银行不能再提供5%的利率,如果说这个法规限定了银行举行贷款的话,那同时联邦银行又给了10%的储备利率,那这些钱从哪来呢?借贷和存款利率的差距非常之大,这造成了金融市场的不均衡。1973-1975年的大阑珊,着实就是70年代非常典范的一个金融危急的体现。8 h l/ |. }9 X% B3 G$ W6 G. Y7 K

谁对如许的打击负责?

# |- a7 _/ z' A" r4 f( d6 _就是来自金融市场的风险创新。期权就是一个保险的代价,期权的出现是由于有市场需求,人们盼望掩护自己,规避风险。以是70年代产生了金融期货,第一个电子化生意业务市场。尚有按揭证券化等等。同时还建立了全美抵押信贷市场,从发展次序来看,如果有人须要乞贷或放贷,但没有一个同一的市场,就会导致雷同70年代资源的供需不均衡。

: n' @0 c) c) t$ k1 ]/ Z( D这也迫使着美国要建立国家层面上的抵押信贷市场。环球其他国家也一样。1970到1980年,创开国家按揭抵押信贷市场之后,美国抵押和信贷额度不绝在增长,简单而言,各人都在乞贷。以是从这个角度看,这也是30年从前出现的金融创新,这已经为将来30年的美国带来巨大的影响。. m/ \) H% ^$ W7 U/ w5 o

20世纪70年代,美国出现了指数基金。以如许一个订价模式,投资者能知道什么样的产物组合最好,并以一个指数模子来举行管理。这也代表着其时的资产管理转型。

* u) v2 l7 Y! D3 q- W尚有美国西席退休基金会TIAA,1972年也在股票市场举行了国际化的投资,把资产的投资举行一个分散化。这也是美国西席退休基金会自己的受托人迫使他们如许做。) e; ^' Y4 p2 a# o+ H

再看1975年5月1日,佣金的大会商,这也是其时非常庞大的一个事变。其时就是有人提出说我帮你提供金融服务,理所固然要得到佣金,这就是为什么我们创造Vanguard机制。

J# K# ^ C Y7 M7 w) Y. ?另一个对冲利率风险的衍生品就是利率掉期。现在来看已经屡见不鲜。但是1970年代,利率互换在其时就已经开始在浮动利率、固定利率举行切换。一夜之间,如许一个利率掉期业务已经完全改变了银行自己的业务,由于银行他着实是基于短期的一个要求,随时从储户那得到钱。那借贷钱,比如还房贷的大概是做构筑项目标贷款,就盼望把利率固定,由于20世纪70年代开始利率很高,到达两位数,但银行盼望浮动利率,而借贷盼望利率是固定的。为相识决中心标题,利率掉期就是消除此中风险的有效工具。作为银行家,只要做如许的利率掉期,一夜之间就改变了银行自己从前的业务方式。从短期利率做对冲,并根据自身业务和银行举行利率使用。

5 ]& C6 B- H% v$ [: {( O8 m1970年代出现了金融学。比如资产订价模式、尚有资产组合、最佳证券投资理论,期权模子,大规模的股价数据的根本等等。这都是1970到1973年创建起来的。期权市场着实也就是在1973年同一个月,当期权模子的理论文章发布之后就同时开放了。以是这也带来后续的一些对冲尚有订价的模式。/ L2 g, y% ?- K f( ?

1 c3 {0 b5 }$ O- E3 O; N6 _' u/ w' {6 O

1970年代美国金融市场的发展,给我们带来什么启示? * @0 s* r1 |9 `

* T3 F5 B8 o& V( H起首,当全部风险一夜之间发作之时,金融产物的创新是很须要的,这有助于应对和管控风险,并以更快的方式顺应风险。对美国后续的35到40年,此中创新的利益就体现得非常显着。

7 y; _8 b T: d第二点,1970年代的美国是在压力危急之下迸发这么多创新的,以是创新代价从代价上体现出来。在随后的10年里,天下每个国家都会创造自己的金融市场。巴西、拉丁美洲、英国、欧洲各国、亚洲等等,这些告诉我们:如果金融衍生品不是好的产物,肯定不会带来巨大的代价。而这些国家在美国有这么多金融衍生品之后,就立即开始纷纷模拟,要创建起新的金融衍生品市场。再看本日的美国,由于这些金融产物在已往40年中提拔了美国金融市场的服从、提拔了市场的质量,而且改革创新还不绝都在举行。莫顿则夸大中国现在正具有如许一个创新的契机。! M1 G2 z# x" R" w9 B# r, K

90年代金融衍生品对出口行业的影响, i3 {* U) ]: A4 B

根据一张舆图,莫顿以为这很好地证明确20世纪90年代金融衍生品对于收支口行业的深远影响:3 z, y1 K6 I T7 D- p1 S- q

20年前,东德、西德同一,同一之后起主要办理的标题就是经济。其时西德的一个多数会莱比锡急需发展,并须要大量能源。而其时唯一能做的就是使用天然气。 20年前,东德、西德同一,同一之后起主要办理的标题就是经济。其时西德的一个多数会莱比锡急需发展,并须要大量能源。而其时唯一能做的就是使用天然气。

( y% B6 V) g% u( e, y

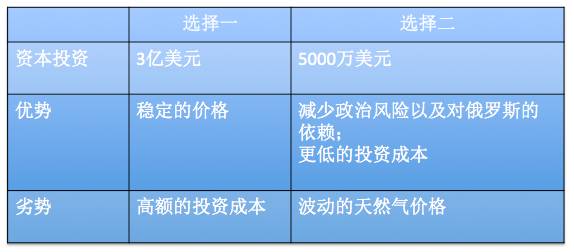

! b0 @! M( i) p" z: h% |( M( |选择一:其时俄罗斯表现会给莱比锡提供一个15年的固定的天然气代价,同一个条约订价,但莱比锡则须要从东部到俄罗斯修一条管道。要修如许一个天然气管道,其时的订价是3亿美元,在其时还优劣常高的。

% z) z; l! n2 u, {. @选择二:从俄罗斯西部北海地域引进天然气。这个选项只须要修大概很短的一段,也就是5000万美元就可以。但是西部天然气的代价是浮动的。9 r1 i' M3 i7 t Q5 s

4 @9 B% r; }2 b3 q 4 @9 B% r; }2 b3 q

面对这个标题,一家大银行发起将两者联合。: C& v; q: O/ H7 V! r

其想法就是,对于MCF如许一个模式,俄罗斯15年的固订代价优劣常好的案例。他们可以从西欧买天然气,以市场价来生意业务,而且一旦代价高于俄罗斯的订价,银行表现剩下的钱他们会来增补。银行将定好一个基准代价,如果低于代价基准就购买西欧天然气,如果高于就不要购买了。

& @6 R: p; w) W ~! z, I: o9 {; p这个代价基准就是一个非常有序的代价体系。基于俄罗斯固订代价上风,在肯定的标准价之下规避西欧天然气代价浮动过高的风险。& Y' x1 ~1 `6 h6 q# W! Q

那在1990年的时间,这家银行是怎样做对冲的?

/ S0 \! x* U; [5 t$ S- d* A' ?5 D该银行通逾期权规避代价升高风险,对冲天然气代价,同时还思量到了原油代价。同时由于其时没有欧元,德国马克和美元之间存在汇率互换。在没有天然气期货和期权的环境下,银行的办理办法是:

* X' F& f* z9 V4 l基于原油期货的根本,加上他们做的就是原油、民用质料油,举行了掉期,做了一个基准掉期。在此根本,他们再做了五年的外汇期权,然后又做了十年货币掉期,通过这五年的一个原油和加热油的基准互换,然后颠末汇率和货币的期权和掉期,做了5—10年,以这种方式来规避天然气代价浮动风险,由此他们累积了一个非常好的生意业务机制,为厥后的天然气的期权和期货的生意业务打下了根本。: Y h) L7 j% X. n

90年代莱比锡如许一个项目告诉我们说,通过理性的、科技的、科学的如许一个分析和订定出好的一个模子是可以办理实际标题标。

. J1 P" q; i2 \- u通过创新的方法,把如许一个风险通过假造的架构举行风险分析,银行不须要付钱来建这个管道,它选择的就是从西欧来购买天然气如许的一个方案,此中部分天然气采购来自于西欧,其资本也只须要5000万美元。2亿5000万美元的巨大价差也为其提供了一个很好的使用性,而且不会影响莱比锡对天然气的使用。

! Y+ R5 M, U9 \+ y% n, p- @莫顿指出,在这个环球性的金融市场中,风险就是通过代价颠簸而体现出来。就在本年10月之前股票市场上涨了100%还多,但颠末打击之后又跌了60%、70%。6 n% y5 u* Z0 b! L; C

着实70年代的美国股市也履历过雷同的暴跌,以致一天之内就下跌了25%,莫顿以为这就是市场的特性,有高收益就有高风险,代价的颠簸很正常,大变动也不代表市场功能不对,也不完全代表运作不良好。此中的重点在于怎样规避风险熟悉风险,而衍生品市场就是此中的适配器。

" l. I Z2 H( i* _, F莫顿举了个汇率的例子,比如存在两个市场,一个是欧元,一个是人民币市场。它们之间无法和谐,但通过衍生品市场就可以或许把两个经济体毗连起来,固然两个汇率不一样,货币也不一样的,每个国家的市场规则也不一样,但是通过衍生品市场这个良好的适配器就可以或许将之毗连起来。7 I4 n. S; Y8 ?6 [& z1 Q5 C+ Y0 O

而中国在环球市场的优化中就负担着很大的责任。

: B; M# B( r: L, {4 \" b" s* p莫顿盼望,中国能通过衍生品市场与环球创建接洽,捉住时机,扮演好脚色,并勉力将如许的一个好的体系运转起来,越早越好。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图