克日,李嘉诚旗下“长江基建拟换股吞并电能实业”一事有了新希望。# R) b8 E, @' d

据英国《金融时报》网站11月11日报道,对于拟议中的基建和能源资产137亿美元(约870亿人民币)的重组生意业务,只管香港亿万富豪李嘉诚(Li Ka-shing)有数地提供更优惠的条件,两家股东署理公司还是让他受挫。) [- [- W, ^. y5 u! @. @' s0 |

据彭博,Institutional Shareholder Services(ISS)在周一的陈诉中称,长江基建归并电能实业的全部股份应进步13%,电能实业的少数股股东不应担当每股电能实业股份换1.066股长江基建股份的发起,而公道的换股率应在1.09到1.2之间。ISS以为,长江基建应在生意业务完成前派发每股7.5港元的特别股息,而不是像其发起的在生意业务完成后举行。

4 j4 b; w& C) k$ Y香港资产管理公司Valkyria Kapital的基金司理Niklas Hageback表现,我们信赖,李嘉诚末了大概会进步收购价,由于他们必要这笔生意业务。4 p$ n0 Q0 s+ q( ?

电能实业董事会及其独立董事委员会在一封邮件声明中发起 ,这一生意业务代价公道,投资者应投票给予支持。但ISS质疑电能实业董事的独立性,由于长江基建和电能实业都没有正式的提名委员会,很多独立的董事同时任职于长江和记团体旗下多个公司的董事会。

# ~! [% h/ y8 S& e' E9 x此前,因遭投资者反对,长江基建在客岁10月提出了条件更为优厚的收购要约。

1 }, g% i) D5 N" P不上调报价或导致生意业务失败

# [! v+ { g7 y8 h! D3 a : N) y5 F3 P7 u! a& @$ X* d6 k

在电子油价声明中,电能实业指出,该公司董事会及其独立董事委员会发起投资者,应投票支持长江基建的报价,由于报价是公平且公道的。长江基建未就此事发表品评。+ }# U, n0 Z( N# i

CLSA分析师在10日写给客户的研究陈诉中写道,思量到ISS的影响力,以及令这桩生意业务脱轨的门槛过低,长江基建的报价“险些不大概”得到通过,除非该公司将报价上调。

4 x5 G7 N9 Y5 Y Q" o' `“小幅度下调的时间已经竣事,”CLSA在陈诉中指出,“长江基建应该加快游戏速率,给投资者们一个不能拒绝的报价。”0 ?. \" f" H2 L

本月24日,电能实业股东迁就这桩生意业务举行投票。要想得到通过,这桩生意业务必须要得到至少75%少数股东的支持。如果凌驾10%的少数股东投出否决票,这桩生意业务就会宣告失败。如果长江基建因对峙发起而导致生意业务失败,那么该公司将不得不等上至少一年才气给出新报价。

0 \! V t8 L5 }! f! R优点辩说

5 M7 T+ q' N) c+ D+ y5 ^! v; a % `! Z- H: E) J2 c, y) V

李嘉诚有对峙归并电能实业的来由。早在9月8日,长江基建就已公布这桩发起中的归并生意业务。长江基建麾下资产包罗英国铁路租赁和供水公司的股票持有,举行各种各样的根本办法投资,而电能实业则致力于发电站和管道。两家企业经常会联手完成一些工程。归并后,电能实业将会退市,取而代之的将是一家规模更大、现金更富足且表现更好的企业。长江基建将因此得到87亿美元的资金。4 D2 {: T+ \, w$ d, f

别的,生意业务完成后,李嘉诚麾下长江和记载业有限公司将拥有合体公司49%的股份。% R4 P/ \4 m* B2 }

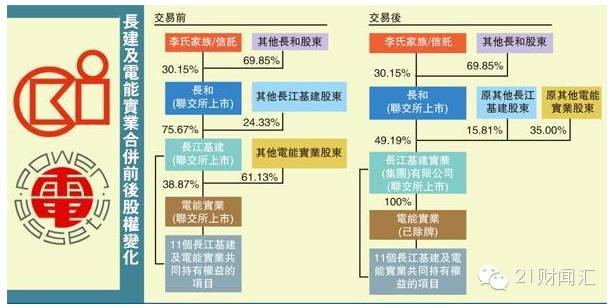

下图表现长建及电能归并前后的股权变革,来自香港《文报告》

7 j u4 k3 s! d* u( o& X( s# e根据最初发布的公告,长江基建与电能实业将通过电能实业协议安排方式举行归并,每持有1股电能实业股份的投资者,将可以得到1.04股长江基建股份,方案的代价将由长江基建及电能实业在9月4日之前的5个生意业务日匀称收时价来定,并没有任何溢价或折让。厥后,长江基建将换股比例上调至1:1.066。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图