中国的家底有多厚?地方当局债务有多伤害?企业的杠杆率有多高?杠杆率怎样调解? 2012-2014年中国经济在稳增长、调布局、转方式与控风险过程中面对哪些寻衅?怎样化解资产负债表风险?细读中国社会科学院发布的《中国国家资产负债表2015》 陈诉,从这里,读懂大国崛起的轨迹,读懂“国家账本”。作者:包慧 泉源:21世纪经济报道 - h( L; P; z8 ~2 t# g/ R9 w

国家账本大起底:中国资产负债表背后的家底+ U8 k; v' [3 P1 x

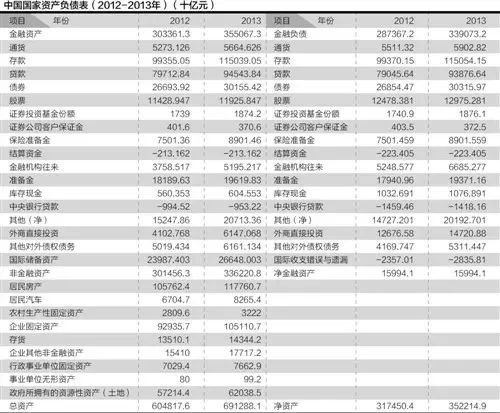

《中国国家资产负债表2015》表现,无论何种口径,中国的主权资产净额均为正值,表明中国当局拥有充足的主权资产来覆盖其主权负债。因此,在较长的时期内,中国发生主权债务危急应为小概率事故。 2007-2013年,国家总资产从284.7万亿元增长至691.3万亿元,增长406.6万亿元,年均增长67.8万亿元;同期,国家总负债从118.9万亿元增长到339.1万亿元,增长220.2万亿元,年均增长36.7万亿元。" ^1 n2 y( Z2 }' c! X 2007-2013年,国家总资产从284.7万亿元增长至691.3万亿元,增长406.6万亿元,年均增长67.8万亿元;同期,国家总负债从118.9万亿元增长到339.1万亿元,增长220.2万亿元,年均增长36.7万亿元。" ^1 n2 y( Z2 }' c! X

同期,中国的净资产从165.8万亿元增长到352.2万亿元,增长了186.4万亿元,年均增长31.1万亿元。8 A+ h2 G5 a0 x

据此数据盘算,国家负债率由2007年的41.8%进步到2013年的49%,上升7.2个百分点,年均进步1.2个百分点。……

f/ U/ q4 a: U2 |$ S! ~这一系列数据,有力地回应了多少国外机构借中国地方当局债务标题浮出水面之际唱衰中国经济的“聒噪”。

& U) a! J" w$ ]9 i# ~4 B4 G% [6 F而这些数据,均来自于国家金融与发展实验室理事长李扬等人所著的《中国国家资产负债表2015——杠杆调解与风险管理》,该陈诉分析了2012-2014年中国经济增长与布局调解的轨迹,显现稳增长、调布局、转方式与控风险过程中面对的寻衅。

; ^: W0 s0 M9 I+ U. o《中国国家资产负债表2015》表现,无论何种口径,中国的主权资产净额均为正值,表明中国当局拥有充足的主权资产来覆盖其主权负债。因此,在较长的时期内,中国发生主权债务危急应为小概率事故。8 c2 ]# e- t$ P% ^1 W/ A

当前中国资产负债表的布局风险,重要表现为限期错配、资源布局错配、货币和资产错配。这些错配既与发展阶段相干,更与体制扭曲有关。因此,办理资产负债表风险,根本上还要依靠调解经济和金融布局,变化经济发展方式。

# {7 [ |" Q1 F# s0 y分析总资产构成0 w* V1 C B% s% v; @! \

国家总资产包罗住民住房、住民汽车、地皮、企业固定资产和其他非金融资产等

( k* @4 J4 D% y; @$ a6 U: u( j& Q所谓国家资产负债表,是将当局、住民、非金融机构、金融机构等全部经济部分在某一个时点上的全部资产和负债举行分类加总,得到反映总体存量的报表。

2 ~0 V+ n5 M S( d1 P按宽口径匡算,2014年中国主权资产总计227.3万亿元,主权负债124.1万亿元,资产净值为103.2万亿元。而思量到行政奇迹单位国有资产变现本事有限,以及国土资源型资产利用权无法全部转让,盘算得出的窄口径中国主权资产为152.5万亿元,相应的主权资产净值为28.4万亿元。6 o+ {# J* B4 Y* ]7 U

但是,无论何种口径,中国的主权资产净额均为正值。而从发展趋向来看,中国各年主权净资产均为正值且呈上升趋势。这表明中国当局拥有充足的主权资产来覆盖其主权负债。但包罗养老金缺口以及银行显性和隐性不良资产在内的或有负债风险仍旧值得关注。

- b# n8 V2 P* I/ |: b“任何唱空中国经济的论调都是站不住脚的。”中国社科院原副院长、国家金融与发展实验室理事长、社科院经济学部主任李扬曾公开表现。; `$ z7 Q+ g* B

李扬以为,无论何种口径,中国的主权资产净额均为正值,表明中国当局拥有充足的主权资产来覆盖其主权负债。因此,在较长的时期内,中国发生主权债务危急应为小概率事故。

( A. e, a$ x" O7 D4 ?( N对此,兴业银行(601166,股吧)首席经济学家、华福证券首席经济学家鲁政委对21世纪经济报道记者表现,主权债务的重要标题并不是光荣风险,而是活动性标题。

6 Y# m) Z% U* M2 x# D根据陈诉,2013年中国国家总资产691.3万亿元,总负债339.1万亿元,相应净资产352.2万亿元,此中净金融资产16万亿元。从资产净值的角度来看,中国在2013年就已经坐拥352.2万亿元的净资产,家底很丰富。

2 [# |' z( S( d" s5 s+ j3 X2 T国家总资产包罗住民住房、住民汽车、地皮、企业固定资产和其他非金融资产、农村生产性固定资产等非金融资产、行政奇迹单位固定资产、奇迹单位无形资产、当局所拥有的资源性资产(地皮),以及通货、存款、债券、股票、外商直接投资、国际储备资产等金融资产,以及对外净资产(对外投资)。+ M' o8 f8 F2 k {: m7 T

以2013年为例,在国家总资产中,住民、非金融企业、金融企业和当局资产的占比分别为29.4%、30.3%、27.4%和12.9%。

Q" U; P, ?. Y2 @/ F8 E2000年至2014年,国有企业总资产占非金融企业总资产的比例由43.8%降落到30.2%,工业企业总资产占非金融企业总资产的比例则从34.5%降落到27.4%。国有企业总资产规模略有增长的同时其占比连续降落,反映了民营和非公经济崛起;工业企业总资产规模略有增长的同时其占比降落,则反映了财产布局优化升级。

$ L6 F8 j- u" i负债率六年上升7.2个百分点

1 c$ s5 Q/ f! w& @陈诉发现,中国债务率的进步重要归因于非金融机构部分和当局部分$ b1 O7 X% U+ l' v. R1 ~

从国家层面资产负债率的厘革趋势看,2007年-2013年国家负债率由41.8%进步到了49%,团体负债率进步较快。此中,2009年、2012年和2013年上升较为显着,分别上升2个百分点、3.2个百分点和1.5个百分点。这分析,国家负债率上升与国际金融危急和国内经济下滑密切相干。+ r4 @ e I1 |/ x* g8 x

陈诉发现,中国债务率的进步重要归因于非金融机构部分和当局部分。, G$ m, m7 S8 D

2014年末,中国实体部分(不含金融机构)的债务规模为138.33万亿元,实体部分杠杆率为 217.3%;而中国经济团体(含金融机构)的债务规模为150.03万亿元,全社会杠杆率为 235.7%。6 \" p7 O/ Y z' V) k' @

1996-2014年,住民部分、非金融企业部分、金融机构部分和当局部分杠杆率对全社会实体部分杠杆率增长的贡献率分别为26.8%、32.1%、12.1%和28.8%。

0 B( a. X" @3 Q: D) w7 ?2 H陈诉以为,当前中国资产负债表的布局风险,重要表现为限期错配、资源布局错配、以及货币和资产错配。这些错配既与发展阶段相干,更与体制扭曲有关。因此,办理资产负债表风险,根本上还要依靠调解经济和金融布局,变化经济发展方式。. o2 N3 g1 m0 p

基于资产负债表的一项紧张改革使命是,创建当局财政赤字和债务可连续性猜测模子。而国家资产负债表发挥作用的底子是美满产权制度。各个地方的资源从产权来说都是国家的,但是地方当局怎样分解、是否也有肯定的产权、怎样使产权或全部权之间在债务方面也有相应的责任,还必要明确。. p- W% o" x3 ?. q0 `

对此,陈诉提出,政策当局正在沿着这个思绪实验,比如地方当局杠杆向中央当局转移,即地方去杠杆,中央加杠杆。鉴于现在我国地方当局的杠杆率为42.7%,而中央当局的杠杆率仅为15.1%,这种转移存在客观大概性,地方债务置换就是适例。8 @6 r! f$ h8 P) j# B. ?

别的,从地方融资平台贷款转向政策性金融机构负债,比如国开行,这也是别的一种由地方向中央转移杠杆的情势。$ F0 `6 o) _' @' ]7 C

而在对外资产负债表中则存在着货币和资产错配标题。其会合表现,就是中国对外资产和对外负债的投资收益差额(中国对外投资与外方在中国投资的收益轧差)恒久为负。

' m( Y5 A4 p, d/ a对此,鲁政委对记者表现,为扭转此类错配,在放松对资源和金融项目管制的过程中,应稳步从货币布局和资产布局两个层面推动我国资源和金融项目标布局调解。比如说在资产方,应留意扩大内需,放缓外币定值资产(特别是债权类资产)的积累,在实验“藏汇于民”战略中,大力大举促进对外直接投资和证券投资(特别是股权投资)。

" f9 a7 T% D5 [$ i! H但是,由于中国的外汇储备要保存活动性,只能投向高活动性低收益的资产,且要稳固隐含的汇率水平,比如说在现在的水平上下浮动200个基点以内。以是汇率市场化改革要乐成,才是根本的办理之道,否则把过多资产投到低活动性高收益的资产,轻易导致崩盘。

! e7 x5 o6 P3 A4 T中国地方当局总债务30万亿净资产78万亿* B0 ~8 A+ O9 X5 S$ w

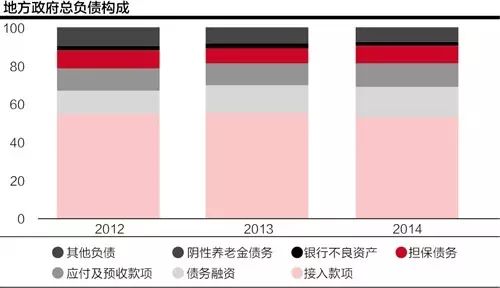

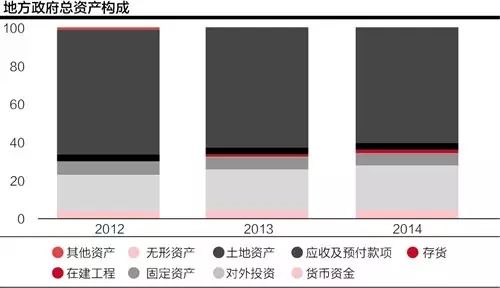

《中国国家资产负债表2015》表现,停止2014年底,地方当局总资产108.2万亿元,总负债30.28万亿元,净资产77.92万亿元。 @# i2 A, C% r

从2010年年底至2013年6月尾的两年半时间内,全口径的地方当局性债务余额增长了7.2万亿元,增幅为67.3%,年复合增长率为22.9%。这一增速固然低于2009年61.92%的水平,却高出了同期GDP的年均增长8.5%的水平。

- } w* Q( f0 P; F7 }数据可见,地方当局把握的资产足以支持负债。而从地方资产负债表的内部布局看,负债方占比力大的两项分别是借入款子和债券融资。与地方融资平台相干的银行贷款、城投债以及基建信托仍旧占据较大比重。" f' B2 Y4 B* s+ B$ {9 C I _/ a

2000-2014年,中国的主权负债从21.4万亿元增长到124万亿元,增长102.6万亿元,年均增长7.3万亿元。此中,国有企业债务和地方当局债务对主权负债增长的贡献率分别为53.8%和25.7%。 X$ V+ T% J& }9 [3 P

在此14年间,国有企业债务和地方当局债务增长极为灵敏。国有企业债务增长55.2万亿元,年均增长3.9万亿元;地方当局债务增长26.4万亿元,年均增长1.9万亿元。

) V" a- V, g! J( ?陈诉表现,地方债务风险总体可控,地方当局根本上不存在无力归还债务的“清偿力风险”。但必要关注的风险点为,“地方当局债务增速仍旧较高;筹资布局趋向复杂化;债务会合到期偿付的活动性风险不容忽视;地域和部分的局部风险值得关注;现有偿债底子具有肯定的不可连续性;或有债务的风险敞口正在扩大。”+ m+ W) E# O4 h" Y7 { q" W

陈诉表现,停止到2013年6月尾,地方当局负有归还责任的债务余额中,2013年下半年、2014年和2015年到期必要归还的分别占比22.9%、21.9%和17.1%,2016年和2017年到期必要归还的分别占11.6%和7.8%,2018年及以后到期必要归还的占到18.8%。

2 P9 x+ p( r) g% o+ Q+ V9 k6 a由此可见,2013年下半年到2015年是地方当局债务到期归还的高峰期,有60%多的债务必要在此期间会合偿付。: x, v2 _* a7 W, c

除了肯定规模的债务展期和借新还旧的情况外,还出现了债务逾期的情况。

: L2 P9 j8 e- M0 `/ Y停止2013年6月尾,地方当局负有归还责任的债务10.9万亿元中,逾期债务1.15万亿元,逾期债务率为10.6%,撤消应付未付款子已经其他单位和个人乞贷形成的逾期债务9400多亿后,逾期债务率为1.9%。

* u8 B/ V: p) F$ I \9 e别的,尚有地方当局资产负债表限期错配的标题,重要归因于地方当局的资产大多限期较长(底子办法与公共服务投资),而在负债面,根本是3-5年的中短期银行信贷。这就导致了债务限期与项目标现金流严峻不匹配的情况。

7 _- y* t3 ?# Z1 Y) N而且当局债务与企业债务差别,对当局来讲,隐性负债具有很大的不确定性。比方在2008年金融危急时,欧洲国家的负债率原来不高,但是危急发作后当局负债率灵敏飙升至100%以上。当局在出现危急时要去救市,这部分就属于当局的或有债务。- s( v+ E# q) g! w+ [

陈诉称,当场方当局的或有债务而言,地方当局大概负担肯定救济责任的债务在2010年底到2013年6月尾期间增长了2.6万亿元,增长159.9%,年均增速高达46.5%。

$ v& S& L! T# y4 ?2 Z地方当局的负债是审计审出来的,不是管帐准则核算出来的,一位恒久研究地方债的学者9月25日对记者表现,“这此中大概有估算的因素,哪些是直接负债、哪些是隐性负债,包罗或有负债地方当局都可以调解。”

8 H+ B0 a9 e# }- p9 F中国经济杠杆率6年升65.7% 间接融资推高企业负债率/ ^- p. L) H7 X) r

从国际比力来看,中国的住民部分杠杆率偏低,当局部分杠杆率适中,而非金融企业的杠杆率则过高,构成了中国债务布局的突出特点。   + E" }2 h6 t, H8 v8 h. } + E" }2 h6 t, H8 v8 h. }

+ |5 K) _2 `& j3 [6 `. Q: U8 ^& } + |5 K) _2 `& j3 [6 `. Q: U8 ^& }

2014年末,中国经济团体(含金融机构)的债务总额为150.03万亿元,其占GDP的比重,从2008年的170%上升至235.7%,全社会总杠杆率6年间上升65.7个百分点。 2014年末,中国经济团体(含金融机构)的债务总额为150.03万亿元,其占GDP的比重,从2008年的170%上升至235.7%,全社会总杠杆率6年间上升65.7个百分点。

Y$ T* ^& _5 e! e% x% {2 F《中国国家资产负债表2015》表现,中国全社会总杠杆率出现显着上升的趋势。陈诉在估算住民、非金融企业、当局与金融机构这四大分部分杠杆率的底子上,加总得到了全社会总的杠杆率。

1 q9 L- ~* o$ S6 i9 } U此中,住民杠杆率在已往几年增长较快。停止到2014年末,住民部分未偿贷款余额23.2万亿元,占GDP的比重为36.4%。从2008年到2014年间约上升了18个百分点。家庭债务的增长部分陪伴着住宅按揭贷款的高速增长,另一部分缘故起因是汽车贷款和光荣卡贷款等新型斲丧贷款产物的增长。+ ]. I9 N* M# b% J6 J m

但是,陈诉也指出,即便云云,中国住民部分的杠杆率水平也照旧要大大低于举世重要发达国家住户部分匀称杠杆率水平,2012年为112%,因此总的判断是风险不大。

3 X6 z" ^3 Y6 { f( Z' T; Y从国际比力来看,中国的住民部分杠杆率偏低,当局部分杠杆率适中,而非金融企业的杠杆率则过高,构成了中国债务布局的突出特点。

6 r( h1 e" e$ H: b& W间接融资占总债务比例达65%

7 Y6 m L5 R2 {) X陈诉表现,2008年之前,我国非金融企业的杠杆率不绝稳固在100%以内,举世金融危急后,其加杠杆趋势非常显着。此中,资产负债率从2007年的54%上升到2014年的60%,上升5个百分点;其次,非金融企业负债占GDP比重从2007年的195%上升到2014年的317%,上升122个百分点。- i, e" h" w4 N6 G7 U& }7 r

2008-2014年,住民部分债务总额占GDP的比重从18.2%进步到36%,上升17.8个百分点;非金融企业部分从98%进步到123.1%,上升25.1个百分点;金融部分从13.3%进步到18.4%,上升5.1个百分点;当局部分从40.6%进步到58%,上升17.4个百分点。

0 R% W2 n5 s( T5 `加总以上各部分,2014年末,中国经济团体(含金融机构)的债务总额为150.03万亿元,其占GDP的比,从2008年的170%上升到235.7%,6年上升65.7个百分点。

$ z& Z% r8 Z$ j5 w* N5 q3 Q如果剔除金融机构部分,中国实体部分的债务规模为138.33万亿元,其占GDP的比重,从2008年的157%上升到2014年的217.3%,6年上升60.3个百分点。

& c2 J9 W" c$ e此中,非金融企业停止到2014年末的债务余额为94.93万亿元,非金融企业杠杆率由2008年的98%提升到2014年的149.1%,猛增51%以上,隐含的风险较大。

N+ U% {9 h$ k1 h' |3 v非金融企业部分杠杆率水平相较于美、英、德、日四国为最高。而非金融企业负债率过高,大部分源于中国的金融布局以银行间接融资为主,自然进步企业负债率。停止2014年末,非金融企业及其他部分的银行贷款61.8万亿元,占到总债务规模的65%。

& I' p' H" ]5 Z7 S" u7 a去杠杆的“分子对策”和“分母对策”

2 K1 `7 n8 m3 A; m2 t+ z: `陈诉以为,任何金融危急实在都是债务危急,而举世着名经济学家曾指出,2008年之前,举世杠杆率的上升重要由发达国家导致,但自那之后,举世杠杆率的上升重要归因于发展中国家。这意味着,发展中国家大概成为下一场债务危急的主角。2 Z& Q4 L4 O4 F7 r O9 R: k9 ]

中国作为杠杆率不绝进步的天下上最大的发展中国家,非金融企业的加杠杆趋势必须得到应有的器重。而去杠杆是降服危急、调解经济布局、促使国民经济规复康健不可或缺的关键环节。- x% }. u2 k% X3 q) s

陈诉称,去杠杆最直观的方法是从“债务率=债务/收入”的公式出发,去杠杆的方法有“分子对策”和“分母对策”两类。分子对策的本事包罗:归还债务、债务减计、当局或中央银行承接债务、低沉利钱付出等;分母对策的本事包罗:布局性改革、扩大真实GDP规模、通过通货膨胀扩台甫义GDP规模等。/ Q+ c$ _0 n, ]3 h

但是,归还债务是去杠杆的根本途径,用出售资产的方式偿债,但是任何减债的方式都有紧缩作用,债务的紧缩大概导致GDP的增速低沉,其负面效应也不容忽视。而分母对策不会像分子对策那样立刻收效,却是治本之道。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图