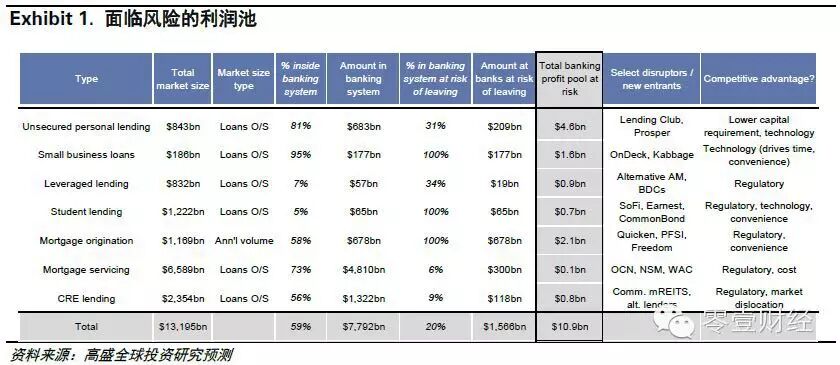

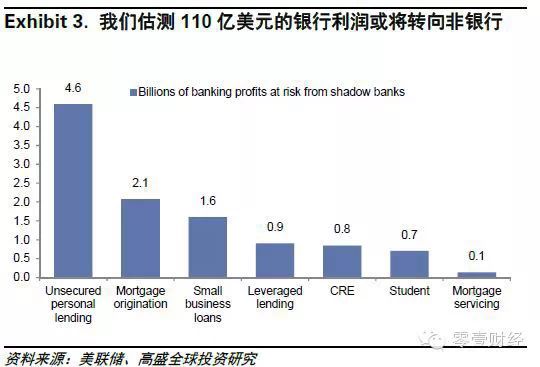

择要:羁系将继承推动金融运动从银行向非银行转移。预计将来5年多的时间内,非银金融服务的崛起或将导致银行业每年流败北润110亿美元(占到总利润的7%)。 & {7 M4 u* D/ m

+ f& p( a% V0 s; [羁系变革和新技能正在重塑传统银行业务的竞争格局和付出生态体系。我们预计将来5-10年内竞争格局将发生改变——新进入者渐渐涌现,同时部分业务从银行体系剥离。我们在本陈诉关注了几个重要资产种别中“影子银行”(广义界说为银行体系之外的借贷运动)的出现以及颠覆者大概攫取的潜伏利润规模。我们的要点如下:5 K* T$ m6 T( D1 C

+ n) \4 E$ p5 t* i; ~5 h- F/ `) k

一、羁系将继承推动金融运动从银行向非银行转移:

/ q, T4 S, ]7 W! d) c: A* }* u/ s) y5 }8 x1 |7 c

在竞争格局的演变中,新的羁系发挥着关键作用,由于 1)趋严的资源金要求已经导致一些借贷范畴的信贷可得到性降落,(2)对高风险借贷的羁系检察使得银行回撤了部分业务,比方贷款给一些非投资级别的公司(即杠杆贷款),(3)斲丧信贷市场的羁系变革推动此类信贷定价抬升,从而为其他到场者带来时机。这推动了影子银行群体的出现,诸如Lending Club和Common Bond等公司纷纷建立,而黑石和别的资管公司/私募公司等传统的乞贷者成为了放贷者。! ^! V1 J& x3 i6 T7 p( i" O 1)趋严的资源金要求已经导致一些借贷范畴的信贷可得到性降落,(2)对高风险借贷的羁系检察使得银行回撤了部分业务,比方贷款给一些非投资级别的公司(即杠杆贷款),(3)斲丧信贷市场的羁系变革推动此类信贷定价抬升,从而为其他到场者带来时机。这推动了影子银行群体的出现,诸如Lending Club和Common Bond等公司纷纷建立,而黑石和别的资管公司/私募公司等传统的乞贷者成为了放贷者。! ^! V1 J& x3 i6 T7 p( i" O

2 m% S* t: g) p' n0 ?二、技能为进入金融业创造了条件:

) a a0 d/ t- w

: x5 B0 r {2 k. R" b在大数据分析和新分销渠道的共同推动之下,新兴的科技企业得以寻衅传统银行,尤其是在斲丧者借贷范畴。这些新进企业得益于低于银行的本钱根本,从而其贷款利率较低。固然这些趋势仍处于早期阶段,但总体市场规模巨大且市场份额正在发生敏捷转移。同时,在以往银行服务水平较低的范畴,新技能也在做大相应市场的规模。, p- U5 M: m- C6 j2 e

7 |4 c6 ^1 f9 I! \# |3 v三、银行体系每年大概流失110亿美元利润:% ?6 S. U2 V: @* I) [2 S

* l2 [% l$ [* y, j7 q% r/ }我们以为因新进到场者带来的金融脱媒风险或在以下范畴最为明显:(1)斲丧贷款,(2)小企业贷款,(3)杠杆贷款(即向非投资级别公司的贷款),(4)抵押贷款(包罗贷款发放和后期管理),95)贸易地产和(6)门生贷款。2014年,银行在以上范畴总计赚取了约1,500亿美元利润,我们预计将来5年多的时间内,非银金融服务的崛起或将导致银行业每年流败北润110亿美元(占到总利润的7%)。" b2 p6 o* e+ k' o% R g

: W; d& w$ ^% I! \7 j- ]: S$ o

四、评估现有企业的应对步伐和可连续性:新进企业将迫使现有企业改变竞争运动。

1 d" Z$ H* Z, W) W! L

- R% e6 O& H& x1 v比方,我们预计产物的定价必要调解,从而大概低沉回报。第二,一些企业大概会被迫举行收购,这大概会对现有业务构成腐蚀。这带来了一个具有争议的题目,自动捐躯部分现有业务模式的自革命和被动遭受来自对手的打击之间,到底哪一个选择更为有利。末了,现有企业有大概寻求新的羁系,以均衡其与新进入者在竞争时所处的倒霉局面。究竟上,非银行金融企业的羁系远景已经成为华盛顿的关注意点,尤其是在新兴企业规模渐渐强大的情况下。 . i2 @7 k; q+ t" M) S d . i2 @7 k; q+ t" M) S d

3 l6 H9 F9 `1 y& t- R U

[一]美国影子银行简史

$ o+ }9 M, o. ?5 ]$ w& w

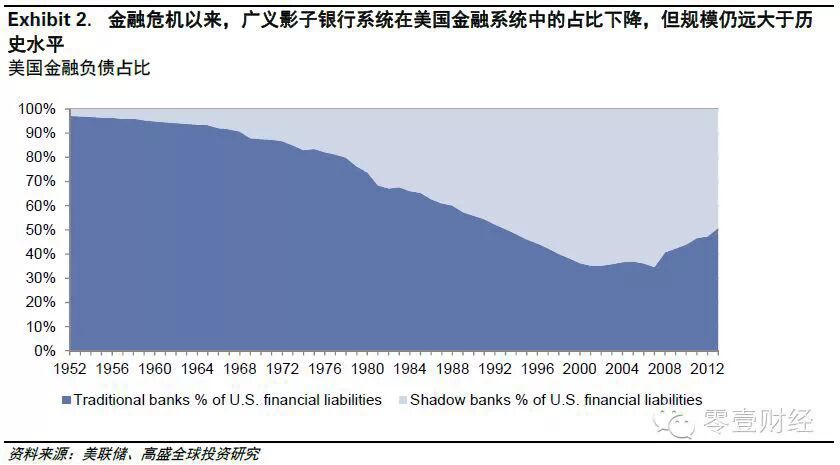

: d: g4 t0 k, ?+ ?& i固然影子银行涵义宽泛,但我们将其界说为“非银行金融中介提供类似于传统银行服务而举行的运动(重要是借贷运动)。”总体而言,现在这些机构没有受到和传统银行一样的羁系,从而为非银行提供了临时的套利时机。固然自经济阑珊以来,广义影子银行范畴的大部分运动(包罗抵押支持证券和其他布局信贷)都已缩水,但在银行羁系政策调解的推动下,影子银行的新情势已经出现且原有情势出现反弹。

5 m6 b1 A$ a. k5 n3 b" z) U# P这些新的羁系政策包罗 1)《多德-弗兰克华尔街改革和斲丧者掩护法》,是金融危急后于2010年通过国会的金融羁系改革法案,(2)新的银行资源羁系条例(即巴塞尔III)。这些羁系变革令某些产物的股权回报率降落,使得银行进步定价或压缩各类业务,从而给新进入者创造了时机。6 e+ H8 ]! k- O; g/ G0 j 1)《多德-弗兰克华尔街改革和斲丧者掩护法》,是金融危急后于2010年通过国会的金融羁系改革法案,(2)新的银行资源羁系条例(即巴塞尔III)。这些羁系变革令某些产物的股权回报率降落,使得银行进步定价或压缩各类业务,从而给新进入者创造了时机。6 e+ H8 ]! k- O; g/ G0 j

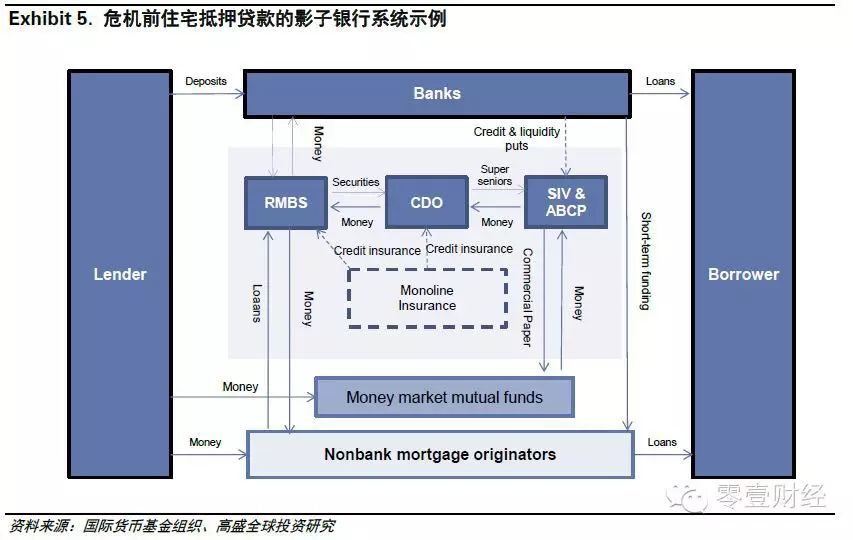

1、“影子银行”一词源自金融危急

$ j' `' A; x2 T7 S6 X/ a% Y9 b) S“影子银行”一词是平静洋投资管理公司的前首席经济学家PaulMcCulleys在2007年创造的,指的是导致2005-2007年期间信贷膨胀的“以杠杆撬动的非银行投资渠道、工具及布局的总汇”。这些杠杆较高的投资工具依靠于短期批发融资(如贸易票据),而且不具有各银行由联邦存款保险公司承生存款的稳固性以及美联储贴现窗口的支持,因此当债市活动性枯竭时轻易遭到挤兑。固然此中有很多工具与银行精密干系或由银行创造,但根本在美联储羁系范围之外运作。因此,影子银行通常是品评非银行实体带来体系性风险时使用的词。

% f- Z# h3 D7 l1 K( o, h1 X & L% g5 o( S L$ P- _/ @3 t & L% g5 o( S L$ P- _/ @3 t

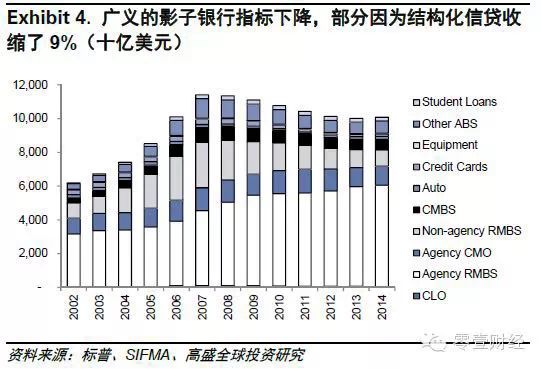

3 q3 N% a" J0 f* L: _% n2、衡量影子银行市场和银行面临风险的利润池

3 j! T+ v+ i& q% S2013年,美联储估测美国影子银行的总负债(衡量非银信贷规模的指标)大概为15万亿美元,较2007年22万亿美元的峰值低30%(而同期银行负债从14万亿美元升至16万亿美元)。影子银行负债规模的紧缩并不令人不测,由于美联储的广义界说包罗全部的布局化信贷(包罗在管帐方法调解后如今并入银行资产负债表的资产抵押证券)以及贸易票据、回购及钱币市场基金。别的,在金融危急期间,几家最大的非银行机构(特别是投资银行)转型为受美联储羁系的银行控股公司,进一步缩小了影子银行范畴。

5 X1 Y3 ?+ K1 Y

' `2 X) y8 j/ j- y: }4 t. m

/ ^ g8 E; H1 R$ e+ h- m, O8 ^5 @6 _5 L/ T% ]8 ^

我们对影子银行的分析采取更狭义的界说,重要针对斲丧类/贸易贷款以及抵押贷款服务或我们所称的“新影子银行”。在银行以及非银行的六个重要贷款板块共12万亿美元的贷款中,我们估测59%位于银行资产负债表中(或以按揭的情势由银行提供),而非银行持有41%。而美联储测算影子银行负债有15万亿美元,此中52%在银行体系之内。在这些板块中,我们估测银行大概约有110亿美元的利润流失到非银行。

1 R8 t7 [6 ?& s: s9 n; G }8 _$ \. H- v% s; Y3 b. X; o

[二]“新”影子银行

2 _) [% _0 E3 i) {3 s# v6 |

0 _0 Q& F% M! S2 i+ ^. l" O1 e在本陈诉中,我们来关注一种新范例的影子银行——Lending Club、Prosper、Kabbage等新进入企业令传统业务改头换面,而其他企业(以往的乞贷者,尤其是私募企业)使用新规则在放贷运动中饰演更紧张的脚色,我们预计该势头将连续下去。这些“新”影子银行是独立的企业,包罗P2P、BDC以及贸易抵押REIT等,它们与传统企业相比拥有多项上风(包罗部分临时性上风)。我们还关注了非银行抵押贷款发放者和提供杠杆贷款的非银机构(如私募基金)的增长,这类企业不绝负担着信贷中介的作用,但已往几年增长明显。6 v% R$ D* W" m

4 a0 t) n+ d6 V: V' _! W3 z 4 a0 t) n+ d6 V: V' _! W3 z

0 C" |; D. T; G1 d- o8 G非银行贷款鼓起背后的推动因素

4 x$ K/ O: C( P4 I3 ^9 F3 \& _

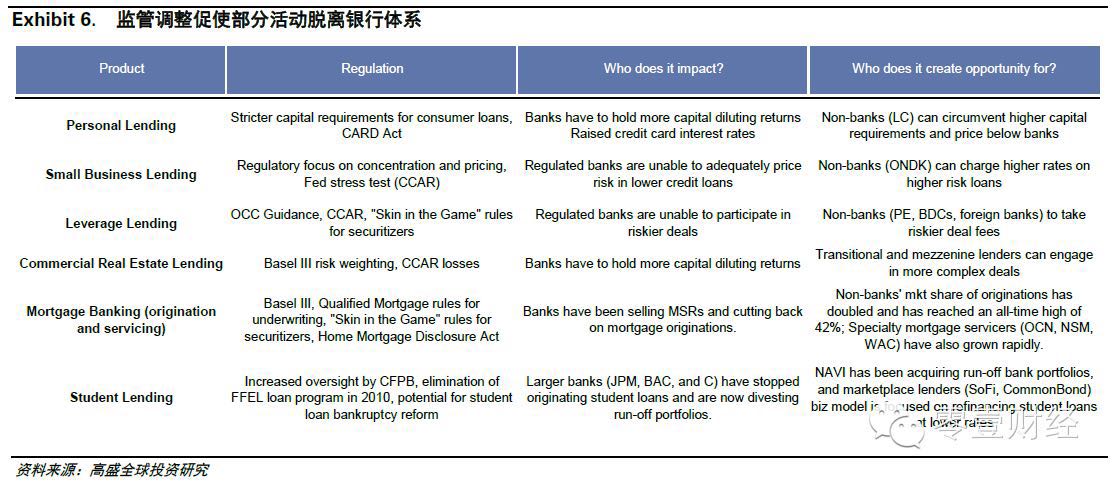

1 z8 d& A! W! e0 E* d, X5 |1、羁系套利:我们在图表6中概述了影响银行重要业务运动的羁系调解。它们当中大多是在2010-2013年期间见效的,其全面影响尚未完全显现。贯穿这些羁系调解的主题包罗:& {; u" d: ]5 W9 Z' f& k* X) i

. j( W. r. K% B, o) t- D(1)受羁系银行的“业务本钱”因此变得更高,使得它们当中很多选择退出或缩减现有业务; # I1 E5 s1 ]! m # I1 E5 s1 ]! m

8 }7 q; y. W- |0 e5 K4 D(2)银行产物由于羁系新规而被迫“重新定价”,使得新进企业可以大概以低价参加竞争。故意思的是,新入局企业可以不受多数羁系条例的束缚,这令它们相对于传统实体享有上风。我们将在后文中进一步论述这些资产种别和羁系条例的配景。但是,现在还不清楚如许的套利时机将存在多久,由于我们预计羁系机构日后会在某一时间到场。& r" t& \7 Q, ]5 I, s8 P6 \

0 O( H: S' U6 L2 f

2、技能进步低沉了准入门槛:大数据分析和金融生意业务中网络的广泛应用为初创科技公司创造了时机,它们可以直接向斲丧者发放贷款,提供比银行更低价偶然更便捷的服务(比方:在有些情况下简化书面步伐/收缩决定时间、斲丧者可以在家申请贷款等)。- q/ [2 W6 _5 D) Q+ s9 s

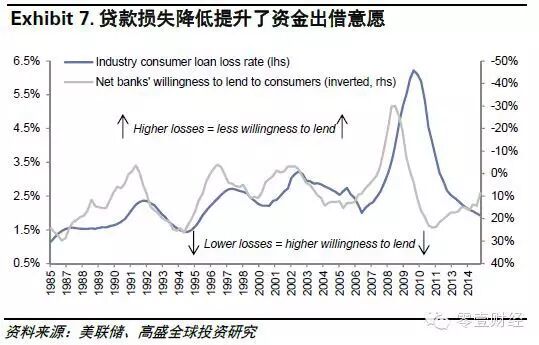

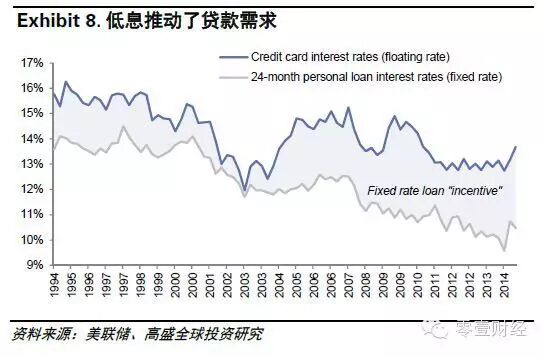

- _8 p( j+ N2 ?6 ]$ q3 ?' W1 A3、有利的宏观情况:处于汗青低点的利率和汗青相对低位的斲丧贷款违约率的共同作用也促进了信贷供给,由于投资者寻求更高受益资产,而且新进企业也对乞贷人的风险状态感到更为放心。

3 c) a# u9 U1 y0 i. F9 B- t   6 g0 H- P" O' t9 T, i 6 g0 H- P" O' t9 T, i

) p m# i! X0 g ~" R" {& ]0 e( P. L j7 D/ v5 k

6 j) Q( L. ]$ ~2 O' g[三]非银行实体的六大增长范畴

. o9 Z+ m q( C2 A* z7 T

5 A) k- V7 L1 R6 ]% s: U: U(1)个人贷款–面临份额转移风险:

% W0 u0 x3 ~/ D+ i' W, F/ h0 U3 m$ ^' ~/ Z& R

我们看到这一范畴面临很大的颠覆风险,由于新进企业羁系负担较轻且本钱布局简朴,因而拥有定价上风。在未偿付的8,430亿美元斲丧贷款中,我们以为2,090亿美元面临在中长期内转至新进企业麾下的“风险”。我们预计,如今市场份额不敷2%的新进入企业大概在将来10年里攫取高达15%的市场份额。

: T+ Y5 k1 J& X, ~4 l

9 \2 m0 N$ g8 v0 g4 m新兴的颠覆者:Lending Club和Prosper

0 z; B: w# b$ d2 b6 v

, W, U# Q/ _6 T0 M0 u$ G(2)小企业贷款–把蛋糕做大:3 z- g- [0 J7 X- S" h/ P

# a& X; B0 ~/ E

小企业贷款业务大概受到进一步颠覆,由于技能(特别是“大数据分析技能”)和不绝扩大的市场推动着另类放贷实体的扩张。我们看到银行体系中代价1,780亿美元的小企业贷款大概面临脱媒“风险”,而银行体系中有16亿美元的利润泉源于此。

9 M) }5 Z$ d- y, U$ N: S

" J" c$ z6 g- c! b' z* x s新兴的颠覆者:On Deck和Kabbage: u& ~" q- w1 {5 \

: {% V" \ n% C0 g(3)杠杆贷款–将有更多外流:

5 [' I* K3 | f# C {- G

$ A, G- q; L* F+ Y+ n/ d Y羁系机构的检察会迫使银行阔别高风险生意业务,使得新进企业(私募企业、BDC和未受羁系券商)拥有了获取市场份额的空间。固然已发放8,320亿美元贷款中大多已脱离美国银行体系的资产负债表,但我们以为尚有略少于10亿美元的利润面临流向非银行实体的“风险”。脱离较高风险生意业务大概导致市场某些范畴的信贷条件恶化。9 C4 k4 B/ K/ i& b1 E

/ v' h' n ]5 l不绝强大的新入局竞争者:另类资产管理机构% _! R& t) g# r _# J6 |9 l% ~

, A; _, ]) P; v) b6 W4 l; x

(4)抵押贷款银行–将出现最快速的市场份额转移:

0 O% T0 r1 Z) D5 W

/ u [' O' u( W, E0 D非银行实体抵押贷款发放业务的市场份额势必进一步进步,不外它们在贷款服务范畴的增速大概放缓。在已往仅仅三年时间里,大型非银行机构的抵押贷款发放业务份额翻倍至42%,我们以为尚有5-8个百分点的银行份额间不容发(利润池规模为1.79亿至2.86亿美元)。在抵押贷款服务范畴,非银行实体的份额在已往三年里进步了两倍多、到达27%,在美国总计10万亿美元的抵押贷款中共有1.4万亿美元贷款的服务业务改换了供应商,我们估算日后还大概有3,000亿美元的贷款服务业务易主(利润池规模为1.37亿美元)。9 j- W# i% F/ K' _ O6 ^$ B

p2 i* X0 K$ P) M+ b* z

业内新贵:Quicken、Freedom Mortgage、Penny Mac、Ocwen和Nationstar

1 u4 I0 F: X' \" ~- ~3 b9 v2 x0 t, k& D" f+ e6 Z: M/ B( V" \8 J* e6 I& @& y

(5)贸易房地产贷款–非银行实体的细分市场时机:

% Y$ V' D: r6 Z2 k' \) ?% F* ~$ t3 c! U

非银行实体肯定还会捉住大批贸易房地产抵押贷款支持证券(CMBS)到期的时机,由于这些证券大概由于现金流不敷而没有资格从银行或通过CMBS而得到再融资。团体而言,我们估算将来五年凌驾8亿美元利润大概从银行体系转至非银行实体;别的,将来3-4年或有3.5亿美元的利润陪伴CMBS到期转移至非银行放贷机构。" ?) T( o$ {( X! M5 j4 }6 a

8 S: X. I2 O, N5 l

新进企业:Starwood Property、Colony Financial和Blackstone- F6 B- w* A7 k6 k( y+ }

& a6 n0 y# b; X

(6)门生贷款–与美国当局渐行渐远:2 y# i& t2 Y; K" P+ N4 G" r

+ o8 {! ?4 L- O" [% x+ o

自尊阑珊之后,门生贷款增速快于别的种别的金融资产,从2008年的7,000亿美元增至2014年的1.2万亿美元。增幅中的绝大部分都来自于教诲部面向全部申请者推出的同质门生贷款子目,这就给SoFi等科技初创企业提供了商机,可以为优质乞贷人的当局贷款再融资。非银行实体还可以借机收购银行不绝缩减的联邦贷款组合(银行在2010年举行了减持)。总体而言,我们估算将来三年大概将有2亿美元利润流出银行体系。% W) |$ ^. F7 n) P7 s" C

3 G% P3 ]5 h9 @新兴竞争者:SoFi、Common Bond和Earnest2 \6 K( J. X# G7 h; N' G' ]

/ g2 @9 C1 x5 q6 h

我们之以是提供上述名单仅是为了显现出寻衅传统业务模式的新兴、新进及现有企业。在每个范畴都尚有很多别的企业到场此中,我们的名单只作简朴表现之用。5 Q K& s$ Z2 z4 q* l- h0 B6 c; N

0 i, H5 [. E+ W* o; M, |' l4 [

[四]“新”影子银行的可连续性

$ w6 c. c8 K( h! k6 s, C* j+ }, R! d" _4 q1 R( l) j' s' T

非银行实体在为美国斲丧者和企业提供信贷方面不绝发挥着紧张作用。然而,下列三项重要缘故起因令已往几年中的增长趋势是否具有可连续性面临着紧张疑问:; m: y( d( D0 d# ?. L( s

* m/ C8 X5 c! `

(1)随着非银行实体的规模变得过于巨大,羁系检察力度加大:金融稳固羁系委员会(FSOC)在金融危急后建立,旨在监控银行体系表里的体系性风险。我们看到几个行业(比方保险业)中已有一些非银行实体被确以为具有体系紧张性。别的,除了确认体系紧张性外,我们还看到羁系机构对快速增长的非银行实体,比方Ocwen Financial(OCN),加大了羁系力度。因此,正像人们常说的,“如果它的样子和风格都像一家银行,它很有大概末了受到和银行一样的羁系。”6 F- K7 X# i/ I* m

$ M0 t7 k+ d! o& l' e" p0 _

(2)“新”影子银行向其他资产种别扩张:我们以为几类产物的增长空间充裕,尤其是个人/小企业贷款和杠杆贷款。但我们以为,在向其他资产种别扩张的过程中,“非银行实体”模式的市场职位将面临寻衅——尤其是向按揭贷款的扩张,此类贷款红利本领较高,因此颠簸性和羁系力度较大。

% {, v3 U$ l0 @0 r* L, H! M$ ^

1 L' u x6 {8 I* U6 ?5 E(3)传统银行作出竞争性反应:汗青履历表现,银行大概会通过几种方式应对新竞争对手的出现。我们以为银行大概会:1)下调定价以进步竞争力;2)收购或新建相似的平台;或3)推动新的羁系办法出台,从而创造公平的竞争情况。3 C. y* |- w+ p9 `: b5 a

. g* t3 U2 j5 x8 q; q

[五]非银行金融机构羁系情况一瞥

* C: a' C, n4 v+ }9 i" V

6 f8 z6 m! p, p$ \6 p- ^# ?$ S《Dodd-Frank法案》规定,FSOC应对某些因规模、互联性、杠杆水平、活动性风险和限期错配、缺乏更换者和羁系政策而被认定为具有体系紧张性的非银行金融机构举行监督和管理。这些机构被认定为具有体系紧张性的非银行金融机构(即非银行SIFI)。最初的评估尺度是:1)并表资产>500亿美元;2)信贷违约互换(CDS)余额>300亿美元;3)净衍生品负债>35亿美元;4)总债务余额>200亿美元;5)杠杆率>15:1;6)短期债务比率>10%。! h9 |# X4 s0 y `/ L6 e! z# i

- l- ^8 `, _3 S$ N* g) I如果一家公司符合上述条件,则必要通过进一步测试来评估它是否具有体系紧张性。多数会人寿(MetLife)、保诚保险(Prudential)、AIG和GE Capital已经被确以为非银行SIFI,一些大型资产管理公司也正在继承评估,而其他一些实体已通过业务剥离来限定自身业务的规模和范围(Sallie Mae/Navient),通过积极办法来克制被确以为此类机构。固然被确以为非银行SIFI对于这些机构实际意味着什么尚不明白,但大多数投资者预计对资源金规模的羁系力度将会更大,这大概会对股份回购造成限定。别的,固然非银行金融机构未必会符合被认定为SIFI的条件,但随着业务发展,它们仍大概必要继承一系列多方羁系机构(包罗美国斲丧者金融掩护局和州级金融羁系机构)的更精密监督。别的值得注意的是,像全部放贷实体一样,非银行实体还受《诚实贷款法》(TILA)和其他斲丧者掩护机制的制约。9 ^0 _2 h1 I7 K$ j# o; Q. i1 L) ~

: r( k! ]" d5 q [1 X

美联储尤为关注影子银行题目,Stanley Fischer理事曾在2014年表现,“我以为怎样对待影子银行体系的题目尚未办理”,Tarullo理事则对短期批发融资规模巨大的非银行金融机构带来的风险(尤其是三方回购)不绝非常关注,并提出了限定这些风险的几种政策发起方案。 |

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图