2011年1月20日,复星国际(00656.HK)和复地(02337.HK)连合发布公告称,复星国际迁就复地全部已发行H股和已发行内资股提出志愿有条件收购要约,发起取消复地的上市职位。消息传出,市场一片哗然,当地财经媒体多以“悲壮退市”、“为高负债房企敲警钟”等类似观点来报道此变乱。而在笔者看来,复地退市缘故原由并非云云简单,其决议背后埋伏着资源运作考量和企业战略方向的厘革。# z/ }4 ~+ n0 S

/ K7 k$ a5 B- P

复地已与一线房产军团拉开隔断- C( ?* }' V( |

# B+ J7 D( s5 @) Y) P 郭广昌控制的复星系,早在1994年就开始从事房地产开发的相干业务。作为复星系房地产板块运作平台的复地,按照其业务发展和资源运作脉络,将制止至2010年的企业发展史划为三个阶段:(1)1994—2001年,复地紧张以上海为“根据地”从事房地产开发业务。(2)2001—2004年,复地开始北上跨地区发展,增强了对环渤海经济圈的战略布阵;同时开始积极操持在香港上市。(3)2004—2010年,复地2004年乐成完成H股上市(见表1),并自2005年开始实行天下化战略,有选择性地进入武汉、南京、重庆、天津等各多数会。

4 r. y' g' K' n( O 1 G) d2 Y0 M3 I2 a) |% | 1 G) d2 Y0 M3 I2 a) |% |

客观评价,复地虽起步较早,但比年来发展并不尽如人意——2010年初次突破百亿贩卖规模,但早已被甩出第一军团,仅与万科北京、深圳分公司的贩卖额持平。以保利地产(600048.SH)为例,对比了两者比年来经业务绩的差别,可以看出,2004年复地的业务收入与保利地产根本雷同,净利规模还要高出一截;而到了2010年,无论业务收入照旧净利润,保利地产都已与复地拉开了差距。(如图1)这一差能人意的业绩,是复地做出退市决议的一个大配景。8 b* {- i; N" i. X9 n7 {: k

( y4 r& a' \: `3 l' m; e0 d+ ? 上市的身份反而成为复地的融资停滞,作为融资平台的功能丧失 E C% E* s. r- m2 H3 }3 ^

' a" k+ ~' B; u3 A, f

对于此次退市的缘故原由,复星国际体现紧张是由于融资停滞。为了支持商业及住宅房地产主业的不停增长,复地有大量的资金需求。而复星国际以为复地继承维持上市公司的职位是其未来乐成发展的一个停滞,缘故原由如下:(1)作为H股在香港联交所上市的当地注册的公司,复地在外洋融资的本领非常有限,包罗透过离岸银行贷款、国际债券发行和股票发行等融资方式;(2)鉴于《上市规则》对公司与其控股股东之间的关连交易业务的规定,复星无法为复地注入大量的资源;(3)复地现在的负债水平在香港联交所上市的同业公司相对较高,从而进一步妨碍了复地获取商业优惠条款的融资源领。下文将对这些缘故原由分而述之。

" r3 ?$ ~* K" |; ~4 A) K

/ r+ M1 B1 N9 t5 x0 c0 U 对于第一点缘故原由,业内状师体现,因H股上市公司[1]的注册地仍在当地,这些公司纵然想在境外发债融资,或举行股票发行融资,都必要中国证监会、外管局等部分的允许;而大部分在香港上市的房企都是在外洋注册的红筹公司,没有这方面的限定,融资弹性很大[2]。现在,在当地严厉的调控配景下,银行贷款对房地产企业设置了较高门槛,资源市场(包罗IPO、增发、配股、债券)等融资渠道已处于停息状态,信托、私募房地产基金及境外资源成为不少房地产企业增补现金流的无奈选择[3]。作为H股上市公司的复地,其融资源领根本丧失,如许的融资平台对于复星国际来说形同“鸡肋”。) z0 {& R g" z; B( e5 V

8 T& s) X6 E# O. y0 U4 M' d 而另一面,以红筹架构在香港联交所上市的房企,却可以或许通过国际债券发行不停融资。根据世联地产的统计,制止2011年4月11日,开发商通过外洋发行高息债券等方式融资力度空前,20余家开发商累计融资额凌驾了620亿元(不完全名单见表2)。

9 O/ ^; n/ S0 E E/ o ! ?( {6 I) a# m% {. ]" M ! ?( {6 I) a# m% {. ]" M

对于上述第二点缘故原由,客岁控股股东复星高科技注资复地的实行的失败,也是复地决定退市的一个紧张缘故原由。2010年6月末,复地提出向复星高科技发行新内资股;8月17日复星高科技的认购价定为每股2.26港元,总的认购金额为8.8亿港元[4];9月7日,由于表决同意的票数未到达三分之二,复地的特殊股东大会及H股持有人种别大会终极未通过此次内资股增发方案。现在看来,增发代价过低、对稀释股权的担心,应是H股中小股东反对的紧张缘故原由。而这次定向增发失败的代价,便相当于堵死了复地发行股份融资的渠道,丧失了本轮房地产调控前末了一次股权融资的机会。) Z; ~ p9 @* S# I

% R6 Y7 g2 H9 ?7 C0 r& \

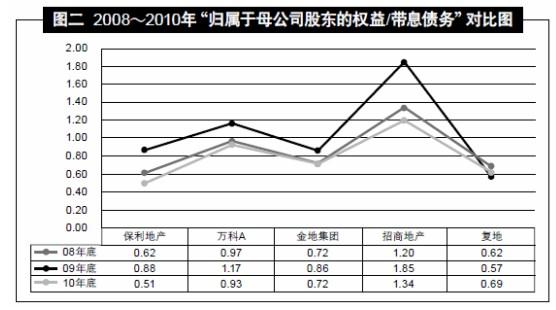

对于上述第三点资产负债率过高的表述,则未可全信。复地2010年年底的资产负债率高达74%[5],但这在上市房企中并非属于最高之列——同在香港上市的恒大地产2010年末负债率高达79.5%,这并未拦阻其在境外债券融资;2010年底A股市场上万科和保利地产的负债率也均高于复地。图二将复地的“归属于母公司股东的权益/带息债务”与A股的“招保万金”对比可发现,2010年底复地的债务压力与保利地产、金地团体相当。显然,复地高负债率拦阻其举行股权和债权融资的说法并不精确,只是其债权融资的资本要偏高罢了。

9 L/ k+ k/ l$ K8 A& a* V 0 ~7 w6 @& X9 R! X 0 ~7 w6 @& X9 R! X

战略转型“倒逼”,复地目标成为一流的房地产开发投资团体 h: S* a9 i& F# ]! P+ b2 `

# k( n; S) F$ D 对于在实现退市后的发展,复星国际有自己明白的见解:(1)依附复星更强的财务力气,加上其在国内和离岸银行及资源市场融资具有更强的议价本领,复地将拥有更优厚的条件来发展更具规模的房地产项目;(2)尤其是当复地成为复星的全资子公司后,团体内部的资金调配将更加方便;(3)复地不必要继承负担维持在香港联交所主板上市的有关资本及管理资源。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图