[table=98%][tr][td=2,1]8 z& j5 C* @0 T2 V4 H( o. K

[/td][/tr][tr][td=1,1,25] [/td][td=1,1,645] 阿尔法狗火了一把后,人工智能/呆板人理财也随之热了起来,各方英豪都纷纷亮相自己将引领中国的智能投资未来。 我们不禁要问,啥是智能投资,这东西管用么? 阿尔法狗火了一把后,人工智能/呆板人理财也随之热了起来,各方英豪都纷纷亮相自己将引领中国的智能投资未来。 我们不禁要问,啥是智能投资,这东西管用么?

/ z1 m0 Y6 a& t6 U( K# L8 Y宽泛的说,只要在投资决定中,有电脑步调参加了,都能盖个呆板人投资的帽子。 如今市面上所说的智能投资/理财可分为两大种:

2 G1 x, Q2 y: X% u第一种: 利用电脑盘算速率快,信息处理惩罚量大的特点,对市场信息举行实时分析,做出投资判断,目的是寻求投资的高回报, 各种步调被对冲基金们开辟着,获取高回报,但这些战略都是对冲基金自己的机密,当宝物似的守着来挣钱用的,能让你用么, 想什么呢。

( P# J6 n* Y! A0 {$ p8 Y" r第二种: 依据用户的风险偏好,负担本领,以及未来对资金的需求,利用电脑做出资产设置的发起, 目的是个人资产设置与未来资金需求匹配的规划。电脑更多的是起到自动化的作用 (资产设置有一套经典的理论和数学公式, 电脑帮你依据公式算一下),而真未必有多智能化。 想想也是, 阿尔法狗10段水平,只有谷歌能用, 给普罗大众的网络围棋软件,谁都能下,1段水平,固然随着越来越来越多人的利用和被承认,其智能化水平也会提拔。$ H% p( \- F4 z

由于第一种不会给我们用,以是重点讨论第二种,智能资产设置,现在其最大卖点有几个:

. f1 A+ Y# i- J {- _% ~, V第一、资产分散,呆板人理财一样平常都是把用户的资产分散到差别的篮子内里的产物,夸大收益与风险的平衡。

+ j+ B) i6 |1 h% Q1 T- ~第二、定制化, 根据每个人的详细情况,制定资产设置规划。2 o6 R- N, f+ m8 m$ u

第三、无需自动管理,投后不消管,几个月以致更长,才需调解。$ c% n/ i& u1 {; c

第四、自制,透明,美国的呆板人理财平台,管理费为资产的0.25%,相比力,线下理财投资顾问要收1%或更多。4 I6 h; F3 u0 J7 U$ r A

详细这些平台是怎么做的呢? 我们可以用美国呆板人理财的代表Wealthfront 来做参考 (其他国表里平台根本思绪雷同):

# z6 T* p! ]: `着实Wealthfront背后的智能投资逻辑并不难,

6 p/ q6 v1 F: Q+ H# w+ S+ o( F# P" v/ F. k- T& c

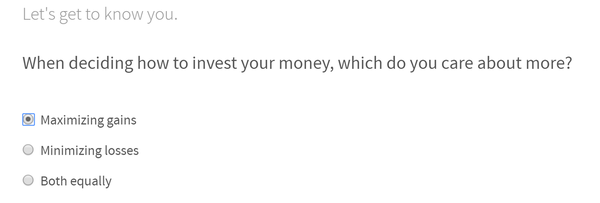

- 起首投资者需起首填写一份观察问卷,内容涵盖年岁、家庭收入、投资目的、亏损继承水平等7个简朴的标题。

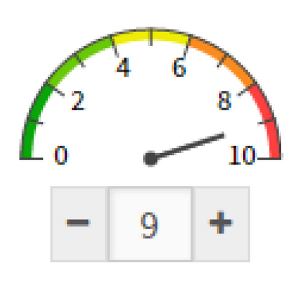

/ ]% J% F+ N# r, f  根据投资者对这几个标题,对客户的风险偏好做一个自动评分 (0.5分-10分,0.5分隔断) 根据投资者对这几个标题,对客户的风险偏好做一个自动评分 (0.5分-10分,0.5分隔断)

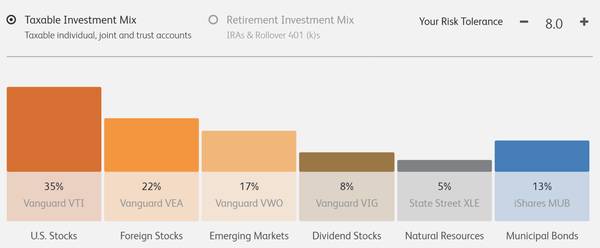

0 Y( ]" K* {9 z: v, [0 f  3. 根据此评分,给出相应资产设置发起,(比方下面是对风险偏好为8分的人设置发起)* t! U3 e, Y% q- }: E, S 3. 根据此评分,给出相应资产设置发起,(比方下面是对风险偏好为8分的人设置发起)* t! U3 e, Y% q- }: E, S

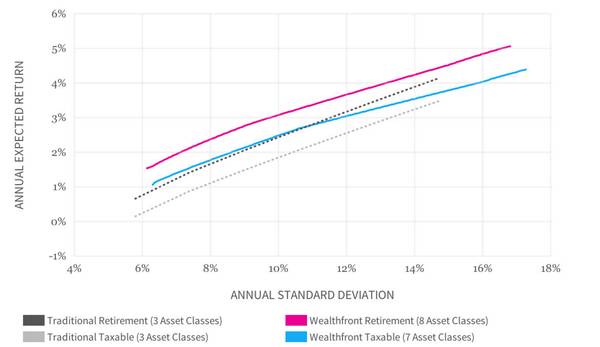

资产设置的比例是依据美国经学家Markowitz 的1952年投资组公道论求出,这套理论也没有什么神奇的,在做了一些假设的情况下,套用公式,对资产举行设置。* @! k4 n4 L1 D- e: R" Z9 s6 v' I 资产设置的比例是依据美国经学家Markowitz 的1952年投资组公道论求出,这套理论也没有什么神奇的,在做了一些假设的情况下,套用公式,对资产举行设置。* @! k4 n4 L1 D- e: R" Z9 s6 v' I

假设1: 风险被界说为资产的颠簸性,大概说收益的尺度方差, 而投资者完全根据一段时期内投资组合的预期收益率和尺度方差来评价组合的优劣,以做出投资决定;0 A, c/ T( k, j9 g8 V

假设2: 投资者永不满足,因此,劈面临其他条件雷同的两种选择时,投资者会选择具有较高预期收益率的组合;

& m" W/ _- q3 f% E) t$ @3 E假设3: 投资者讨厌风险,因此,劈面临其他条件雷同的两种选择时,投资者会选择具有较低风险(即较小尺度放差)的组合。

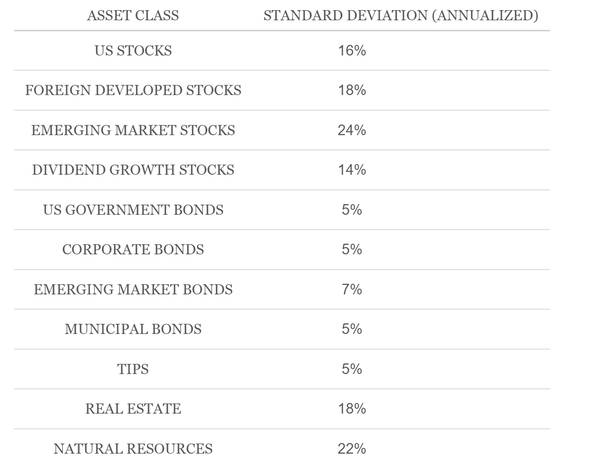

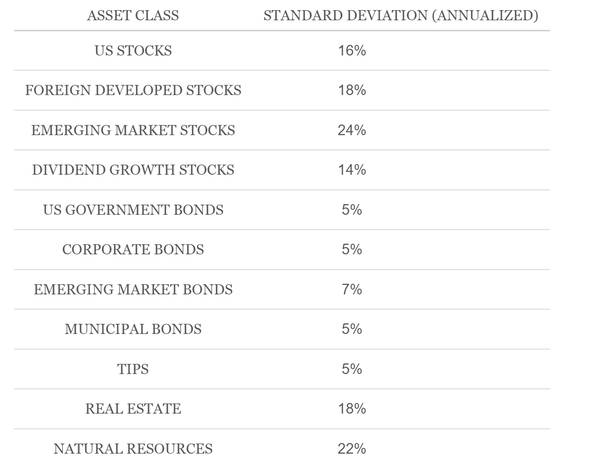

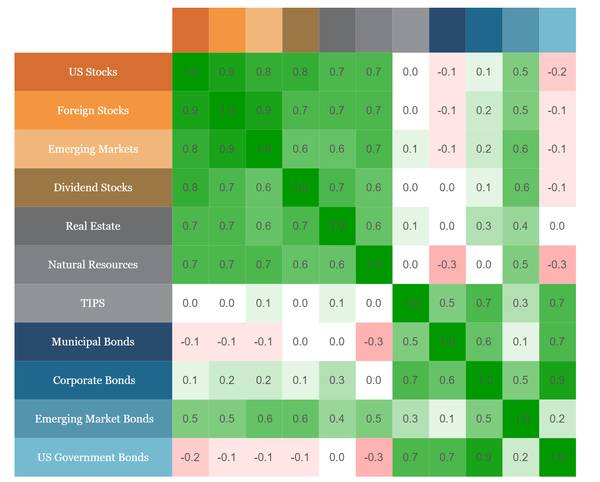

' @- ?3 V7 b: z8 x. `" q 在举行盘算时须要一些起始数据, 如资产回报率, 颠簸性以及相干性,这些都是公开的数据,下面是Wealthfront所用的假设:8 j+ r' H/ c! W. H6 B 在举行盘算时须要一些起始数据, 如资产回报率, 颠簸性以及相干性,这些都是公开的数据,下面是Wealthfront所用的假设:8 j+ r' H/ c! W. H6 B

金融资产回报假设

, G1 ~! j4 P9 C) Z; W) U8 \- H* ]" g0 R 金融资产颠簸假设! K" a0 N: [. ^ 金融资产颠簸假设! K" a0 N: [. ^

金融资产相干性假设" T8 \$ S8 u+ u. Q- \ 金融资产相干性假设" T8 \$ S8 u+ u. Q- \

只要用上面得到的用户的风险评分,再套用固有的公式,就可以测算出每种资产设置的比例,从风险偏好值0.5到10,隔断0.5,一共21种大概性,即21种设置方案。5 ^* ^1 |* Y* n2 h 只要用上面得到的用户的风险评分,再套用固有的公式,就可以测算出每种资产设置的比例,从风险偏好值0.5到10,隔断0.5,一共21种大概性,即21种设置方案。5 ^* ^1 |* Y* n2 h

用户千万万,也跳不出这几种设置方案, 这也就是现有智能理财平台的焦点思绪了,线下私行司理做资产设置方案也用的是同一套东西,只不外线下问卷和沟通搬到了线上而已。 3 w1 ]$ O/ }4 n- M/ o# |" k

说了上风和大概怎么做的, 这东西好使么?尤其是在中国? 一句话, 抱负很丰满,实际很骨感, 下面我们看看这套东西实行的各种坑7 o3 I3 }8 z6 i: T% E3 A+ Z* d

坑一: 金融行业是高度管制的 ,而且分业管制,银行理财,股票,信托,公募,私募,每种产物都有自己的牌照,能同时拥有这么多牌照的公司很少,同时拥有的根本都是先挣线下有钱人的钱,没工夫理这些不上不下的互联网新中产。 想服务这些人的公司,广泛牌照和资质缺乏大概只能提供一两类资产,末了又沉溺成了卖自己的产物,而不是团体设置。 牌照不全,只提供设置方案? 俗话说的好,没有交易就没有爱(伤害), 行不成设置到购买的闭环,有几个人会跑你这里只看设置方案? 然后再跑到平台去买资产? 美国有ETF基金市场,差别ETF可以跟踪差别种别资产的表现,一个资管牌照,我就可以完成闭环,中国的ETF市场还做不到。 0 l c/ s1 \: V. j! L5 T# T. Q( k h

坑二:纵然说我做到了金融全牌照,完成闭环,也想服务网民, 可银行理财,信托,公募,私募这些产物,在中国才发展了几年, 可追溯数据的汗青短,还不肯定正确,怎么对回报,颠簸率,资产相干性去做定性,你去套经典的当代投资组公道论(MPT),真的有难度。 , K: u }" |% Z- r

坑三: 风俗标题, 赌场里的中国人永久许多, 对高回报的寻求,对小道消息的热衷,对各种机构的不信托,中国投资者的广泛风俗是自己自动管理, 以回报论胜负。 相较之下,美国投资者已经被教诲了多年的把钱交给基金的被动管理模式。去让中国投资者信托一个呆板人给的设置方案, 且还不包管其方案是高回报的,这个教诲本钱着实不低。 ) t- \' y) Q* t

坑四: 你问我10个简朴标题,就能对我的风险偏好做判断了? 就知道我未来的资金需求了?好,你说我根据年岁性别地域可以做个大概判断,但跟我同龄同性别同地域的人的偏好照旧有很大差异,现在市面上呆板人理财仅依靠几个标题来做个性化定制,着实真的很糙。 , f0 R# _. R" V; D; a

说了这么多坑,呆板人理财这东西在中国是彻底不靠谱么? 固然不是,面临成千上万的投资产物,每个人都在问自己买什么? 而以贩卖为导向的金融机构认真倾销各种金融产物时,我们不禁猜疑其动机, 投资者须要的是独立但接地气的辅助性智能工具,在我们买每一种,一类,或多类产物的时间,提前帮我把海量信息举行分析,提供/预警那些遗遗漏大概不相识的因素和信号,从而资助我举行投资。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图