|

有观众在购买银行理产业物时碰到了如许一个题目,他发现,现在市面上那些最常见的银行理产业物,收益率广泛都在年化4%~5%,这种产物在协议书上写着:不保本也不保息。但尚有一些银行,尤其是以外资银举动主,也在卖一种人民币银行自己的理财产物,不是代销产物,预期收益率写着10%、乃至11%,而且协议书上说,还能做到保本。不信您去一些理产业物网上查找,就会发现类似的征象。

/ U D) E0 W' H) X" P" l$ I: X( Y$ T难免有投资人以为,这很希奇啊,不符合风险和收益成正比的根本原理。本期“愉见财经”就为您表明背后缘故原由。 ; p8 `; i, `3 v+ ^

5 r% r' {+ P. p- R, b

! }5 X- Z7 e* i ! }5 X- Z7 e* i

+ @; c& L5 u) L. \/ B7 H起首我们要明白,即便是银行自己策划的理产业物,也分两大类,一种更靠近于“股”、一种更靠近于“债”。 ( i, n2 Q G3 i4 `; |, @

3 v* t; c. `: F& m( o! w1 b+ x, ^ ( e, v( P9 K* h0 {4 \0 V ( e, v( P9 K* h0 {4 \0 V

$ f: t- a' d# r1 Q

那些4%~5%的理产业物,就像是银行在借债,我们的钱并没有逐一对应地去投了某一个标的,而是进入了一个巨大的资金池,和其他人的钱一起运作了。而相应的,银行那头尚有一个资产池,就是银行买来的一大堆债券、票据、和少量权益类资产,形成一个组合。

5 v9 a \/ I+ u" J' ?! I( s

; D2 o( a6 K. f. n1 `$ W. u: G

% n5 o; z" i: X/ I6 \+ @/ r

, s, T4 H8 g1 _) x2 ]0 \9 F; L7 ]于是,大资金池里的钱,对应了大资产池里的标的组合,而且还是“限期错配”的,资金池这里,有些钱到期走了、再补些钱进来,靠滚动发售来包管资金池的体量,资产池也一样,到期的资产会被摘出去,银行也会采购新资产。 * y$ V" ~ l; ` m

以是,对于这种理产业物,我们拿到的收益是尺度化的,并不会由于此中个把标的坏账,我们的收益就从4%酿成了3%。固然羁系要求这类产物不得说自己保本保息,但毕竟上,眼下环境来看这类产物或多或少有银行的隐性光荣在里头。如果真碰到了资产利率随着市场利率有所降落,大概资产质量下滑了,那大不了就是银行发新一期理产业物时低落收益率。 , C2 j) g7 T4 {- n1 D8 ^+ C

但是,另一头,我们须要想到的是,如许的限期错配,万一发生了活动性风险,某天开始很难募资了,怎么办?换句话说,这些产物出不了小题目,万一出题目,那就是体系性题目。

5 [3 e6 u. a7 E; Q; b4 ]

( a5 a/ S# ~( {4 A 3 @7 ]2 q) }" T3 P0 ~6 W7 C- ] 3 @7 ]2 q) }" T3 P0 ~6 W7 C- ]

v, C9 C( D$ |+ o

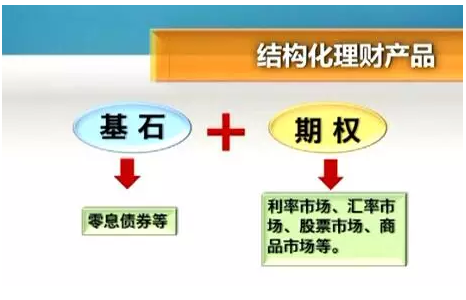

差别于这种银行借债性子的理财,刚刚我们说到的10%收益的产物,着实背后是真的逐一对应在做投资,我们通常把它们称作“结构化理产业物”,一样平常接纳“基石”+“期权”的结构。

! W" }* H7 \* Y; R" x“基石”部分要做到保本,假设是100元的一年期理产业物,就可以用90元去买一个将来到期时保障面值100元的零息债券,就意味着银行将有10元,可以用来投期权,好比投外汇、股票、商品期货等。投得好,10块钱大概翻倍,到期拿走110元,那就是10%的收益率,投得欠好10块钱大概亏到一分不剩,到期拿走那零息债券的100元,就算保本了。 5 Z6 f+ a% j6 }; L' F

和刚刚那种资金池资产池错配模式差别的是,这种理财,是正儿八经在选标的做投资,因此前者,只要不出大风险,那4%~5%就是一个固定收益,而后者,那10%只是投得最对时才大概出现的收益,大概率环境下,是达不到的。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图