本日的文章,给各人解密一个中国金融行业的秘密,全部银行、证券、保险、基金以致大型国有企业等机构长期以来秘而不宣而其他经济主体都感觉极不舒服但又找不到源头的秘密:资金空转!这个秘密,换一个说法就是,“央妈的资金为何不能流入实体行业?” 再换一个说法,就是中央当局和全体大众不绝问个不休的谁人标题,“中国经济为什么脱实向虚?” 9 j7 T( h) ^6 j! X) O 9 j7 T( h) ^6 j! X) O

& O. q& z; @5 j/ L9 E8 d2 s) U

在当今商品社会,杀人放火吸毒赌博的交易都有人去做,但铁定赔钱的交易却没有人会去做。2008年以来,在央妈使劲儿放水放水再放水的宽松货币政策之下,股票市场涨涨跌跌,但债券市场但是一起走牛(市场利率连续走低),买债券成了稳赚不赔的交易——但是,唯一的不优美就是,债券的收益率太低,赢利也越来越难……( q; U# j3 A" p; b

方法总比困难多啊!

) i% ~ [6 N# G+ n. f; s搞金融的,有谁不知道简单的杜邦公式?

+ j' g/ [4 |) W$ i" i7 n0 P净资产收益率=资源收益率×杠杆倍数。

$ w# f6 w& ?8 F- P" s如果资源净收益率不能进步,那老子就加杠杆呗!$ x& `( W, z$ z: C9 {& A) B! g+ ]/ r

比方说,大爷我买某种债券的收益率是7%,如果我全部用本身的钱来买,那我100元一年只能挣7元钱;如果我能借来钱,加上10倍的杠杆,假定乞贷的本钱是3%,我1100元的收益就变成了77元钱,减去1000元的利钱本钱30元钱,我的总收益到达了47元钱!9 @1 z6 w7 r9 t- F. ^

乖乖啊,一下子我的100元净资产收益率高达47%[(77-30)/100]!!!3 F& r( @* t2 _$ k

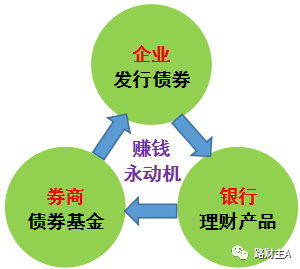

在聪明的中国金融业里,一种你好我好他也好的三角套利模式很快被发明白出来,涉及企业、银行、券商三方……$ A4 \2 Y& e' d' q

起首,某大型国有企业发行100万元债券,召募100万元资金,利率4%;

- W4 E8 U o$ g然后,企业将资金购买银行的理产业物,收益率5%,轻松赢利1%,好爽;

" m1 q D9 J3 u$ z4 m6 A" e接下来,银行将资金立刻委托给券商做成委托投资理财业务,要求收益7%,白赚2%,好爽;

' R {/ }# ?( l8 X8 v1 L再接下来,券商的委托投资业务投给谁呢?答案是还是这家企业,券商建立一个基金,使劲儿加杠杆,买了这家企业所发行的利率4%的债券——你说不对啊,这券商不要赔死么?4 X2 F H5 {6 {0 Y$ c/ z0 t# m) }

图样图森破!3 _1 n) w5 y5 {6 c

我说了,券商会加杠杆的!券商的基金从银行里乞贷,利率3%,加上10倍杠杆,买上1100万这家公司的债券,赚取利钱44万,撤消付给银行杠杆资金30万元的利钱之外,还赚了14万元,净资产收益率高达14%,再付给银行委托理产业物7万元的利钱,券商本身也净赚7万元——本身一分钱不花,还能净挣7万元,真特么爽! ' V$ C3 |+ V, @ \8 J! H ' V$ C3 |+ V, @ \8 J! H

你看,资金就这么转了一圈,根本没进入实体经济和企业内部,但末告终果是企业爽、银行爽、券商也爽,各人都无风险的挣到了钱(企业1万、银行2万、券商7万),社会主义的良好性一下子就体现出来了吧?3 n7 I% b" ]2 f8 r! j. y1 g& O; z; E5 }( M

* U5 s0 I$ s7 G赢利的永动机就这么轻松的被发明出来。 你说不对啊,银行既然有3%的资金,为什么还要继承5%的资金?( [# p( E) D) x& K6 T- Y q3 C( U

哎,你是不大相识我天朝贸易银行运行规则吧,在银行里,理财资金是理财资金,存款是存款,央妈的钱是央妈的钱,各自有各自的一条线,互不搭界。 # v' {& J, x" G8 F0 |( ^7 H

赢利这事儿,是不大概有永动机的,肯定是有人做了冤大头!" J5 U! u4 V8 N. Z! O8 J: z5 G; z

固然有人做了冤大头。外貌上看,出了杠杆资金的谁人银行是冤大头,由于它提供了最低的资金本钱。

/ y0 R' s7 k; [) ~嘿嘿,银行个个都精得鬼一样,固然不大概当冤大头,为什么乐意当这个冤大头?

3 T' K* }8 ^0 ? u7 G# L ?答案不难明释:银行可以从央妈那里以更低本钱融资,再融给投资机构赚利差。% s# b: J0 L5 N% Z3 u* A

换句话说,银行从央妈那里得到资金的本钱远低于3%,只要安全借出去,一转手就先赚了一波利差!也只有从央妈那里来的钱,借贷本钱才会这么低。

}* Z; I W* ?( b) C这下你明白了?

: S- }2 b8 Q) t5 O9 d- l1 [( t4 i/ w8 r央妈才是冤大头,央妈不绝喷射的奶汁才养活了中国金融市场一群一群的套利狼,央妈才是中国金融业赢利永动机的总源头!然而,央妈毕竟只是一个妈啊!

1 ~( w) o( E$ c, F0 o央妈所吃的全部亏,央妈所喂出去的全部奶汁,终极都会转化为附着在人民币身上盯着全体大众不绝吸血的一整套金融安排…… ' v) b# w, l1 h* W% D+ ~ ' v) b# w, l1 h* W% D+ ~

不傻不灵活的央妈,每天夸大本身放出去的低本钱资金,应该通过银行进入实体产业,但现实上,那里资金更安全那里更能挣钱,资金就会流向那里,以上赢利永动机运转得这么顺畅,钱干嘛还要去实体行业? , m7 b9 b: x( _8 B1 ^+ C

9 } M* o* \- J6 U

, J2 \4 a* @( {5 J K P更况且,现在实体经济冷落,企业广泛策划不佳,那里须要这么多贷款资金?

9 k8 U. ?7 F1 M8 r n3 |

2 A+ g6 o- I/ T1 q更进一步的,即便实体企业真得到了资金,又赚不了钱反而赔钱怎么办?

+ ^% b% \0 V; b对银行来说,实体企业赚不赢利管我屁事,我关心的是贷款安全不安全,会不会出标题?要知道,现在金融行业连续高压反腐,贷款一旦出标题,领导但是要被追责的!

8 G: [. o$ [2 Z. s# _ z7 X! U# E# r$ ]云云一来,你说说看银行怎么会乐意给实体经济放贷款?实体经济又怎么大概得到低本钱的资金? / m9 p$ Z; @) y9 m4 _, t* A / m9 p$ Z; @) y9 m4 _, t* A

你大概不知道,正是资金空转导致了萝卜章变乱的发生,导致了12月15日的国债期货跌停……

" W9 D: q$ \6 r3 H由于,赢利永动机碰到标题了!7 Y! |4 L. X. v' Y

什么标题?立刻分析。先说一下国债期货的标题。; A" |/ H, ]" U, m9 O" D

12月15日国债期货跌停之后,央妈立即出台了1400亿元的麻辣粉(MLF)使用,债券市场再度得到救生游泳圈;12月20日,中国证券业协会连夜召开聚会会议,证监会副主席亲临现场主持,终极guohai证券体现乐意推行协议,但其他机构不得挤兑,各人共同负担风险。

2 R+ n9 J8 F3 T1 S很多人并不知道,金融市场的根基在于债券市场,而十年期国债的收益率通常被称为“无风险利率”,它是整个金融市场资产订价的定海神针,一旦这个收益率出现巨大上升,又没有央妈出来奶水四溅,资源市场便会出大标题。

% ]4 x% ~* l* f5 ?0 q/ p国债期货12月15日为何跌停?5 _7 G( I( U3 U- l* u! h: g; A

+ k( U* i7 Z: I4 h" ]3 N外貌看起来是美联储加息缘故起因,现实上则是由于12月24日有消息爆出,guohai证券被委托某银行代持的债券亏损高出5%,亏损量达5亿-10亿元——人在江湖飘,哪能不挨刀?2 B* E) I* \$ ^ w& I. E8 t

亏了也就亏了,guohai证券认栽就是了!

. a: q. z' Q. n( L( `; o" [然而,让人瞠目结舌的是,guohai证券却出来发声,说公司公章被调用,或为“萝卜章”,guohai证券的状师更是一脸严厉的体现,“走法律途径管理”……

1 R9 n! n4 W0 R% p这下可真是玩大了——将来金融市场海啸的种子就此埋下,12月15日国债期货市场才出现恐慌性的跌停。( k' G* l9 k( F6 z6 V' f

要知道,与guohai证券债券代持相干代持机构不少于22家之多,著名有姓被卷入或到场聚会会议的就包罗联储证券、五矿证券、联讯证券、华福证券、东吴证券、南昌农商行、华林证券等。

w& |* w" J& g随后爆出的华龙证券和浙商证券的故事,更是让狗血溅了各人一身。

, n* D4 c; z; ?媒体报道,华龙证券购买了5个亿的国债,条约签了也开始交易业务了,只不外T+1交割到本身账上,没想到第二天债券代价大跌,华龙直接耍赖说我不要了。媒体一曝光,华龙证券一看事变玩大了,赶紧表明说这不是我们赖账,是技能性违约,是由于停电——交易业务不实行,居然是由于停电!停电!停电!接下来,特么的是不是要去找电力公司索赔?0 U* D% a% L( h, ?

隔了一天,浙商证券又跳出来狗血喷头,他们选择不推行条约,还公开公布说本身的协议回购因“技能缘故起因导致交易业务失败,并无恶意违约”……3 ?9 K x! K2 D7 b5 w0 t# _+ [7 y) p

长期以来,我国国内债券市场机构之间的代持活动非常广泛,通常使用是:被代持机构与代持机构一份答应买回的协议,协议的核心就是将来以肯定的代价答应买回这笔债券。由于一样平常环境下代持的都是国债,这但是最安全的抵押品,各人也不会去较真什么答应协议上签章是真的假的,相当于是行业内的潜规则,你特么忽然去较真这是不是“萝卜章”,这意味着债券机构之间的光荣出了大标题……2 ?' Q; n; c/ Q% \4 Q# t

这个原理,就像我曾经在《金融圈该炸了!这份讯断书,大概搞死信托理财行业……》一文中提到的,信托机构和房地产商之间明股实债的关系,如果把这种明股实债确确实实的认定成股权,就会对整个行业产生巨大打击,以致会毁掉某个行业。" X: z }1 i9 m- e- d

债券市场的核心在光荣(这也是整个金融市场的核心),光荣不在,各人也都别玩了!但现在,guohai证券声称“萝卜章”,让整个行业的节操碎了一地!1 |5 U( y4 D* U/ e: N5 v

& d9 l$ ^8 X. w( w S- o. @" D8 _4 V! w' W看了我上一篇讨论《央妈的钱为何不进实体》的文章,有同砚该举手提问了,赢利永动机表明得很精彩,我们也明白了央妈的钱为什么流不进实体产业,但这和国债期货跌停有个什么鬼关系呢?

8 Z* J# T0 w3 m- e' X7 o/ c固然有关系!4 j% }& }% e& q6 E7 v! Y

谁人赢利永动机里,券商要从银行那里借来10倍杠杆资金,银行可不是傻瓜,如果你的债券投资亏了怎么办?: v" X. f! U, X/ |/ R9 z. C# Z

以是,银行妥妥的会要求抵押物。

K0 x* A u. n- u8 u 最好的抵押物,就是国债!

5 r3 z3 M* w; M/ W在我的产业分享和讲座中,我无数次夸大过,国债是最好的抵押品,中国国有金融机构险些都继承国债抵押,国债抵押所得到的资金不但本钱最低,而且变现比例超高,100元的国债抵押险些可以得到100元现金——其他抵押物哪有这么好?+ B8 j4 V$ ~+ Q3 v1 a9 o

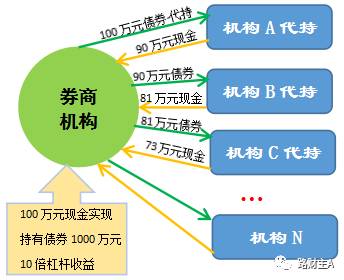

前面讲的通过企业发行债券创造赢利永动机的案例,实在只是中国金融业赢利永动机的一种而已,对券商们来说,尚有一种靠近0风险的投资,那就是不绝用国债作抵押乞贷,去捕获金融市场上不绝出现的各种非正常的不公道差价,比及价差规复正常,就可以大赚一笔——这种使用,在金融市场上被美其名曰:无风险套利。! \4 d, h& O; C/ O H! I

说本身遭遇“萝卜章”变乱的guohai证券,很有大概就在做如许的套利。* i9 N; y6 _" Q$ h3 M- C

$ Q7 Q: V) `8 Q* S' k. t L$ |

比方说,客岁股灾开始到现在,股票市场的T+0套利非常赢利,险些各大证券公司都建立了本身控制下的基金在大套而特套,套的不亦乐乎,而这正是2016年初股市熔断以来颠簸越来越小的核心缘故起因。市场上尚有一种更懒的赢利方式,就是用国债不绝做抵押,坐吃国债利钱,如果央妈降息,国债代价还会上涨,稳赚利钱还能挣价差,简直爽得不要不要的!

; {4 M* F# a' o/ k# }" S; K6 Z9 l5 C不外,这个无风险红利有一个很让人讨厌的标题——国债本身固然很安全,但国债的利钱很低,涨跌也非常微小,如果纯粹的吃利钱或赚价差,挣钱少啊,哪够这些金融机构的饕餮大口?2 F9 T( C% K* ^

那怎么办呢?

; G/ C* v5 |3 @( e+ U你懂的,杜邦公式,固然是上杠杆了。/ c1 B; R$ K9 ]. _4 |3 U

而且,用国债作抵押,上杠杆不要太容易哦,具体见下图!

$ m5 z7 w7 Q* E/ h m: p& O

% t" x# h" z1 Q) r5 }" d) ^- ~% \4 J5 I( ~, r

有人针对这一变乱做了个比喻:

7 p' Y( T8 P9 d/ U1 g

6 J# x% D, q. D. N: D5 w刘备买了100万债券,以为5%收益太低,让诸葛亮接洽曹操,说你借我90万现金,我每年付你3%的利钱,这100万的债券你帮我代持(实在就是抵押),曹操同意了;拿到90万现金,刘备又去买成债券,接洽孙权代持,得到80万现金;然后又去接洽袁绍,……如许一来,原来只有100万元现金的刘备却持有1000万的债券,如果齐备顺遂,债券到期只要不跌,刘备就要发大财……% H1 U! ~$ E+ f

没想到,近来债券代价大跌,曹操、孙权、袁绍等人一看手上抵押物快不敌借出去的本金和利钱了,就要求刘备按照当初的协议买归去,没想到,刘备这地痞一看本身要亏钱,也开始玩黑的,说当初和你们签条约的诸葛亮私刻公章,我都已经报警了……0 `( L& l- }3 w7 c+ l) O1 W

接下来,曹操袁绍孙权都急了,干脆直接在债券市场上抛售债券,由于接盘侠没有那么多,导致国债期货12月15日出现跌停……

3 o* F& N) g( M: `" ^这就是债市的去杠杆。

! P- t( L0 |- `4 d( [债券抵押,要不了几下,10倍、20倍的杠杆就上来了,原来一点点的利润,一旦上了10倍20倍的杠杆,那也会变成赢利呆板!

) }& j, ?8 H5 M3 _. ]# }- _; L1 p' r! G0 U

# f7 Q8 g A" y( s& @( c a # f7 Q8 g A" y( s& @( c a

9 G/ M- X; x- z) j' [

/ m. }, A- _6 g' @$ G4 w; w如果你认识金融投资汗青的话,应该知道我在说谁了?!6 ]- U& C p, h! q2 m {

没错!就是谁人拥有一群债券套利天才+2个诺贝尔奖得到者+1个美联储前副主席的长期资源管理公司(LTCM),他们当年就是这么赢利的,也终极因此而倒下,并导致市场出现活动性危急——要不是美联储安排济急,当时整个华尔街恐怕都会被拖下水。/ W U3 l! w. P

LTCM建立之后即成为华尔街的明星,前4年的收益率均匀到达了40%,傲视群雄。接下来,大部门人认定LTCM公司是由于1998年俄罗斯国债违约而倒下,可现实上LTCM倒下和俄罗斯国债违约还差十万八千里——LTCM公司风险控制非常严格,以是持有不靠谱的俄罗斯国债量少少,他们紧张持有的是G7工业国(美德日英法意加)国债,违约的大概性根本是0。但是,由于俄罗斯国债违约,导致市场出现恐慌,德国国债代价飙升而同为G7工业国的意大利国债代价却出现大跌。0 ]' A: E2 V- [; r1 O. ^3 x x

尼玛,市场恐惊的时间我贪婪,市场贪婪的时间我恐惊,谁不知道这个理啊?LTCM判断,市场错了,赚大钱机会来了,立即重仓看多意大利国债并看空德国国债——% ~$ [; s+ c) H. \

特别要夸大,LTCM这个判断没有错,当LTCM倒下之后,两者的价差很快缩小。

2 k* S# e& r6 S/ y- I r3 v7 k5 [: e% w

但在当时,很不幸的是,在LTCM重仓之后,巴西出现债务违约,市场感情以为当时债务高企的意大利也大概出现违约,意大利债券代价继承暴跌,而德国债券代价则连续上升,而LTCM则失血严厉,不绝抵押导致其杠杆率高达60多倍。由于抵押品不敷,就有银行要求LTCM增补资金,而LTCM一旦想通过出售意大利国债或购入德国国债来止血,就会导致意大利国债更加暴跌或德国国债更加上涨……

& w+ ?# s X. F( C+ q就如许,从事最安全的G7工业国国债套利交易业务的LTCM公司,生生被本身困死,一两个星期之内,几十亿美元本金丧失殆尽,通过国债的不绝抵押和上杠杆,与LTCM相干的华尔街资金高达3250亿美元——为了制止整个华尔街被拖下水,末了由美联储出头构造15家华尔街金融机构合资收购了LTCM,这一变乱才终极得以平息。3 m8 o( e3 ]4 y6 E( W) r

- T9 y0 C+ p5 g

由此,LTCM也“光荣”成为当代金融史第一个TBTF(太大而不能倒)的金融机构!- N4 g4 o" O; P- M* N- N& \; t3 j7 w

% \7 o4 [5 b: S2 [8 l$ L6 J8 ]

2 s9 ^* V: `% V+ `+ B0 B$ _3 c-----------

; F8 L/ O, E& {* e: ^, Q* J1 G2 Y华龙证券和浙商证券固然无赖和地痞,但至少有倒霉的对手负担丧失,而guohai证券现在想干的事变,就是想效法LTCM,把各人都拖下水,要各人要共同负担丧失(老实的说,我写到这一段的时间,guohai证券还没有认赔呢,但财主很清醒,这些国有金融机构,撅起尾巴就知道它们会拉什么屎)!: a1 e. t/ E( {7 D8 d* ~) O

* ~' _4 v9 }4 `% Q0 s1 L# h; `/ E

什么意思呢?8 x7 K5 Q! M. _2 ^/ v

当代纸币市场的核心在于光荣,而货币市场的直接延伸——债券市场的核心也是光荣,尤其是中国这种绝大多数金融机构都是国有的环境下,不管你怎么玩,赚死赔死都得本身担。guohai证券赔了5个亿或10个亿,如果认了,整个金融体系潜规则得以维持,整个债券市场的光荣也可以维持,接下来看看央妈怎么费尽心机限定一下“赢利永动机”,然后再由央妈渐渐放水,整个债券市场还可以渐渐玩…… j8 Y: d4 {! p7 F/ h( R5 K% I

. B+ F0 y2 U3 G" @% N/ j, i# A

如果一旦把这个事变推到法院和刑事案件上去,呵呵,呵呵,呵呵。7 m( P8 S' F7 x9 M" [

如果guohai证券不认账,全部涉及债券代持业务金融机构都须要确认业务,机构之间的光荣都将荡然无存,各人会争先恐后的在国债市场上抛售,中国国债期货市场活动性将会被抽光,整个国债市场毁掉。" J. L; m5 e/ A7 a

如果连国债都不可信了,整个债券市场你以为谁还会傻乎乎的认账啊,什么企业的光荣债券,去死吧(货币基金近来已经开始受到债券暴跌的影响了)!1 e. M3 G9 r% m2 Y% O9 s4 p

债券市场一旦出现活动性崩盘危急,央妈再不来救驾,2008年雷曼兄弟倒闭之时美国华尔街金融体系活动性刹时冻结的状态就会到临中国金融市场,接下来就是股市、汇市、期市上会出现史无前例的惨烈大崩盘……

& [ A! v* z% ]# @' G- a7 ^; E) k

$ M: k$ B1 t' h: G9 o$ x* |0 b0 W' `( Pguohai证券为什么把这个事儿捅成刑事案件,本质上说,就是不想负担责任。

" z# D5 o% q- D

1 ` `; b- x) Q1 n1 T: W0 z兄弟姐妹们,10亿元的丧失哎,你让我们guohai证券谁来负担?总裁?投资总监?具体代持业务负责人?谁又能负担得起?即便负担得起,我又为什么主动负担这个丧失,你特么一个国有金融机构,让我某某个人负担丧失,我怎么乐意?

0 _1 y' v) `5 i/ p2 S9 ~为什么要把这事儿推给法院,就是想让整个行业知道,各人都服从同样的潜规则,你们都要帮我语言,帮我担点儿丧失,要否则,各人就一起死!最好的办法,就是和LTCM一样,由央妈出头,构造一堆金融机构共同负担……

$ e# s- o! h% S- w' z! |) D2 X- i/ D9 `% q/ b+ {5 j8 D

末告终果,也确实云云。0 F; Q2 T( e6 t3 @

j; Y# h3 C7 G1 U) \

下图即为guohai证券12月22日发布的公告。2 m# B9 ~! j- h6 F1 W' O7 }( c

+ m" I2 d" u5 H) e& O

% { N& Y2 g) |* Z. z* B6 `+ c- R3 i8 n

; V: G! x) D* s2 f1 R9 h! t4 f$ j

注意以上说话,“维护大局、推行社会责任,乐意与各方共同负担责任”,“利率债投资收益与相干资金本钱之差额由guohai证券与与会各方共担”……说白了,不就是要拉上一堆金融机构共担丧失么?

Z9 q8 q7 E8 L0 m% \& d* b% B9 f) Z$ h$ C5 o

再看看此中有句话多牛逼,“伪造印章…涉及债券金额不高出165亿元”,这大手笔……要知道,guohai证券是一家再平凡不外的中小券商而已。9 \+ M) k* \1 z E

" N; M/ _( c6 E- Y4 S4 x固然,在各方压力之下,guohai证券决定认账,但要求各人共同负担风险和丧失,债券市场危急暂时告一段落……但是,要说中国债券代持标题彻底管理,恐怕连央妈和证监会本身都不信。1 t* G& R5 \0 i4 F3 X* K2 x

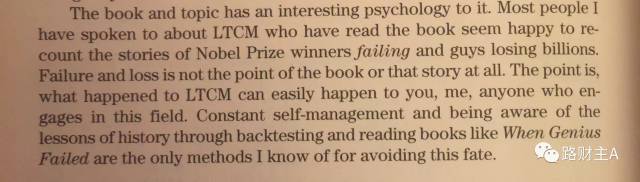

% L# J1 W |( V) }. M5 |LTCM变乱尚可救赎(由于LTCM的判断中长期看并没有错,只是碰到危急),中国的债券市场却是救无可救,正如下面这段话所说:多数人在书籍上读到LTCM的故事,会幸灾乐祸的看到诺贝尔奖得到者丧失数十亿美元,实在不知道LTCM的事故大概发生在你、我以及从事这个行业的每一个人身上,从汗青上得到教导并制止类似运气的唯一方法是时时的警觉和自我管理。 o1 Y+ Z8 Y8 N% v8 g( @* F1 b

0 C& J& p) d1 y# Q- [

" N7 {5 M" } ?4 o6 S " N7 {5 M" } ?4 o6 S

, B: b4 a2 r" } z* }) G0 D3 T& q9 ]0 e

2 ]" c5 _4 b8 x6 s8 c各人大概都听说过这句鄙谚:当你在房间里发现一只蟑螂,那么你的房间里至少有上千只小强!3 o% \5 o3 D3 q5 ~6 u" `

不整虚的,第二只小强已经出现!( e- c8 r n" U/ C' }# y

最新消息,马云的招财宝上的企业债券涉及违约,其保险方浙商财险、发行方粤交所又开始就债券标题扯皮,当浙商保险拿着“广发银行惠州分行”开具的保函实行反包管补偿哀求的时间,广发银行验证发现该保函为假并立即报案。3 L9 k3 j* R: \6 p

Z# `' e$ e& D: Q3 B

债券市场又一起萝卜章变乱发作!这一次是发行债券的大型企业(广东侨兴团体部属公司)开始耍地痞,传导到马首富的P2P,再传导到保险公司、交易业务所,然后到银行,接下来,我们不妨看央妈和证监会再怎么处置处罚…… |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图