|

这个周末暴哥有些难过!难过之情,既源自春雨不绝,无法出行享受自然优美的失落感,又来自苦思疑惑许久始终无法释怀的一种执念,而后者大概尤甚!

! Q2 b ^, Q2 |/ W" t5 l 暴哥谓之疑惑实则有二,一曰股市,二曰楼市。 2 j) @+ B9 |9 L* h4 r/ l8 D% C

对于股市和楼市,暴哥向来不会厚此薄彼,而权且把两者看做是一种投资工具,一种分析和明确经济发展状态的能量场,一种观察人性本质和群体性活动的自然素材库。然而,越是抽丝剥茧,越是深入分析,暴哥就越被两种奇特的征象,大概说团体认知所狐疑。 5 t- f# I: P; U

这两种奇特的征象就像暴哥标题中所言,楼市不跌,股市不涨! / p2 C# j: Y# d

楼市不跌,股市不涨,一场理想? 0 e2 p9 O8 n0 V8 r5 S

对许多人而言,楼市好像是让产业增值的造富场,如果不及时投身楼市,就会赶不上通往产业自由的快速列车;而股市则成了一个产业“天坑”,伸开“血盆大口”,吞噬人们辛劳积攒起来的点滴产业。然而,毕竟毕竟真的如人们感受的那样吗?还是说人们陷入了一场团体性的明确弊端?

1 r5 ]- H+ Z- c2 S4 G: y, x' [ 为了辩证这个题目,暴哥操持从两组对比开始分析。

6 e6 ]3 b) x* N4 F. N6 i! L8 Q7 | 在北京买房20年,产业涨了多少?

6 D- C3 {3 H7 z9 i 迩来各人都在热议北京的房价,没有房的以为生存无望,人交易义大打扣头;有房的则在窃喜自己高瞻远睹,把握住了人生最紧张的“转运”时机。无论是有房的还是没有房的,着实各人并不是从居住属性来对待题目,而是仅仅从产业大概说物质的膨胀水平来表明“房”。既然云云,我们就回归房屋的产业属性,看一看毕竟让人们增值了多少。

- z& n8 h- o$ }6 x

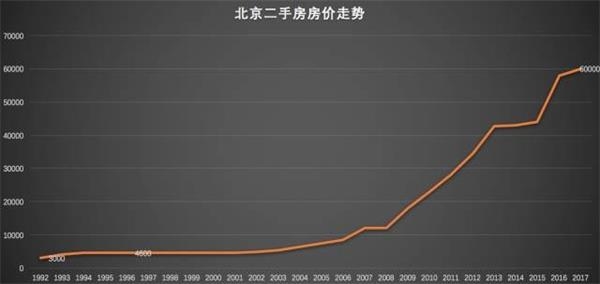

7 ?" t% y- F0 q( h a 暴哥通过各种途径制作了一张北京二手房的代价走势,从1992年到2017年。可以看到,从1992年到2002年左右,北京的二手房代价险些没有过大的增长,直到2005年开始房价才开始飙升。

; |* y r$ c* V" S 只管数据从1992年开始,但是在我们盘算产业增长幅度的时间,如果从1992年计着实是不太公平的,由于在1992年的时间险些享受不到资金杠杆,也就是按揭贷款买房的产业放大作用。贸易银行住房贷款步入正轨始于1995年8月央行颁布《贸易银行自营住房贷款管理暂行办法》,当时办法规定:

8 H; J' q$ v* t* Z8 } 一是要求有提供双重包管即抵押(质押)包管与包管包管,二是最高限期为10年,三是要求乞贷人先有存款,存款金额不少于房价款的30%,存款限期必须在半年以上。

' u9 M4 Y/ C6 z7 U% S* r+ }' D 也就是说也在银行内里存代价房价30%的存款至少半年才有有资格得到住房贷款而且只能是10年。 ' m2 R- Y6 K5 u8 T d

厥后到1997年,央行颁布了《个人包管住房贷款管理办法》取消了存款限期,而且把贷款限期进步到10年以上(现实当时最高贷款时间为20年),还把长期贷款利率调解为浮动利率,最高利率不高出5%。

) D# [% p- Q3 ?2 e0 l( { 以是,有鉴于上述汗青被页粳以是我们权衡房产造富的时间节点选在1997年最为符合,以贷款20年盘算,2017年恰好还完贷款,不背负负债,只剩下资产。

2 `5 N0 N" j% b! K 以1997年北京二手房的均价4600米盘算,购买一套100平方米的房子,贷款20年,首付比例为30%:

+ o& E7 Q: {3 O; s" S& g 条件一:贷款利率按照贸易银行现在最新的贷款利率4.9%,接纳每月等额还款的方式。 & i, o; \9 X" a+ Q

首付款为13.8万,剩余20年必要还款32.2万;根据贷款盘算器可以很容易算得

4 T3 |+ }7 K/ }& B7 [$ y) W 即20年买房总资本为13.8万加50.5万一共64.3万。

; o# ]' t2 q. N 现在北京二手房均价为6万一平米,100平米的这套房产代价600万。

. P! P/ M/ b5 N5 o& r 20年产业增值了:600/64.3=9.3倍,年复合增长率=11.8%;

}. H: w+ j% y) I( B0 w 条件二:使用公积金,贷款利率为3.5%,仍旧接纳每月等额还款的方式。

. Q! V. J. P( ~* j 首付款仍为13.8万,20年的贷款本息和为43.8万。 " U4 }! e7 k4 U/ r8 E- Q" |

在此条件下,购买资本20年一共57.6万。 * i& Y/ {: B7 m& j/ ]

20年产业增值了:600/57.6=10.4倍,年复合增长率为:12.4%。

5 X( ?. H4 E" h/ w# @ 从效果上来说,买房确实可以大概造富,而且产业增长幅度是高于GDP的。 ; Q J/ N* E7 A

楼市能造富,股市就肯定是坑吗?

; y" P* q* m- q( a5 p( M! |* ~4 v 显然不尽然,既然我们选择了北京,这一楼市的明确马,那同理也应该选择同期股市中的优质白马。 2 s3 r) n% L2 q: D

20年等额持有格力,你的产业增长多少? & F- j; |2 k! K/ K( u

暴哥选取的是各人熟知的格力。偶合的很,格力是在1996年12月上市,非常靠近1997年,以是拿格力对标北京的方式确实符合。 s5 S w- D, J6 }$ ~1 m4 S

盘算购买格力股票并持有20年的增值幅度,接纳和购买北京房产完全一样的投资方式和金额,即首期投入13.8万,厥后每一年购买和归还房屋贷款金额的一样的股份,好比按照贸易利率4.9%还款每月还款额为2107,一年还款25284,把这笔钱买入格力的股票;按照公积金购买房屋利率实验3.5%,每月还款1826,一年还款21912,同样金额购入格力股票。 . z0 x- N K5 R

投资方式表明完之后,还要说一件事,就是购买格力的初始资本。分为两种: 4 j3 Q! d4 ]/ R0 n5 s$ E

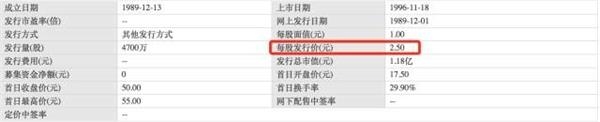

条件一:购买新股中签

$ f7 [$ m7 o; p, T% e/ [ 这个条件是小概率事故,但是毕竟存在还是盘算一下。格力发行价为2.5.

# I+ i* Q; o! ~: ^- g 按照2.5元的购买资本盘算,持有20年现在格力的后复权股价是多少呢?(之以是用后复权是由于后复权是以开始的股价为依据盘算出现在的股价)

& H0 j+ w: w9 p; G0 a+ S# U, W I 格力股价走势(后复权) : P6 j2 I, c! G5 r

停止到2017年3月17日,格力后复权股价为4391元。 ; I i8 G: ?0 o

股价增长,4391/2.5=1756倍。第一次我们投入13.8万,那么这部门到2017年代价,9700万!(没看错,真实9700万). . i# s3 E6 t) U& Q

格力20年分红到达309亿,以格力的市值增长盘算分红占市值比到达18%左右,也就是说9700万还要加上18%的分红收益,一共1.14亿。暴哥就不算背面类似于定投的每年投入的一万元左右了。差距太显着了!

2 w9 H" e0 u) {' b 产业增值了,大略盘算=1.14亿/64.3万=177倍!年均收益:29.5%

0 E' Z g' ?9 c4 z; u/ ]1 ?# L 条件二:按上市开盘价购买 * v1 k# i5 [0 k# t4 ^' b

格力的开盘价为17.5,13.8万可以购买7800股。按照后复权代价4391盘算,7800的代价为:3400万。同理分红收益再增值18%,到达4012万。 : s" d2 c: I% T

20年持有格力增值了,4012万/64.3万=62.4倍!年均收益:22.3% ! @# O3 E' ^9 N1 O& p; `" j! [5 a9 M* x

高下立判,同样持有20年最优质的都会楼市和股市中的股票,在股市中你的产业增长幅度远远高出楼市! 7 `5 a& D) P3 j* C0 w$ L1 |

上面暴哥用了两个相对极度的比力,如果就天下范围一样寻常意义而言,股市用沪指,楼市用天下的新居代价做对比又会怎样呢?

" ~7 R' t" j4 [/ ?1 n# _ 天下的房价暴哥只找到了从2000年开始的代价数据,但是根据北京的房价我们可以逆推知1997年的房价应该和2000年不会有太大的差距,以是我们稍作调解按照1900元均价盘算。

) \4 I) S* x5 C! | 5 v$ x+ s% Q: `) r2 h. R: E 5 v$ x+ s% Q: `) r2 h. R: E

重复,购买北京房产的增值步调: % Y1 v, F+ a0 _' V3 V; O5 ]. y5 @

条件一:100平米的房子,首付款30%,按照贸易银行的贷款利率4.9%盘算:

% @' L) ]- W. w 首付58440元,后续贷款本息213610元,一共投入资本为272050。现在天下房屋均价为7546,100平米代价754600.

, ~( e G! p: E0 m& B 20年持有增值了:2.77倍,年均收益:5%

% r" D+ P) ?9 t5 P 条件二:100平米的房子,首付款30%,按照贸易银行的贷款利率3.5%,盘算: % H* ?( g0 k( M

首付58440元,后续贷款本息185132元,一共投入资本为243572. 4 o+ v* B( d; W' k/ p

20年持有增值了:3.09倍,年均收益:5.8% v+ c0 Z" E$ s# r

再来看看同期的股市投入等额资金会得到多少收益。

, N# R! R( N! }5 K4 w3 D. b 上证综指走势 8 ]% i8 a5 L" P) T; V/ N- F

股市在1997年1月1日点位是1000点左右,停止到2017年3月17日,点位为3261,增长了3倍左右。如果一次性投入全部买房资金那么得到的收益和贷款买房差不多;如果按照分期买房的方式买股票,那么总体收益率是低于买房的,这是由于1997年根本上是近20年沪指的最低点位,因今后续的每一年定投收益都低于最初1997年的投入。 5 G! ~3 {% w- _. {: l* E

不外这里又出现一个题目,就是如果把时间点拉回2007年大概2015年,那么得出的结论就截然相反了。换言之,就团体而言,股市产业增值的颠簸性要强于楼市。 / [: h8 D- f0 L" d1 i

通过上述对比,着实得出一个结论,即如果真的想通过股市大概楼市告竣产业自由的目的,那么股市显然是更好的选择,只要你有耐心像买房一样长期持有;而如果想要保值寻求稳固收益率的话,那么买房大概好一点。 5 u1 \- T4 r' V/ ?' r

不疯魔不成活的本相!

5 k+ v2 r4 F3 i$ C: \6 U 大概有朋侪会说,谁会持有股票20年啊!没错,暴哥着实很想点出这一点,正是由于股市赋予了各人更方便的短期生意业务机制,以是才很少有人可以大概长期持有股票;对于房子来说,由于生意业务资本以及买房最初的目的仍旧是以居住为主等缘故原由,以是长期持有成为大概率事故。

5 B/ s" l8 y: F7 w# J! C: [" f- G 对于一些人而言,股市以天,以周为单元生意业务,而楼市则以年,以十年为单元持有。同样投资,同样的一批人,由于接纳差别的使用和持有思绪得到了差别界的效果,这大概才是引起所谓股市不涨,楼市不跌的根本缘故原由地点。 . U, r) F; D- ^, c" u' S! g" E

不外既然是同样的人群和钱构成的市场,那么本质上是没有差别的,贪心、欲望等人性因素一样存在。股市20年由于活动性“短平快”把人性的变革非常放大,因而导致了多次的大起大落,心有余悸的人们由于畏惧噩梦重演以是故意回避股市,探求避风港(楼市),并不停的给自己心田暗示强化这个过程,终极自己说服了自己。 3 N- v0 x* Z5 w5 Y$ k) d! M

而楼市则由于持有周期长,且让人们从家,从避风港的暖和中找到了一丝丝的安慰,以是会更加执着于楼市的优美理想。 + E" P9 H4 d2 D0 c6 k

春光不必赶早,冬霜不会迟到,物质上天下里还未曾有只跌不涨的资产,只是时间未到而已,当感情逆转,资金不能遭受资产之重时,那一刻大概就不远了。 8 t: E& h4 c+ X U

霸王别姬里有句话,叫不疯魔不成活,现在我们已然进入了一个全民说房,全民追逐买房的癫狂时候…… 9 a7 X$ u- W% k- f+ F) v

暴哥常常和朋侪说,人生的转机捉住一次就够了,不消对任何投资产生依赖与执念,对于当下显然房地产并不是我们变革运气的最佳选择!在时机到临之前,学会期待,学会岑寂,学会享受生存,学会放下(不把钱看得那么重),学会爱与包涵大概才华包管我们未来丰收产业的同时不会劳绩空虚与寥寂,仓促与麻痹! |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图