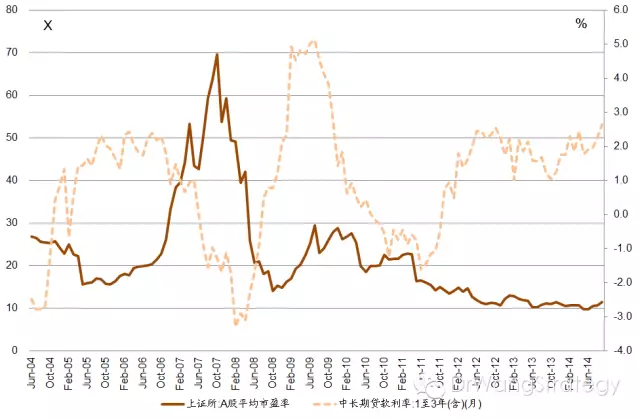

假如说2014年市场的核心变量是改革,那么在2015年除了改革的继续深化之外,现实利率的下行将是又一主导市场的紧张变量。现实利率的下行将鼓励风险偏好,2015年有望实现“股债双牛”。具体到股市上,我们推测2015年A股年度收益有望到达20%左右。A股市场估值与现实利率走势出现负干系关系(图1)。这很显然,由于现实利率的高企将遏制风险偏好的提拔。现实利率由名义利率和通胀水平决定。名义利率上调缓于通胀上行,大概名义利率下行快于通胀下行,都将导致现实利率的下行。中国已往几年市场团体估值一连下调,紧张缘故原由就在于名义利率并没有跟随通胀对应下行,导致现实利率一连攀升,现在依然处于高位(图2)。但是,2015年我们预计现实利率将从高位徐徐回落,提拔风险偏好,推动市场估值重估(对债市也有利)。图表一:A股估值与现实利率出现负向关系0 Z b3 _2 V- K$ l$ v; \! s

图表二:通胀下行但利率调解滞后,现实利率高企 图表二:通胀下行但利率调解滞后,现实利率高企 综合来看,2015年运动性大概继续改善因素包罗:% l) w8 q- ^. w" y" k9 g 综合来看,2015年运动性大概继续改善因素包罗:% l) w8 q- ^. w" y" k9 g

1)政策大概徐徐放松引导市场利率下行,特殊是在短端。我们预计收益率曲线长端和短端均有下行空间,短端的空间更大;2)对地方政府融资平台及理财产物两大吸金利器的管理,也将促进运动性改善。已往这几年地方政府融资平台和理财产物吸金不少(这两者之间本身相互接洽),是市场利率居高不下的紧张缘故原由,但这两大因素现在均在缓解;3)市场开放在引导资金流入。沪港通等机制开通时间点的不确定并不能否认A股市场开放的大趋势。纵然只思量QFII/RQFII每年引入的新增资金,也将是可观的数字。4)中国住民家庭设置房地产的比例大概已经到了阶段性的拐点(图3),未来股市和债市等将是新增资金设置的重点去处之一。我们估算,中国住民持有地产的规模约110万亿,是住民家庭单一最大的资产。相比之下,股票市场总市值30万亿左右(真正可自由交易业务流畅10万亿左右),债券总规模30万亿左右,住民存款40万亿,保险8万亿,理财产物12万亿,信托产物10万亿。与美国市场相比(图3),中国住民家庭持有地产资产的规模过大,而股票市场资产的规模偏小。中国住民家庭持有股票资产规模与房地产资产的规模相比,比例过小。随着广泛预期的房价上行压力缓解,未来流向地产的资金大概徐徐减小,思量到股票市场现在依然相对较低的估值,流向股市的大概性在大大增长。5)长期机构资金入市大概也在靠近拐点。随着金融改革的深入,包罗养老保险、企业年金等形态的长期资金,增长对股票市场设置的趋势大概也在面对拐点。图表三:中国住民家庭资产设置大概会徐徐方向股票 2015年改革将依然是市场的重要驱动力之一(图4)。克制2014年三季度末十八届三中全会提及的三百多项改革约七成已经启动或取得积极渴望。我们预计2015年改革仍将一连,在经济范畴,包罗国企改革、财税体制改革、户籍制度改革、地皮改革、金融改革等将推进或深化,改善收入分配、提拔服从和增长质量,加强增长可一连性。这些与非经济范畴的改革一起,将继续低落中国市场风险溢价。 2015年改革将依然是市场的重要驱动力之一(图4)。克制2014年三季度末十八届三中全会提及的三百多项改革约七成已经启动或取得积极渴望。我们预计2015年改革仍将一连,在经济范畴,包罗国企改革、财税体制改革、户籍制度改革、地皮改革、金融改革等将推进或深化,改善收入分配、提拔服从和增长质量,加强增长可一连性。这些与非经济范畴的改革一起,将继续低落中国市场风险溢价。

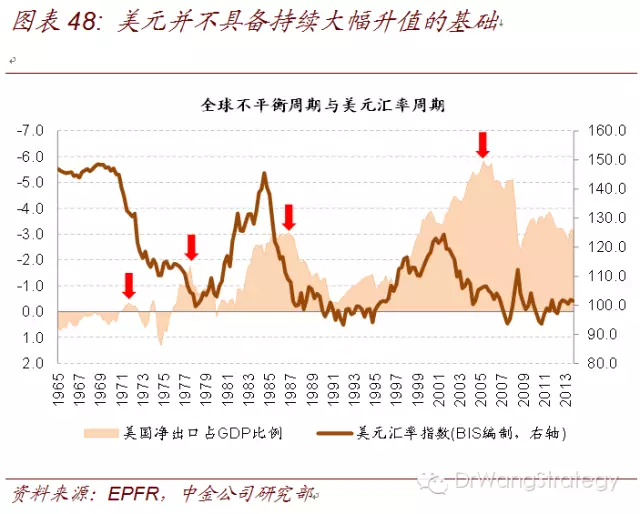

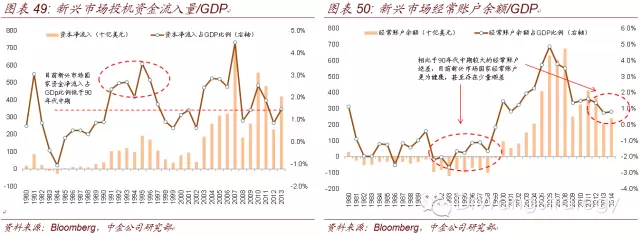

5 i: D& o% p8 n" ]别的,从宏观方面看,一连数年的“增速换档”大概渐近尾声,一个中期可一连数的“新档位”在徐徐形成(图5)。受表里因素交错影响中国经济在已往的几年中增速一连下行,但2014年增速大概率依然在7%之上,且有通缩压力,表明中国当前增速大概已经处于或低于“埋伏增速”,一连几年的增速换档有望靠近尾声。与此同时,一连不停的全方位改革,正在改正结构性标题,中长期增长的可预见性和一连性正在徐徐加强。行业设置:徐徐加大对利率敏感板块的设置(图表6)。2014年我们对峙的行业设置战略是“周期反转与发展分化”,2015年决定行业设置的将是“周期性政策放松”、“结构性改革”及“举世科技周期”等三大因素。综合来看,我们发起徐徐加大对利率敏感板块的设置(地产/金融),同时分身稳固增长、估值公道的斲丧板块(包罗蓝筹医药、食品饮料及互联网传媒等),相对看淡石油石化等板块的表现。模拟组合:为了加强战略发起的实战性,我们从客岁年底开始仿照公募基金管理的方式设立中金战略模拟组合:(1) 维持较高的仓位(95%左右),不举行仓位管理;(2) 维持组合个股的相对稳固:行业设置和持股相对稳固,换手率不高,匀称两殷勤一个月调解一到两只个股;(3) 行业设置反应战略设置发起,且相对分散,防止对个别行业设置较高;(4) 个股从中金覆盖的且评级相对积极的股票中挑选,个股持股相对分散(单只股票权重不高出10%,个股选择只管不与行业分析员个股选择相对立)。年初至今依照“周期反转与发展分化”的行业设置思绪模拟组合已经取得16%的收益(超额收益14个百分点)。值得留意的是,模拟组合相对于沪深300指数的超额收益是徐徐扩大的(图7),经心挑选和富足分散的个股选择确保了超额收益的累积比力安稳,没有大起大落,表明我们的行业设置和个股挑选从较长的时间来看照旧可以大概取得稳固的超额收益。当前具体的设置拜见陈诉原文。重要风险:2015年中国市场重要下行风险来自外围。欧洲地域是否会再陷泥潭是个未知数;美国加息大概会引发对新兴市场运动性的担心(图8/9);国际油价假如一连疲弱是否会给不稳固的中东或其他重要产油国落井下石也将值得关注。从中国自身来看,政策反应速率过慢、幅度过小、地产需求复苏不如预期等因素也将是埋伏的下行风险。超预期的运动性改善将是重要的上行风险。0 p1 Y- C. R3 F6 S# {7 [) P

图表四:改革已经取得积极渴望,并仍将是2015年市场的重要动力之一! U* ]( \3 W4 `% ~

图表五:中国增长换档靠近尾声,7%左右的中期档位在形成 图表五:中国增长换档靠近尾声,7%左右的中期档位在形成 图表六:行业设置发起:周期性放松,结构性改革,与举世技能周期是主导2015行业设置的三大因素 图表六:行业设置发起:周期性放松,结构性改革,与举世技能周期是主导2015行业设置的三大因素 图表七:仿照公募基金管理的模拟组合,超额收益稳步累积 图表七:仿照公募基金管理的模拟组合,超额收益稳步累积 图表八:举世不均衡尚未改正充实,美元不具备一连升值底子,离汗青上的“第三轮升值周期”还迢遥 图表八:举世不均衡尚未改正充实,美元不具备一连升值底子,离汗青上的“第三轮升值周期”还迢遥 图表九:新兴市场常常账户等情况优于汗青上的美国加息周期 图表九:新兴市场常常账户等情况优于汗青上的美国加息周期 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图