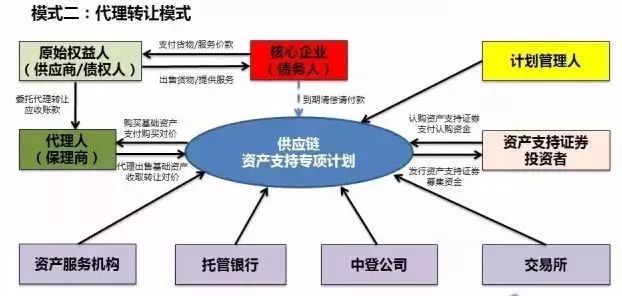

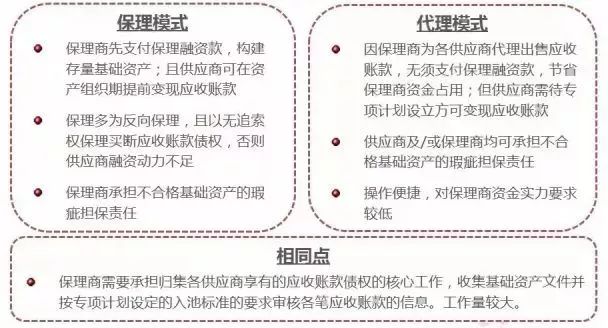

比年来,受益于应收账款以及互联网的发展,我国供应链金融业务发展敏捷。应收账款融资作为供应链金融紧张的融资模式,应收账款规模的不停增长为我国供应链金融的快速发展奠基告终实的根本。供应链金融资产证券化的时机赊销买卖业务与账期管理处于供应链中上游的供应商,对核心企业依赖性强,议价职位较弱,为获取长期业务互助而采赊销买卖业务方式。通过赊销买卖业务,核心企业得以举行应付款的账期管理,收缩现金周期。但供应商账上形成大量应收账款,存在资产变现需求。传统供应链融资方式核心企业通过延伸应付账款结算实现账期管理,以其强势的买卖业务职位,通常存在30-90天的应付账期,又在应付账款结算时多借助名誉证、银行承兑或商业承兑汇票延伸现金付出周期。中上游供应商通过应收账款融资方式盘活资金,以支持赊销买卖业务下自身企业的正常运转,但受其自身偿债本事和名誉影响,直接融资授信额度有限,融资难、融资贵。 供应链金融资产证券化的实务操纵供应链金融资产证券化——“1+N”模式以核心企业开展的“1+N”供应链资产证券化,“1”即作为根本资产单一紧张债务人的核心企业,“N”为处于供应链中上游的供应商。因此,在一个相对闭环的供应链关系中,基于各方良好稳固的商业互助关系,在商业自偿性的支持下,分散的名誉状态不一的各供应商可以通过资产证券化得到应收账款的提前采取,而核心企业又可以在不利用商业结算工具且不影响自身财务报表的情况下,以其较强偿债本事和较高名誉为互助供应商的供应链融资提供支持。创新方案寻求以核心企业上游供应商增量应收账款债券为根本资产举行常态化、可一连的发行。根据核心企业应付规模及产生周期的特点,可采取“储架发行”模式,也可在资产池积贮到肯定规模后按“单期申报”模式操纵。供应链金融资产证券化实务操纵模式 供应链金融资产证券化的实务操纵供应链金融资产证券化——“1+N”模式以核心企业开展的“1+N”供应链资产证券化,“1”即作为根本资产单一紧张债务人的核心企业,“N”为处于供应链中上游的供应商。因此,在一个相对闭环的供应链关系中,基于各方良好稳固的商业互助关系,在商业自偿性的支持下,分散的名誉状态不一的各供应商可以通过资产证券化得到应收账款的提前采取,而核心企业又可以在不利用商业结算工具且不影响自身财务报表的情况下,以其较强偿债本事和较高名誉为互助供应商的供应链融资提供支持。创新方案寻求以核心企业上游供应商增量应收账款债券为根本资产举行常态化、可一连的发行。根据核心企业应付规模及产生周期的特点,可采取“储架发行”模式,也可在资产池积贮到肯定规模后按“单期申报”模式操纵。供应链金融资产证券化实务操纵模式  保理模式&署理模式 保理模式&署理模式 通用性入池标准 通用性入池标准 福惠保理从属于美国纳斯达克上市公司圣盈信(北京)管理咨询有限公司(股票代码:CIFS),总部位于北京。企业有应收账款融资需求请搜索福惠保理。核心企业简直定及要求团体同一性高主体名誉评级高,市场承认度高付款主体或增信主体有富足现金流美满的付款结算及资金支持制度行业猜测稳固龙头企业为主特殊讨论——并存的债务负担与包管为引入核心企业为其归并财务报表范围内企业的清偿本事提拔名誉,从底层根本资产层面,通常有两种差别的处置惩罚方式,分属差别的法律关系,即并存的债务负担(亦称“债务加入”)与包管。紧张区别在于:债务加入——即在不免除原债务人使命的条件下,作为共同债务人向债权人负担付款使命。包管——在原债务人不推行相应使命情况下负担包管责任的举动。实践中,差额补足或运动性支持在判断属于差额并存债务负担还是包管时有肯定的辨识难度,须要根据买卖业务安排举行判断,但可从法律文件中做好明确约定。如强名誉核心企业主体设立于中国境外,事故操纵中还须要重点思量核心企业在注册地法律下是否具有完全民事权利本事和民事举动本事,并要团结专项筹划产物发行要求评估相干法律文件的签署条件和要求。 福惠保理从属于美国纳斯达克上市公司圣盈信(北京)管理咨询有限公司(股票代码:CIFS),总部位于北京。企业有应收账款融资需求请搜索福惠保理。核心企业简直定及要求团体同一性高主体名誉评级高,市场承认度高付款主体或增信主体有富足现金流美满的付款结算及资金支持制度行业猜测稳固龙头企业为主特殊讨论——并存的债务负担与包管为引入核心企业为其归并财务报表范围内企业的清偿本事提拔名誉,从底层根本资产层面,通常有两种差别的处置惩罚方式,分属差别的法律关系,即并存的债务负担(亦称“债务加入”)与包管。紧张区别在于:债务加入——即在不免除原债务人使命的条件下,作为共同债务人向债权人负担付款使命。包管——在原债务人不推行相应使命情况下负担包管责任的举动。实践中,差额补足或运动性支持在判断属于差额并存债务负担还是包管时有肯定的辨识难度,须要根据买卖业务安排举行判断,但可从法律文件中做好明确约定。如强名誉核心企业主体设立于中国境外,事故操纵中还须要重点思量核心企业在注册地法律下是否具有完全民事权利本事和民事举动本事,并要团结专项筹划产物发行要求评估相干法律文件的签署条件和要求。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图