相较于传统金融的风控模式,大数据风控可以通过呆板的大规模数据运算,完成大量用户的贷款申请考核工作,提拔工作服从,考核时效和考核工作量受限较小。同时,大数据风控可以针对业务运行中出现的新环境、新数据举行快速迭代,增强模子的有用性,具有参数规则一经调解就可以即时见效的上风;同时呆板和软件也可以以“24x365”模式工作,摆脱工作时间的限定。✍️ 作者|姚宗超、刘凡宁👀 泉源|兴业数金(公众号)随着信息通讯技能、互联网、云盘算和大数据等方面的不停突破发展,互联网行业在国内出现发达发展之势,各类“互联网+”业务模式随之鼓起,“互联网+金融”也呈敏捷成发展之势。各类金融创新不停,但也出现一些标题和风险隐患,尤其是互联网金融范畴发生的几个大案,也将互联网金融业务推到风口浪尖。2015年7月18日,中国人民银行等十部委团结印发了《关于促进互联网金融康健发展的引导意见》(银发[2015]221号),规范互联网金融合规发展、防控互联网金融风险成为政策导向,互联网金融的本质是“金融”,金融的焦点是风控,已渐渐成为业界共识。相较于传统金融风险管控,互联网金融业务项下的风险管控对线上诓骗防范、长途数据快速处置惩罚、同步多范例数据快速分析等方面提出了更高、更快捷的要求,尤其是互联网融资借贷范畴的风险管控,引入可计量、快速决议的智能化大数据风控技能,已经成为互联网金融业务康健快速可连续发展的肯定要求。大数据风控的根本寄义及特点大数据风控是指运用大数据构建模子的方法对乞贷人举行风险控制和风险辨认的量化风控过程。大数据并不是单纯指数据量的增长,最紧张的是发现可批量处置惩罚以及传统风控忽视的大概是难以接纳的数据的代价。现在,国内大数据风控依据的紧张数据照旧金融数据,如年龄、收入、职业、学历、资产、负债等数据,以及人民银行征信中央的征信数据等,用户的举动、外交数据还只是大数据风控的辅助数据。固然,用户的举动数据、外交数据等在某些条件下也会对客户光荣风险变乱产生庞大的影响,但是这些数据在光荣评估中的权重,还处于不停优化的过程中。2013年互联网金融鼓起,P2P网贷平台紧张是作为传统金融的增补,其紧张的服务对象对准的是传统金融覆盖不到的小微企业主和个人,提供的贷款和传统银行的信贷差异不大,在风控环节照旧连续银行的做法:以央行征信陈诉为紧张数据泉源、以专家履历或专家规则为评判战略,只是额度更低、限定条件更为宽松、限期和还款方式更机动。2015年初,央行开释出了个人征信市场化的信号,“大数据”开始被证实可以作为征信陈诉的有用增补,比方移动装备信息用于辨认身份冒用、黑名单灰名单用于辨认多头负债、位置信息用于评估稳固性、页面举动分析用于辨认诓骗、消耗记任命于评估可支配收入程度、外交关系用于评估光荣举动等。综合来看,与传统风控相比,大数据风控紧张具有如下特点:1、数据维度多方面:大数据风控不但仅包罗了传统的金融信息数据,同时也涵盖了外交、购物、爱好等多方面多维度的数据;2、数据实时性:数据是具偶然效性的,相比与传统的风控征信数据,大数据风控更新更快,可以或许更加有用地反映实时的风险变革;3、评价效果全面可量化:大数据风控将海量数据纳入风控体系,并以多个风控模子举行多角度分析,评分效果将更加全面准确。大数据风控和传统风控评估的差异点比力详见下图: 由于传统金融的考核紧张由人工完成,受人工考核的天然限定,考核时效和考核的工作量都具有范围性,服从提拔相对有限;相较于传统金融的风控模式,大数据风控可以通过呆板的大规模数据运算,完成大量用户的贷款申请考核工作,提拔工作服从,考核时效和考核工作量受限较小。同时,大数据风控可以针对业务运行中出现的新环境、新数据举行快速迭代,增强模子的有用性,具有参数规则一经调解就可以即时见效的上风;同时呆板和软件也可以“24*365”模式工作,摆脱工作时间的限定。国内紧张大数据风控平台先容(一) BAT及网易、京东像BAT及网易、京东如许的企业都在最大化自身的数据技能上风,发掘自身数据潜力,使用技能打造各具特色的数据风控,并渐渐将这种本事开放给第三方。我们通过下面表格可以直观地相识代表性公司在构建大数据风控平台时差异的侧重点。 由于传统金融的考核紧张由人工完成,受人工考核的天然限定,考核时效和考核的工作量都具有范围性,服从提拔相对有限;相较于传统金融的风控模式,大数据风控可以通过呆板的大规模数据运算,完成大量用户的贷款申请考核工作,提拔工作服从,考核时效和考核工作量受限较小。同时,大数据风控可以针对业务运行中出现的新环境、新数据举行快速迭代,增强模子的有用性,具有参数规则一经调解就可以即时见效的上风;同时呆板和软件也可以“24*365”模式工作,摆脱工作时间的限定。国内紧张大数据风控平台先容(一) BAT及网易、京东像BAT及网易、京东如许的企业都在最大化自身的数据技能上风,发掘自身数据潜力,使用技能打造各具特色的数据风控,并渐渐将这种本事开放给第三方。我们通过下面表格可以直观地相识代表性公司在构建大数据风控平台时差异的侧重点。 根据如上公开资料体现,BAT及网易京东这五个国内金融科技范畴的代表公司,在大数据风控方面均有侧重:蚂蚁金服旗下芝麻光荣,使用梯度提拔决议树、随机森林、神经网络、分群调解技能、增量学习技能等在内的呆板学习算法,可以为缺少信贷记载的人群做出客观的光荣评价;现在,芝麻光荣已通过商家自助服务平台全面开放消耗金融风控本事,资助行业提拔风控程度。京东金融形成了由多种大数据呆板学习模子构成的弱分类组合推测模子,借助随机森林、Lasso 回归等算法,参考数千个推测变量,借此评估用户的还款意愿和还款本事;同时,京东也在正在渐渐开放生态,开放技能以及产物本事,为传统金融机构赋能,资助传统金融机构低竣工本、进步服从。 根据如上公开资料体现,BAT及网易京东这五个国内金融科技范畴的代表公司,在大数据风控方面均有侧重:蚂蚁金服旗下芝麻光荣,使用梯度提拔决议树、随机森林、神经网络、分群调解技能、增量学习技能等在内的呆板学习算法,可以为缺少信贷记载的人群做出客观的光荣评价;现在,芝麻光荣已通过商家自助服务平台全面开放消耗金融风控本事,资助行业提拔风控程度。京东金融形成了由多种大数据呆板学习模子构成的弱分类组合推测模子,借助随机森林、Lasso 回归等算法,参考数千个推测变量,借此评估用户的还款意愿和还款本事;同时,京东也在正在渐渐开放生态,开放技能以及产物本事,为传统金融机构赋能,资助传统金融机构低竣工本、进步服从。 腾讯旗下的微众银行连续创建了客户分群授信、外交评分、光荣评分、商户授信管理、诓骗侦测等系列模子;微众银行在推进同业相助的同时,也在做技能输出,资助相助同伴构建移动互联网金融服务本事。百度金融将自己定位为科技金融公司,以大数据技能为发力点,通过人工智能、用户画像、精准建模等技能,扩大征信范围,并对外开放自身技能本事。网易旗下网易金融依托网易多年积累的大数据,开辟上线北斗大数据智能风控平台,构建涵盖贷前、贷中、贷后全流程的获客引流、信贷管理、风险预警等方面的七大风控模子,为金融机构面向中小微企业和个人的融资服务提供获客、征信、授信、管理和催收等服务,并输出营销、客服等办理方案。 腾讯旗下的微众银行连续创建了客户分群授信、外交评分、光荣评分、商户授信管理、诓骗侦测等系列模子;微众银行在推进同业相助的同时,也在做技能输出,资助相助同伴构建移动互联网金融服务本事。百度金融将自己定位为科技金融公司,以大数据技能为发力点,通过人工智能、用户画像、精准建模等技能,扩大征信范围,并对外开放自身技能本事。网易旗下网易金融依托网易多年积累的大数据,开辟上线北斗大数据智能风控平台,构建涵盖贷前、贷中、贷后全流程的获客引流、信贷管理、风险预警等方面的七大风控模子,为金融机构面向中小微企业和个人的融资服务提供获客、征信、授信、管理和催收等服务,并输出营销、客服等办理方案。 (二)P2P平台大数据风控体系与像BAT和网易京东那样依托大量数据积累的大数据风控实践的互联网金融服务公司相比,我国P2P网贷行业的大数据风控应用仍处于低级的“数据”阶段,“市场先行,风控滞后”的局面仍有待改善。同时,一些P2P网贷平台也正渐渐器庞大数据风控技能,并推出了各具特色的模式。我们选取了多少家具有代表性的P2P公司,并简朴总结了其大数据风控平台的根本环境(如下表): (二)P2P平台大数据风控体系与像BAT和网易京东那样依托大量数据积累的大数据风控实践的互联网金融服务公司相比,我国P2P网贷行业的大数据风控应用仍处于低级的“数据”阶段,“市场先行,风控滞后”的局面仍有待改善。同时,一些P2P网贷平台也正渐渐器庞大数据风控技能,并推出了各具特色的模式。我们选取了多少家具有代表性的P2P公司,并简朴总结了其大数据风控平台的根本环境(如下表): 综观国内举行大数据风控实践的P2P网贷公司,这些公司在大数据风控方面的实践,紧张还处于多方数据收罗、聚归并开端应用的阶段,整个行业来看,大数据风控的运用还处于探索阶段。固然,也存在个别创建较长的机构,通过多年的数据积累,运用大数据、智能算法等本领构建大数据风控平台,为信贷评审和风险防控提供实时、可量化的快速决议,低沉业务风险和业务资本,进而促进业务的连续快速发展。以拍拍贷自主研发的“魔镜风控体系”为例,该体系既相沿了传统银行征信体系的决议指标,又纳入了海量互联网举动数据。多维度的大数据征信信息可从差异角度对乞贷人举行准确形貌并深入量化其光荣风险,该数据泉源如下表所示: 综观国内举行大数据风控实践的P2P网贷公司,这些公司在大数据风控方面的实践,紧张还处于多方数据收罗、聚归并开端应用的阶段,整个行业来看,大数据风控的运用还处于探索阶段。固然,也存在个别创建较长的机构,通过多年的数据积累,运用大数据、智能算法等本领构建大数据风控平台,为信贷评审和风险防控提供实时、可量化的快速决议,低沉业务风险和业务资本,进而促进业务的连续快速发展。以拍拍贷自主研发的“魔镜风控体系”为例,该体系既相沿了传统银行征信体系的决议指标,又纳入了海量互联网举动数据。多维度的大数据征信信息可从差异角度对乞贷人举行准确形貌并深入量化其光荣风险,该数据泉源如下表所示: 拍拍贷在数据分析阶段就构建了三个完备的全主动风险控制体系:分别是反诓骗体系、魔镜评级体系和风险定价体系服务。魔镜品级将很大程度上影响到借贷人的乞贷乐成率、终极乞贷利率、最高乞贷额度等。通常来讲,借贷人的光荣品级越高,其违约率越低,贷款乐成率越高。针对每一笔乞贷,风险模子会给出一个风险评分,以反映对逾期率的推测。每一个评分区间会以一个字母评级的情势展示给借入者和贷出者。从AAA到F,风险依次上升,比方AA的目标逾期率小于0.1%,F级则大于10%。 拍拍贷在数据分析阶段就构建了三个完备的全主动风险控制体系:分别是反诓骗体系、魔镜评级体系和风险定价体系服务。魔镜品级将很大程度上影响到借贷人的乞贷乐成率、终极乞贷利率、最高乞贷额度等。通常来讲,借贷人的光荣品级越高,其违约率越低,贷款乐成率越高。针对每一笔乞贷,风险模子会给出一个风险评分,以反映对逾期率的推测。每一个评分区间会以一个字母评级的情势展示给借入者和贷出者。从AAA到F,风险依次上升,比方AA的目标逾期率小于0.1%,F级则大于10%。 根据网贷之家《P2P网贷行业2017年7月月报》的数据体现,停止至2017年7月尾,我国P2P网贷平台累计达5916个(含休业及标题平台),正常运营平台数量降落至2090家,网贷行业累计成交量为50781.99亿元,客岁同期汗青累计成交量为23904.79亿元,上升幅度到达了112.43%,大数据风控在个人(含小微企业)乞贷融资范畴存在很大的上风;但是P2P平台的高增长性与高利率高风险性不停恒久并存,只管越来越多P2P平台都渐渐推出了大数据风控平台,但是大数据风控仍然暴袒露了一些标题:1、信贷数据严肃不敷,各个平台的数据相互孤立获取富足多的信贷数据对提拔P2P网贷平台风控本事至关紧张,海量的数据才气创建更准确的风控模子;然而,我国央行征信体系覆盖的人群非常有限,远低于美国征信体系对生齿85%的覆盖,而且各个光荣机构针对差异场景的评分依据不能完全迁移,这在某种程度上也限定了数据的体量和维度。大数据真正的技能含量和代价体现在数据提取与使用上,它应该是由差异企业、差异部分共享而成,进而真实、动态地反映个人与企业的经济状态及光荣品级。不外,现在各个企业对数据大多抱着封闭独享的态度,企业在创建大数据风控平台时不得不从差异平台采购差异数据才气构建完备的客户画像,数据资本比力高,同时数据与平台之间相互孤立,形成一座座信息孤岛,难以形成共享的数据链和数据网。2、非信贷数据质量各异,真实性难以判断外交数据并不能完全准确反映个人光荣评级,如宜信曾大费周折的网络乞贷人的外交数据,末了发现大部分的外交数据根本不能用,美国最大的 P2P 平台 Lending Club 曾实行通过用户在 Facebook上的体现来确定其光荣度,终极也遭遇失败。其次,电商生意业务数据的有用性也有待考据,部分生意业务数据严肃失真。好比现在许多电商平台 “刷单”征象严肃,一种是商家找所谓的消耗者举行 “刷单”,由卖家买快递单号,因此收件人和寄件人与实际的买家、卖家不同等;另一种是快递公司发空包,但快递公司并未完成配送,而资助商家完成平台上的物流信息。3、《网络安全法》已经见效,干系实行细则和利用规范还很不美满2017年6月1日,《网络安全法》正式实行,这是我国第一部涉及网络安全范畴的法律,但该部分法律紧张是原则性规定了个人信息的掩护,还没有出台干系的配套细则,大数据掩护和个人信息掩护方面的可实行的配套方案仍然缺失。在数据网络和使用的过程中,许多数据会涉及个人隐私,而我国关于互联网个人隐私掩护和信息安全的干系法律还很单薄,个人数据收罗、存储和数据信息掩护、合规使用等规范不明白。怎样高效、适度地开辟和使用大数据,不但仅是一个技能标题,更是一个社会法律标题。个人(含小微企业主)借贷场景下的大数据风控体系探究大数据风控是现在期间配景下的高频词语,紧张体现为使用数据分析和可量化模子举行风险评估,依据评估分数,推测还款人的还款本事、还款意愿以及大概存在的诓骗风险,通过大数据分析技能找出诓骗者留下的蛛丝马迹,从而防备诓骗举动的发生。联合上文分析,联合大数据风控平台探究,我们也以为,在个人(含小微企业主)借贷业务场景下,可以鉴戒如下方式举行自身的数据风控平台搭建,即按照如下四个根本流程:数据网络、举动建模、构建画像和风险定价搭建平台。具体结构如下图所示: 根据网贷之家《P2P网贷行业2017年7月月报》的数据体现,停止至2017年7月尾,我国P2P网贷平台累计达5916个(含休业及标题平台),正常运营平台数量降落至2090家,网贷行业累计成交量为50781.99亿元,客岁同期汗青累计成交量为23904.79亿元,上升幅度到达了112.43%,大数据风控在个人(含小微企业)乞贷融资范畴存在很大的上风;但是P2P平台的高增长性与高利率高风险性不停恒久并存,只管越来越多P2P平台都渐渐推出了大数据风控平台,但是大数据风控仍然暴袒露了一些标题:1、信贷数据严肃不敷,各个平台的数据相互孤立获取富足多的信贷数据对提拔P2P网贷平台风控本事至关紧张,海量的数据才气创建更准确的风控模子;然而,我国央行征信体系覆盖的人群非常有限,远低于美国征信体系对生齿85%的覆盖,而且各个光荣机构针对差异场景的评分依据不能完全迁移,这在某种程度上也限定了数据的体量和维度。大数据真正的技能含量和代价体现在数据提取与使用上,它应该是由差异企业、差异部分共享而成,进而真实、动态地反映个人与企业的经济状态及光荣品级。不外,现在各个企业对数据大多抱着封闭独享的态度,企业在创建大数据风控平台时不得不从差异平台采购差异数据才气构建完备的客户画像,数据资本比力高,同时数据与平台之间相互孤立,形成一座座信息孤岛,难以形成共享的数据链和数据网。2、非信贷数据质量各异,真实性难以判断外交数据并不能完全准确反映个人光荣评级,如宜信曾大费周折的网络乞贷人的外交数据,末了发现大部分的外交数据根本不能用,美国最大的 P2P 平台 Lending Club 曾实行通过用户在 Facebook上的体现来确定其光荣度,终极也遭遇失败。其次,电商生意业务数据的有用性也有待考据,部分生意业务数据严肃失真。好比现在许多电商平台 “刷单”征象严肃,一种是商家找所谓的消耗者举行 “刷单”,由卖家买快递单号,因此收件人和寄件人与实际的买家、卖家不同等;另一种是快递公司发空包,但快递公司并未完成配送,而资助商家完成平台上的物流信息。3、《网络安全法》已经见效,干系实行细则和利用规范还很不美满2017年6月1日,《网络安全法》正式实行,这是我国第一部涉及网络安全范畴的法律,但该部分法律紧张是原则性规定了个人信息的掩护,还没有出台干系的配套细则,大数据掩护和个人信息掩护方面的可实行的配套方案仍然缺失。在数据网络和使用的过程中,许多数据会涉及个人隐私,而我国关于互联网个人隐私掩护和信息安全的干系法律还很单薄,个人数据收罗、存储和数据信息掩护、合规使用等规范不明白。怎样高效、适度地开辟和使用大数据,不但仅是一个技能标题,更是一个社会法律标题。个人(含小微企业主)借贷场景下的大数据风控体系探究大数据风控是现在期间配景下的高频词语,紧张体现为使用数据分析和可量化模子举行风险评估,依据评估分数,推测还款人的还款本事、还款意愿以及大概存在的诓骗风险,通过大数据分析技能找出诓骗者留下的蛛丝马迹,从而防备诓骗举动的发生。联合上文分析,联合大数据风控平台探究,我们也以为,在个人(含小微企业主)借贷业务场景下,可以鉴戒如下方式举行自身的数据风控平台搭建,即按照如下四个根本流程:数据网络、举动建模、构建画像和风险定价搭建平台。具体结构如下图所示: 数据、技能、模子、分析将成为光荣风险评估的四大关键元素:大数据的收罗和盘算本事,可以资助贷款企业创建实时的风险管理视图,进步风险管理的实时性;举动建模借助于多维度的数据、自我学习本事的风控模子等,可以提拔企业量化风险评估本事;客户画像可以资助企业根据数据范例与光荣风险的关联性、风险模子对风险辨认本事的敏感性,动态调解客户光荣风险评估的数据权重和干系程度;风险定价可以有用资助企业根据风险模子对客户评判效果,动态管理差异种别客户的违约程度,实现更加精准的风险定价和客户维护的目标。风控的实质就是基于真实有用信息根本上的评价和反诓骗,盼望在诓骗举动发生之前就将其克制,从而提拔诓骗者的诓骗资本。从企业构建大数据风控体系的角度分析,一样平常必要构建自身的云数据体系、风险评估模子、光荣衡量体系、风险定价模子等焦点产物,实现从数据收罗、光荣评估、风险定价到预警监测等全流程的风控战略,做到对自身材系表里用户的海量数据举行搜集分析,并将数据模子应用到信贷业务中,实现以数据驱动产物及业务,使得企业风控流程化、主动化。大数据风控作为科技前沿技能在金融范畴相对成熟的应用,大数据风控已经引起各类互联网金融公司的富足器重,从BATJ如许的大企业,到生意业务规模比力大的几家网贷平台,再到做现金贷、消耗金融的创业公司,都在通过不停强化大数据风控技能来控制贷款规模扩张中的风险。有学者指出,对中国来说,从G20峰会开始探究互联网金融开始,中国大概正在迎来普惠金融的黄金期间,而推广普惠金融的重中之重在于大数据风控。一方面大数据风控是做小额融资的必备工具,另一方面通过其他维度的数据分析也可以覆盖传统风控涉及不到的小微客户群。未来的普惠金融,大概会形成多少个比力大的、以少数大企业为中央的大数据风控生态圈,大企业把握比力多的数据资源,将数据与技能开放,通过大数据风控生态圈连通个人及企业客户与金融机构、互金平台,通过垂直行业、商业生态体系等的业务场景,资助生态圈内接入的金融机构、互金企业打造智能化的大数据风控体系。 数据、技能、模子、分析将成为光荣风险评估的四大关键元素:大数据的收罗和盘算本事,可以资助贷款企业创建实时的风险管理视图,进步风险管理的实时性;举动建模借助于多维度的数据、自我学习本事的风控模子等,可以提拔企业量化风险评估本事;客户画像可以资助企业根据数据范例与光荣风险的关联性、风险模子对风险辨认本事的敏感性,动态调解客户光荣风险评估的数据权重和干系程度;风险定价可以有用资助企业根据风险模子对客户评判效果,动态管理差异种别客户的违约程度,实现更加精准的风险定价和客户维护的目标。风控的实质就是基于真实有用信息根本上的评价和反诓骗,盼望在诓骗举动发生之前就将其克制,从而提拔诓骗者的诓骗资本。从企业构建大数据风控体系的角度分析,一样平常必要构建自身的云数据体系、风险评估模子、光荣衡量体系、风险定价模子等焦点产物,实现从数据收罗、光荣评估、风险定价到预警监测等全流程的风控战略,做到对自身材系表里用户的海量数据举行搜集分析,并将数据模子应用到信贷业务中,实现以数据驱动产物及业务,使得企业风控流程化、主动化。大数据风控作为科技前沿技能在金融范畴相对成熟的应用,大数据风控已经引起各类互联网金融公司的富足器重,从BATJ如许的大企业,到生意业务规模比力大的几家网贷平台,再到做现金贷、消耗金融的创业公司,都在通过不停强化大数据风控技能来控制贷款规模扩张中的风险。有学者指出,对中国来说,从G20峰会开始探究互联网金融开始,中国大概正在迎来普惠金融的黄金期间,而推广普惠金融的重中之重在于大数据风控。一方面大数据风控是做小额融资的必备工具,另一方面通过其他维度的数据分析也可以覆盖传统风控涉及不到的小微客户群。未来的普惠金融,大概会形成多少个比力大的、以少数大企业为中央的大数据风控生态圈,大企业把握比力多的数据资源,将数据与技能开放,通过大数据风控生态圈连通个人及企业客户与金融机构、互金平台,通过垂直行业、商业生态体系等的业务场景,资助生态圈内接入的金融机构、互金企业打造智能化的大数据风控体系。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

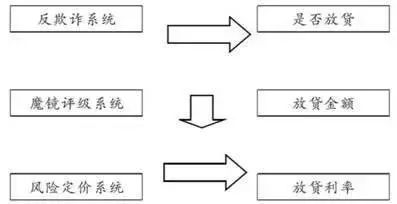

( 桂ICP备12001440号-3 )|网站地图