电脑端用户欣赏完备图文,请移步至:http://mp.weixin.qq.com/s?__biz= ... cJomyPqvfVbs5xRU#rd& |. O+ D% |, G% g& j S

1 b8 I z6 K+ i, j' Y2 }7 V E先从1997年亚洲金融融危急提及。

; q8 r( M2 u" o7 g8 M& `6 x+ y& T$ e6 F$ c4 Z6 _ \* D w4 ]

亚洲新兴国家在1990年代履历了全天下公认的“Golden age”,也诞生出了无数形貌谁人十年亚洲经济风生水起的衍生词汇“亚洲四小龙”,“ASEAN”“亚洲古迹”等等。但是在1997年,似乎一夜之间,从泰国开始,发达了10年的亚洲经济接连发生大规模的经济危急,而且像烈性盛行症一样相互感染,让古迹和光环全部黯然失色。 . u# x' d( t) y$ v" s" [% j

, `' b, H& J. b& \1 F5 s , `' b, H& J. b& \1 F5 s

以是笔者以为:对于天下性风险偏的好改变,一样平常都是源自汇率出现大规模的紊乱。这会提升市场风险讨厌感情和加大市场的不稳固性——结果就是引发equity risk premium的上升。Equity risk premium明显上升意味着CAPM模子会让股价的折现率发生调解,极度环境下,股市就会快速重新估值,也就是所谓的暴跌。

! t& z# y* @; k( R, x; k1 n  6 Z+ v6 O4 Y4 P4 `' S9 ]2 R# M 6 Z+ v6 O4 Y4 P4 `' S9 ]2 R# M

9 z# z( x4 i6 p2 ~1 s具体来讲,汇率的紊乱起首会影响跨国之间大周期的套息买卖业务。套息买卖业务的产生是由于各国之间由于宏观经济差异步以及发展阶段差异,利率的高低和厘革会产生利差区间,这是套利资源(hot money)的源泉。

6 m& Y2 Q- ?. R亚洲在黄金十年的发展中必要大量资源投资,投资回报率与利率程度远高于发达国家,这也是全部快速发展中国家的广泛特点。这时发达国家的大量套利资源为了寻求回报,会主动地进入这些国家,然后重新兴国家的发展中分一杯羹。固然,发展中国家也渴望这些资金来到他们国家投资建立,以是为了减小阻力和增长吸引力,多数国家会让打开本国的资源账户而且让本身国家的钱币铆钉美元,这个过程叫做金融自由化和钱币美元化(dollarization)。$ w! m1 {, P1 P4 n

但是,大量的外部资金(hot money)在发展中国家里也是相当不稳固的。这些热钱一样平常都是沉淀在银行体系大概以发展中国家国债的情势饱吸利差,也有相当一部门会进入资源市场大概房地产市场。

: |( R/ o( g0 W. c不绝的热钱进入,终有一天经济出现题目,这些套利资金由于栖息的标的物活动性很强,会快速抽身离开这些亚洲新兴国家,也就会出现这些国家的资源账户忽然大规模赤字。而亚洲国家为了稳固汇率,会大量的抛售美元资产买入本国资产,但是由于热钱的数量巨大而且逃离快速(资源账户过渡开放的结果)而且新兴国家的外汇储备并不多,这就导致原来固定的汇率出现“unexpected”的贬值,这对于人们预期的影响黑白常剧烈的。# A- E+ h7 \, D5 w9 q2 d) P1 f

本国国民也会出于本币贬值的担心而兑换美元,从而导致汇率下跌更加严峻。因此,固定汇率的忽然贬值会导致贬值的预期就会自我强化以及与之而来恶行循环。

6 j$ k2 K+ T7 M, x. T1 o: Y5 H用索罗斯的话,这就是“反身性”。

# b7 o3 r B6 V4 X9 t0 \资金的逃离的结果就是原来就缺资金的项目融不到资金大概正在举行的项目忽然间资金链断裂,多数环境是短期借贷的大量default,这会导致银行的坏账忽然增长,银行会立刻紧缩贷款,这会导致信贷紧缩,别的原来没有受到影响的企业也会忽然陷入活动性题目,于是又是恶性循环。多数人并不相识,银行体系是相当脆弱的,以是会有巴塞尔协议(1996年亚洲出现银行挤兑倒闭之后就开始有了这一协议),CAR,存焕预备金,超额存款预备金等等的ratio加以限定。银行的风险才是真正的体系性风险的源泉。) c3 g1 M! v' o* ~/ N

PS:这个信贷紧缩的征象1929年大冷落也出现过,伯南克就是研究大冷落和金融危急的学术界泰斗,以是在2008年金融危急后,伯南克果断启动QE就是为了给金融体系注入富足的活动性,从而让银行放开信贷支持实体经济。中国2008年后的“四万亿”政策就是配着将近40万亿的银行信贷投放的,结果就像激素一样导致本日的产能过剩,地方政府和央企一屁股债。. |9 a; F) P- U

b2 [& @, `( A4 m g; H# S: L! V: ]+ r6 P) Y

亚洲金融危急之前,出现了三大钱币汇率的紊乱,这就是笔者所说的汇率的大规模紊乱。

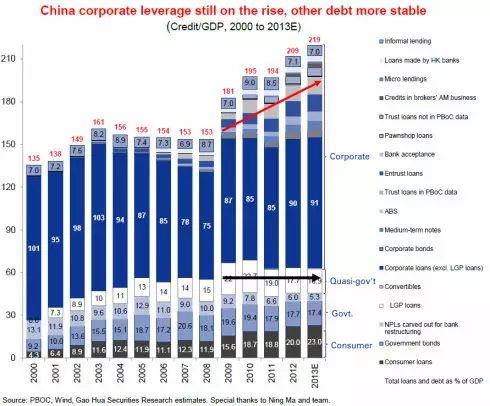

4 m* y1 @$ O4 w日元的大幅度颠簸:熟悉日本经济的人都清晰,日本在战后用了40年成为了天下第二大经济体,日本的各大企业也敏捷发展到可以和美国的企业相抗衡。 ) h7 X7 V: |* H, G

美国的汽车也和电子财产都曾出现过日本企业打败美国企业的经典案例。日本短时间内的敏捷发展也为日本1980年代积累了大量的资金,这也助长了日本本国的经济泡沫。许多人估计都听说过日本的房地产泡沫的故事:相当于美国加利福尼亚面积的日本,在房地产泡沫最高点时,东京都的地价凌驾了整个美国的地皮代价。这是很范例的市场异象,也为随后的日本“失去的十年”做好了富足的广泛。

, l0 B# G7 c: J, M1 i日本在1980年后的经济发展非常敏捷,高峰时占其时整个亚洲的GDP的3/4。由于日本的经济的快速发展,为了减少本钱,日本把本国的财产转移到东南亚的低本钱国家。以是,也动员了东南亚的国家的财产转型。举个具体个例子:1984年在马来西亚生产的东芝电子装备比在整个日本生产的东芝装备还要多。以是日本在东南也经济布局中饰演了告急的脚色。# p$ j: m, o# h* J, N3 |5 S

但是1985年日本签订了闻名的《广场协议》,要求日元快速升值到兑美元80:1的汇率,这对日本企业的竞争力是相当大的打击,也酝酿了日本随后的房地产泡沫彻底崩盘。日元的紊乱导致占东南亚国家投资30-50%左右的日本企业投资量的严峻萎缩。日元的紊乱也就逻辑性地引发东南亚的资金题目。 3 `" c0 C. X4 D# ~% z4 | 3 `" c0 C. X4 D# ~% z4 |

6 w3 k8 }. ?' Y3 X5 {' f% T

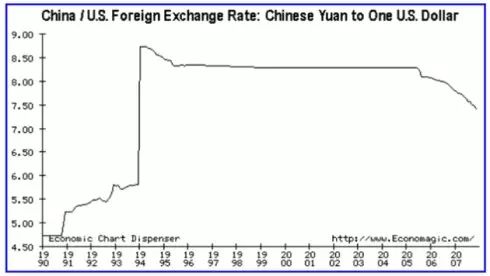

人民币的大幅度颠簸:从1990左右开始大量引入外资到1994年朱镕基要求中国人民币兑美元“一步贬值到位”,中国彻底成为了天下的经济发动机和天下工厂。 3 r8 r# {' d, \, A& {3 \) x/ e* L

中国开放不光为外国的制造业提供了低价的地皮优惠的赋税以及自制的生产资料,而且人民币的大幅度贬值也让“Made in China”有相当强的国际竞争力。" N+ j2 m, B) f U! {( n

这对于高科技产物生产的韩国以及日本影响并不大,但对于同质化严峻的菲律宾,马来西亚,越南等国的出口财产产生了非常严峻的影响。人民币的大规模贬值让市场上充斥着物美价廉的中国产物,以是也导致东南亚低端财产国家大规模赋闲。固然,1998年印尼对华裔的暴乱和美国轰炸中国驻南斯拉夫大使馆以及与中国各种敌对与磨擦都是其时中国低汇率的副作用。但这也从某种程度上反映了东南亚的经济的布局性题目。 J0 }0 Q: h% n6 g7 ~! Q J0 }0 Q: h% n6 g7 ~! Q

: i4 p7 M; {/ M5 E$ r5 W1990年代,Paul Krugman就曾撰文预言过亚洲经济会出现危急。Krugman以为,亚洲的黄金增长的10年只不外是“People work harder, not smarter”,是雷同于1924年左右苏联战时共产主义繁荣的经济增长,也就是只是靠单纯的增长生产要素而没有改良全要素生产力,以是东南亚的经济布局性单一而且低效早晚有一天会出现题目的。而在1997年,齐备就就发生了。3 R! _& q" v R6 f8 b

笔者注:中国经济的腾飞也是创建在血的代价上的。朱镕基的“一步贬值到位”在中国到场WTO之后,让中国成为了天下商业中最大的沾恩国。朱相英明!

$ z( e0 x, N# A# b; o- N& [4 P! k美元的大幅度颠簸:克林顿总统执政时期,美国履历二战之后最长周期的繁荣。

+ O" _4 O; I% M% i% {克林顿执政时期大幅增长政府税收,对外国产物反倾销以及收重税,镌汰政府开支,从而逆转了美国的财务赤字。陪伴着1990年代的新科技革命,美国以致酿成了财务盈余。这十年美国股市成指数情势增长了将近10倍。从1997年俄罗斯债务违约开始以及亚洲金融危急发作,美元指数进入了汗青上第二大美元周期。与第一次美元大周期相似(美元的快速升值导致了拉美经济危急以及墨西哥经济瓦解),1995年之后的美元的上涨也给了新兴国家钱币带来了很大的压力。' K' b) R) @2 ]8 M# ^/ w; i

, V' F4 b& z4 {8 L8 I8 A7 }0 _8 C. R0 D' _" |, U$ J4 j

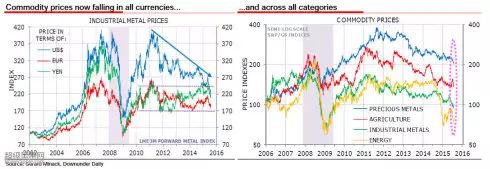

PS:美元指数的颠簸与大宗商品的颠簸成反向。美国在1990年左右打完中东石油战争之后,石油代价暴跌,也是引发美元指数上升的缘故起因之一。现在的大宗商品暴跌也是陪伴美元的第三次大周期。

4 z$ R' V$ @% ~& V X1 H1 v) \以上的钱币紊乱以及经济布局题目直接大概间接导致了亚洲金融危急。这对分析现在中国经济局面是有相当告急的启示性的。% }+ o+ Z" G8 @. x0 d8 x- a/ V/ `

中国的题目

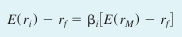

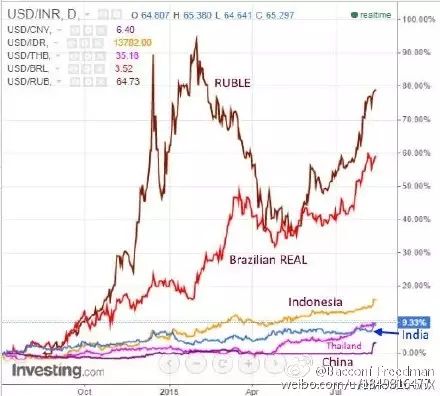

% _$ ^; b6 k) I8 `& |% }' @下面这幅图是大周期的汇率变更,我们可以观察到08年之前汇率确实出现了大规模的紊乱,之后就有了GFC。金融危急之后大宗商品一起上涨,笔者以为这是由于:

z$ n G# b; F. |1.美国的大规模QE让美元大规模贬值,从而使的让美元标价的大众商品全线上涨; , S& ?0 `3 b3 Q

2.中国的“四万亿”以及四十万亿银行信贷配额所创造的大量需求再强化这一趋势。

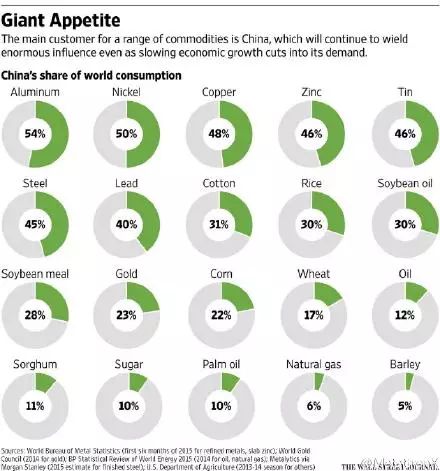

. E% s7 U2 `0 v3 \, Y+ J* N下图为中国占天下大宗商品需求百分比。

. @4 C( T8 x: S' I0 z" `; x0 h4 b) F Q' D6 h2 q& U* M

从澳洲各大铁矿石生产商的生产决议可以观察到,澳洲的巨细铁矿石生产商大笔举债扩大生产,这使的澳洲矿场商在美国发行大量美元计价垃圾债券,BHP和RIO也都在2011年左右大幅增长本身的财务杠杆。但在2013年之后,中国的房价出现了戏剧性的下跌趋势,在2014年也出现了大规模的房屋贩卖量降落的题目。“四万亿”以及四十万亿信贷激素也敏捷导致了中国债务题目恶化,这也是导致铁大宗产物需求降落的告急因素。又由于大量举债,大宗商品代价下跌以及美元走强(美元债归还更昂贵),澳洲的大众商品生产商也纷纷扩大生产来归还债务,这也强化了大宗商品过剩的近况以及大宗商品代价恶化的助推剂。

7 q$ J& F' t t$ [. R7 R3 ` 2 C' X+ V) w* t2 P1 f7 j0 n$ ? 2 C' X+ V) w* t2 P1 f7 j0 n$ ?

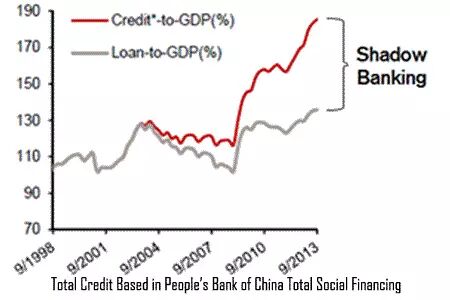

“四万亿”以及40万亿银行信贷配额从现在产能过剩的结果来看,充实证明确其时决议的错误与愚笨,无疑是饮鸩止渴的毒药。之后在中国出现了疯狂的产能扩张也导致了本日十个告急行业将近20-40%的产能过剩以及房地产泡沫和“鬼城”的出现。由于对于银行的羁系,导致社会资金绕过银行给中国企业融资,中国也出现了大面积的“影子银行”题目。 8 K( S5 }3 }2 b7 @ 8 K( S5 }3 }2 b7 @

$ h, K' t: q$ O# n3 p

由于影子银行无人羁系而且没有专门的风控,以是导致一旦房产贩卖出现下滑,房地产企业现金回笼出现题目,民间借贷以及银行所卖的理财产物情势的影子银行就出现了多米诺骨牌式的违约,这也导致了上文亚洲金融危急所提到的由于短期借贷违约以及银行坏账快速上升,因此各地银行也有惜贷以致抽贷征象。

- G: {! H$ S; f6 g8 @这也让原来没有事的企业由于银行的信贷紧缩而出现了融资题目,企业没有办法也只能通过影子银行发起民间融资,而融资本钱也随着融资难度的上升而徐徐飙升,终极高利贷蚕食了企业全部的利润与现金。天下各地大量的民间借贷也在2014年房地产代价降落以及房产贩卖降温之后出现了团体违约与跑路。! Y( T8 b) N* C, L) J

8 G* h# J' E$ ]0 X% \/ \1 m* e 8 G* h# J' E$ ]0 X% \/ \1 m* e

: y* C5 k' n$ B0 U

美元的第三大周期所对应的举世大宗商品的暴跌以及国际局面的告急加剧,单一依靠天然气出口经济模式的俄罗斯起首出现了大规模的钱币贬值,委内瑞拉也出现了更加严峻的超等通货膨胀。与此同时,拉丁美洲也重新出现了贬值潮。巴西由于接纳和中国雷同的严峻依靠投资拉动GDP以及大宗商品出口的经济模式,以是巴西汇率也出现了大规模贬值。

1 R$ q4 B! E: o7 X ]. V

i: ^- Y$ u4 P4 ]6 p对于现在的中国经济,笔者更关注工业生产环境以及出口环境,由于生产和出口都是劳动麋集型财产,是中国走到本日的根本,而且直接决定了现在中国的就业环境。中国经济的转型的方向是“斲丧拉动”大概说“内需拉动”,而假如出现大规模的赋闲,就会导致斲丧程度的大幅度降落。但是,在产能过剩的条件下,这两大财产很难反转,以致在“去杠杆,去库存“过程中,这两个指标肯定会降落。这就走入了一个范例的囚徒窘境,就像当年1929年美国大冷落。 8 x' |3 a: u, I( ~- _) r) ^+ l9 s+ o, \ 8 x' |3 a: u, I( ~- _) r) ^+ l9 s+ o, \

1929年大冷落

& m8 H6 z& M* s1 [0 F1929年的大冷落之前,也是美国的黄金10年。美国的信贷投放大量增长,美国的经济空前繁荣。金融市场里美国股票数据一样平常都是1926年开始,就是由于当时美国经济繁荣,股票市场也进入了超等大牛市。直到1929年美国华尔街一夜之间崩盘,美国忽然发现生产的产物严峻过剩,于是在各种挣扎之后,选择凯恩斯主义而且主动斲丧产能,以工代赈让美国重新走向复苏。

4 b% R) D5 t- Q5 R8 F4 I现在中国的环境和美国1929年非常相似:0 Y1 K) K7 Y% m- z' R

1.都在之前出现了大规模的信贷繁荣。6 e2 N& c) K% f& R' F

2.都出现了金融太过自由化。

$ \. [( x$ s! q3.都出现了股市由于margin lending的杠杆牛市然后又以泡沫破碎竣事。/ q% u9 A# s% |7 B4 J9 e3 W+ I

美国是从1933年开始实验《格拉斯-斯蒂格尔法案》,也就是本日熟知的《1933年银行法》。这个法案就是由于发现美国金融太过自由化,银行与券商混业策划风险过大而重新束缚金融业,让银行投行混业策划。这也导致了闻名的摩根斯坦利从JP摩根剥离的变乱。而2015年中国银行业允许银行可以并购券商,与当年1929年的金融太过自由化如出一辙,混业之后,国内的风控根本测算不出来埋伏的风险!- r. ]0 \. c+ w' Z

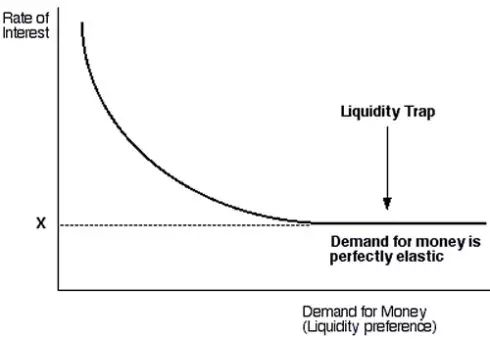

不光金融市场出现了相似特性,钱币政策也似乎偶合。凯恩斯在《钱币通论》中形貌了活动性陷阱(liquidity trap)的特性,而国内银行间市场5月29日忽然出现个大银行要求央行央行接纳活动性的正回购,这在原来实体就难以得到银行信贷血液的环境下似乎是不可思议的。笔者以为很有大概是银行由于担心坏账,不乐意将央行的钱币投放贷出给企业,以是央行投放的钱币全挤压在了银行手里,相当于钱币政策的结果失灵。笔者以为,中国现在的钱币政策,已经表现出了活动性陷阱的特性,很有大概有活动性陷阱的大概,以是不打扫央行举行大规模QE。% E- C8 U( v- M3 y! J

( Y8 [& G, F7 K" G ( Y8 [& G, F7 K" G

; z$ U/ K7 E8 c; g' e

1929年大冷落的办理办法似乎并不实用于中国现在的环境:

! H1 h5 E% @2 L8 [6 C+ A @0 [1.美国政府英国政府创造性地实验”倒牛奶,杀绵羊“,主动斲丧过剩的产物的方法,但是中国现在过剩产物是房地产和上游的30个行业产能,这个倒不掉也杀不了。1 Y/ A# v+ s+ ^/ z- x1 k: ~( i1 }- j

2.其时美国以工代赈,是由于政府有富足的财务本领,但现在中国由于“四万亿”让地方政府以及央企负债累累,突破了财务政策和钱币政策的可一连性。

: `+ i% i1 v: o( Y/ T ^3.中国现在是范例的裙带资源主义(crony capitalism)情势,各方优点差异。买卖人赢利的缘故起因不是由于“你是谁”而是由于“你熟悉谁”。这是范例的市场扭曲,并不能依靠自由经济的去产能方法。) R0 {4 _5 t& t \6 f

4.国内的金融体系是银行主导,其他融资方式险些难以给企业带来正常的融资途径,而且金融市场秩序杂乱。中小企业很难通过发行高收益债券办理融资困难。$ C5 [" s8 s' x# T- Q3 e- q

其他题目 / R9 A0 l- M3 {

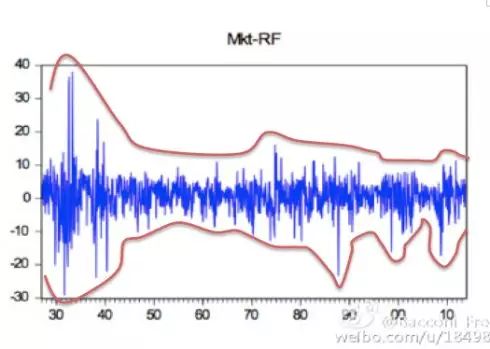

中国股票市场6月出现的股市崩盘,笔者已经在之前的文章中具体讨论过了。这里提一下大宗商品市场和金融市场颠簸性的题目:

* M4 G4 q3 i1 u, d- n; ^1.大宗商品市场的暴涨是源自于之前的活动性盛宴(美国QE和中国“四万亿”),以是一旦活动性退潮则大宗商品就肯定大跌。现在美元第三次大周期以及举世生产商由于错误判断中国的经济增长速率而大幅举债策划以及俄罗斯所履历的地区纠纷,中东的优点拘束也恶化了这个局面。

, [5 e/ ]7 \/ F3 i2.各国需求不敷,经济复苏也乏力。由于美国复苏领先于举世,以是美元的颠簸肯定会扰乱举世的活动性。别的陪伴欧元区的增长乏力所推出的QE以及日本安倍经济学所推出的QE,这也是大配景下汇率紊乱的特性。附加中国8月份人民币贬值以及贬值预期的增强,东南亚国家又一次出现了雷同于1997年的汇率大跌的特性。这齐备都分析确汇率进入了紊乱期。, ~5 _( v% `- b7 H& F) Q& l

3.风险不能被消除,只能通报大概被转移。中国6月的股市大跌已经通报给了东南亚新兴国家,股市和汇率也出现了暴跌。美国,欧洲,英国,澳洲也出现了共振。熟悉时间金融序列的分析员都知道,金融时间序列的此中一个特性是volatility cluster(颠簸聚集):大的颠簸会紧接着大的颠簸,小的颠簸会接着小的颠簸。

! g6 i9 C$ M# b4 {VIX指数在24号出现六年新高,分析现在大概进入了一个新的high volatility cluster,这意味着之后的颠簸也会出现大幅上升的大概。6 |+ B9 w$ z1 b U

4.人民币假如出现趋势性贬值预期,结果会比之前的亚洲金融危急还要剧烈。由于人民币从2007年到本年前半年,不绝是升值趋势,在举世QE的配景下,低息国家谋利者都会充实利用这个利差区间举行套利,也就是说,中国现在有很大规模的热钱(根据外管局的数据,大概有一万亿美元左右)。固然中国外储有3.6万亿美元,富足应付任何一次经济危急,但是,假如宏观经济失速,巨大的外储并不能结果布局性的经济题目。假如中国也选择QE的老路,就出现两个结果: 4.人民币假如出现趋势性贬值预期,结果会比之前的亚洲金融危急还要剧烈。由于人民币从2007年到本年前半年,不绝是升值趋势,在举世QE的配景下,低息国家谋利者都会充实利用这个利差区间举行套利,也就是说,中国现在有很大规模的热钱(根据外管局的数据,大概有一万亿美元左右)。固然中国外储有3.6万亿美元,富足应付任何一次经济危急,但是,假如宏观经济失速,巨大的外储并不能结果布局性的经济题目。假如中国也选择QE的老路,就出现两个结果:

, B3 D$ {4 V7 e' C0 a0 Ga.不光国外来中国套息的热钱逃跑,中国老百姓本身也会由于贬值预期的担心而选择大量换美元,这也会增长外储的斲丧而且让国内的资金更加缺乏,贬值趋势会加剧。$ b' ^% @5 _1 ~& ~: h6 ?/ D2 ~& |

b.贬值假如剧烈,人民币计价的资产就会由于资金的缺乏而镌汰活动性,这会让买卖业务量镌汰以致让资产贬值,重走日本的“失去的十年”的老路。 - s3 i2 y O0 I+ \+ H. u

5.美国复苏的不稳固性大概会让美元出现不稳固。根据技能分析,美元第三次大周期似乎也到了关键点位。由于人民币的主动贬值,美元的厘革大概越来越不稳固。

0 b/ Q( r' A0 N* s! c

- E& \0 D9 S$ U: |6.欧洲的题目并没有竣事。由于希腊选择利用欧元,它就放弃了本身的钱币政策, 这让在危急中的希腊更失去自救的本领。由于没有汇率限定,以是德国作为欧洲的发动机,会在汇率稳固的上风下,拥有生产服从和生产规模的绝对上风,而没有汇率市场调治掩护的希腊只会越来越丧失生产本领。伯南克也提出希腊在现在的欧洲钱币体系下颐之时trade deficit,这不绝是欧洲的一个risk。笔者料想,终极欧元区会由于不大概三角而出现分崩离析,这只是时间题目,由于地区的不平衡很难调和,就像中国的各省之间的不平衡(东南强,西北弱)根本无法扭转一样,更不消提差异国家之间的不平衡。; G4 f2 _7 Y+ c* j1 s. `

7.由于前文所述,中国的颠簸率传导至全天下金融市场,外加天下范围内的钱币紊乱的再次出现,美国复苏痴钝雨Fed升息所导致的企业本钱上升以美元第三次大周期与天下经济复苏痴钝所导致的美国出口受影响,都是美股与美债的不确定因素。笔者以为,终极美股也会在5年的活动性盛宴以及low volatility cluster竣事后中国所引发的high volatility cluster所导致的high equity riskpremium中重估,也就是美股泡沫和盛宴的竣事。

x( `4 C9 n# n- Q( e: [4 Z' w7 m( P

Q- V+ h) b! h4 x" |; f8 ?4 b

# h! H4 B* x% [6 k经济景气时,当公司的现金流增长并凌驾归还债务所须,就会产生谋利的陶醉感(speculative euphoria)。但不久,当债务凌驾了债务人收入所能归还的金额时金融危急就随之产生了。作为此类谋利性借贷泡沫的结果,银行和贷方会收紧光荣,以致针对那些可以或许负担乞贷的公司,随之,经济就紧缩。---明斯基时候。 |

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图