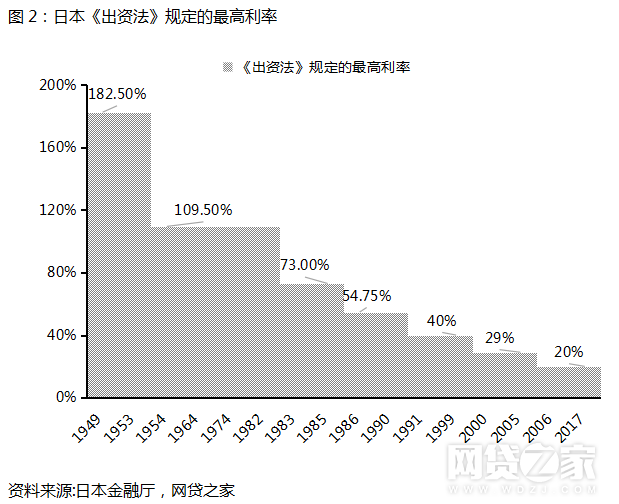

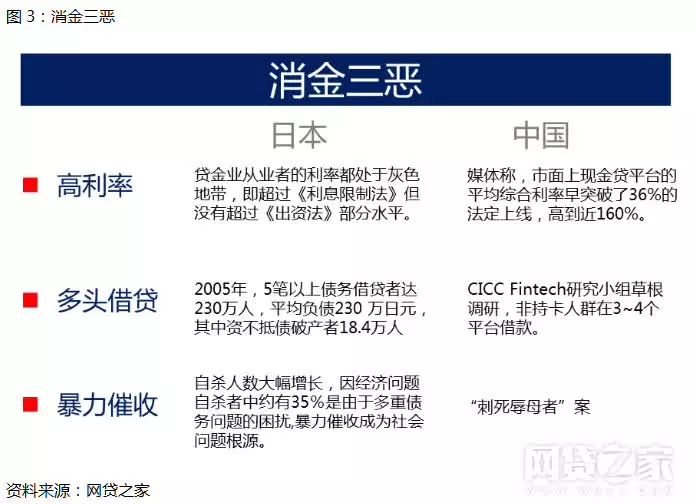

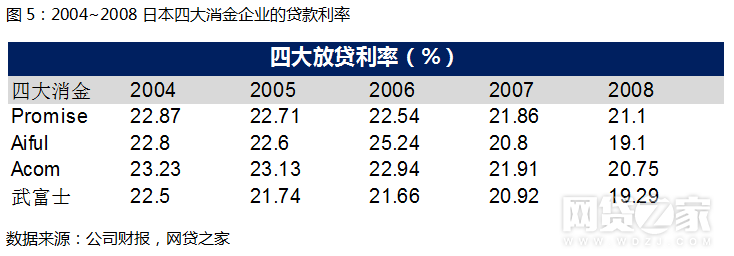

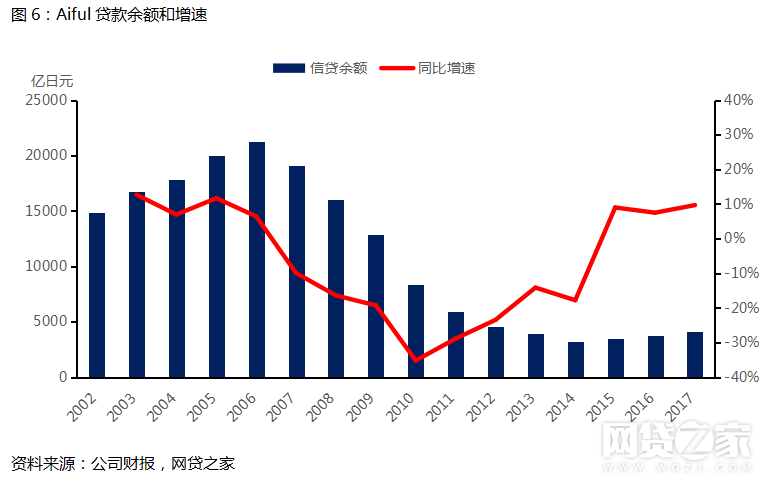

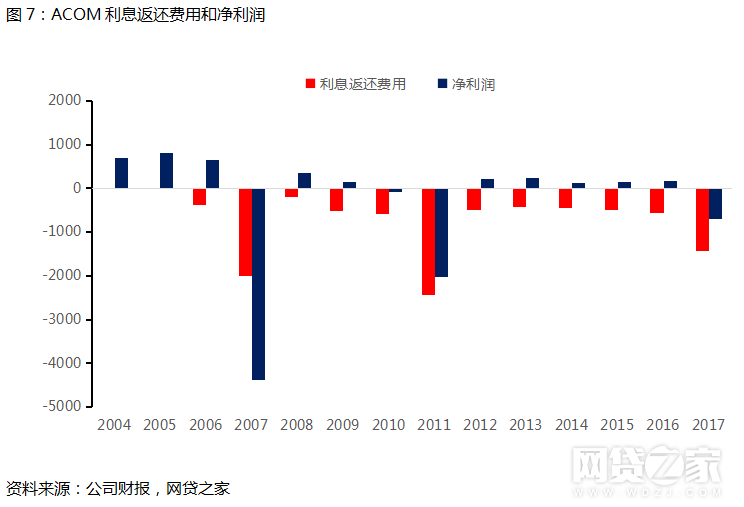

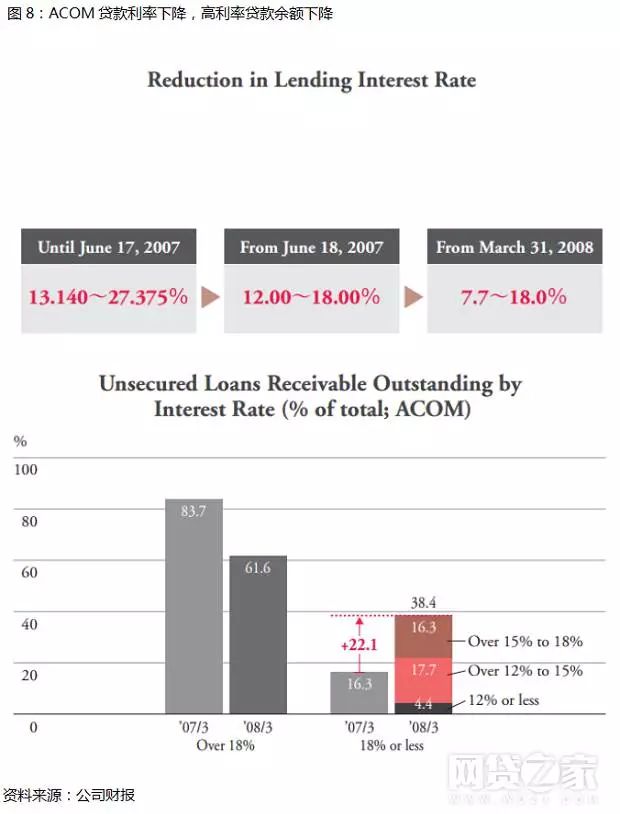

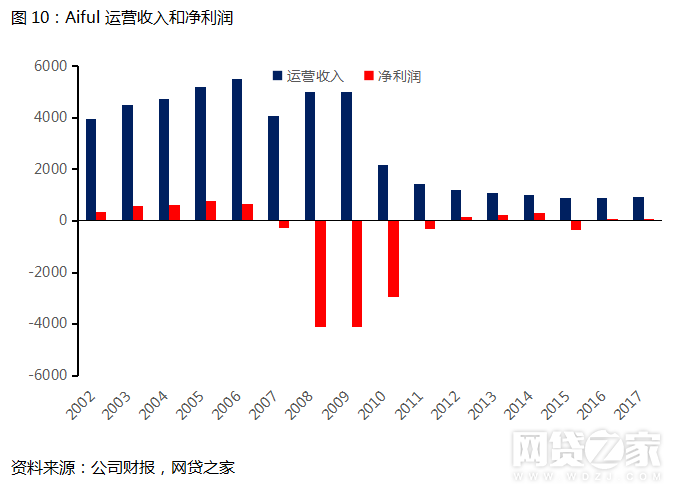

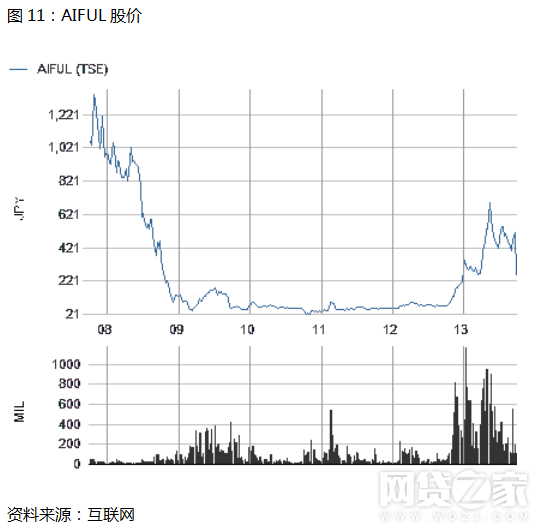

现金贷在中国的鼓起有公道之处,其满足了传统金融机构无法触及群体的融资和斲丧需求,增长了天下斲丧金融的渗出率。但畸高的利率、暴力催收、多头借贷等题目被业内广为诟病,而一些平台以高息覆盖坏账的暴利模式也在不绝探索人性的底线。基于对 2000之后日本斲丧金融市场(贷金业,雷同中国的现金贷)整理的学习与研究,我们以为日本斲丧金融市场从壮盛到屁滚尿流对于我国如今的互联网金融行业有肯定鉴戒意义。行业从业者应该安不忘危,过往依赖债务人债务堆积以及畸高利率的暴利模式或难以一连。一旦羁系以及配套法律法规严格落地,这种依赖羁系滞后的窗口期举行套利的日子恐一去不返,终极留下的肯定是合规、正当、有气力的玩家。泉源 | 网贷之家日本斲丧金融的厘革:《贷金业法》修正在上世纪90年贷初房地产泡沫幻灭后,日本的个人斲丧成为经济增长的紧张动力。数据表现,在90年代初,日本个人斲丧占GDP比重在52%左右,在背面的十几年中该比例不绝上行,在2005年初到达了57.8%。 后危急期间,个人斲丧的发达也动员了日本贷金业的发展。根据1983年日本订定《贷金业规制法》,“贷金业(Money Lending Business)”成为这一不罗致存款,向斲丧者提供斲丧信贷的非银金融服务业的产业名称。“在上世纪90年代中后期,专业的斲丧者金融公司饰演了贷金业市场的中央脚色。与如今中国的互联网金融平台雷同,日本的斲丧者金融公司通过对个人根本信息和自动授信模子的查察,形成了银行所不具备的无包管授信本领,其贷款具有:1、及时性,查察时间短;2、便利性,可随意乞贷和还款;3、机密性,对乞贷人的信息举行掩护。通过以上三种特性的支持,斲丧者金融公司取得了光荣记载不佳的客户市场,并不绝做大做强。而当时的日本银行业与中国相似,相比斲丧金融企业风险偏好低,优先思量含有包管的贷款,面对风险较高的小额个人贷款显得比力灰心。在日本贷金业大发展时期,斲丧金融企业放肆赢利,企业市值不绝上升。根据《福布斯》杂志,1999年,日本四大斲丧金融企业之首——武富士首创人武井保雄初次成为日本首富,在当年的《福布斯》杂志排行榜上,他以78亿美元的资产名列日本第一,在全天下排名第30位。不外,日本贷金业的高速发展背后也隐含了不少题目,当时业界同等以为日本贷金产业广泛存在多头借贷、高利钱及不妥催收三大题目,被称为“消金三恶”。多头借贷:房地产泡沫幻灭后日本进入“失去的二十年“,经济的恒久不景气使斲丧者偿债本领受到影响,贷款人存在严峻的多头借贷征象,拥有多家斲丧金融企业的额度。据统计,《贷金业法》颁布前的2005年,5笔以上债务借贷者达230万人,匀称负债230万日元,此中资不抵债休业者18.4万人。高利率:由于贷金公司以无抵押、无包管贷款为主,借贷者违约率远高于银行,导致放贷利率畸形偏高。1954年《出资法》和《利率限定法》颁布之前的年利率高达182.5%以上,后经5次调解,到1999年,注册的正当贷金业者放贷利率仍高达40%。 后危急期间,个人斲丧的发达也动员了日本贷金业的发展。根据1983年日本订定《贷金业规制法》,“贷金业(Money Lending Business)”成为这一不罗致存款,向斲丧者提供斲丧信贷的非银金融服务业的产业名称。“在上世纪90年代中后期,专业的斲丧者金融公司饰演了贷金业市场的中央脚色。与如今中国的互联网金融平台雷同,日本的斲丧者金融公司通过对个人根本信息和自动授信模子的查察,形成了银行所不具备的无包管授信本领,其贷款具有:1、及时性,查察时间短;2、便利性,可随意乞贷和还款;3、机密性,对乞贷人的信息举行掩护。通过以上三种特性的支持,斲丧者金融公司取得了光荣记载不佳的客户市场,并不绝做大做强。而当时的日本银行业与中国相似,相比斲丧金融企业风险偏好低,优先思量含有包管的贷款,面对风险较高的小额个人贷款显得比力灰心。在日本贷金业大发展时期,斲丧金融企业放肆赢利,企业市值不绝上升。根据《福布斯》杂志,1999年,日本四大斲丧金融企业之首——武富士首创人武井保雄初次成为日本首富,在当年的《福布斯》杂志排行榜上,他以78亿美元的资产名列日本第一,在全天下排名第30位。不外,日本贷金业的高速发展背后也隐含了不少题目,当时业界同等以为日本贷金产业广泛存在多头借贷、高利钱及不妥催收三大题目,被称为“消金三恶”。多头借贷:房地产泡沫幻灭后日本进入“失去的二十年“,经济的恒久不景气使斲丧者偿债本领受到影响,贷款人存在严峻的多头借贷征象,拥有多家斲丧金融企业的额度。据统计,《贷金业法》颁布前的2005年,5笔以上债务借贷者达230万人,匀称负债230万日元,此中资不抵债休业者18.4万人。高利率:由于贷金公司以无抵押、无包管贷款为主,借贷者违约率远高于银行,导致放贷利率畸形偏高。1954年《出资法》和《利率限定法》颁布之前的年利率高达182.5%以上,后经5次调解,到1999年,注册的正当贷金业者放贷利率仍高达40%。 在2006《出资法》和《利钱限定法》修正前,主流贷金业从业者的利率都处于灰色地带,即高出利钱限定法但没有高出《出资法》部分程度(APR=29.2%)。过高利率加剧借贷者违约率上升,加上利滚利计息方式,借贷本钱极为极重,贷金业陷入高利率与高违约率恶性循环谋划困局。暴力催收:一些斲丧金融公司是从地下金融的”阳光化“,自己具有肯定的”关系“,在催账时不时与黑社会有牵连,使得这一行业成为日本民气目中名声不太好的“高利贷”行业。综上所述,日本当年的斲丧金融行业与中国有浩繁雷同之处,只不外中国市场借互联网将信贷业务从线下搬到线上,以P2P信息中介、互联网斲丧金融以及金融机构+助贷模式实现各类信贷业务。从如今的舆论导向来看,业内也广泛对现金贷的高利率、债务人的多头借贷以及暴力催收质疑颇多。 在2006《出资法》和《利钱限定法》修正前,主流贷金业从业者的利率都处于灰色地带,即高出利钱限定法但没有高出《出资法》部分程度(APR=29.2%)。过高利率加剧借贷者违约率上升,加上利滚利计息方式,借贷本钱极为极重,贷金业陷入高利率与高违约率恶性循环谋划困局。暴力催收:一些斲丧金融公司是从地下金融的”阳光化“,自己具有肯定的”关系“,在催账时不时与黑社会有牵连,使得这一行业成为日本民气目中名声不太好的“高利贷”行业。综上所述,日本当年的斲丧金融行业与中国有浩繁雷同之处,只不外中国市场借互联网将信贷业务从线下搬到线上,以P2P信息中介、互联网斲丧金融以及金融机构+助贷模式实现各类信贷业务。从如今的舆论导向来看,业内也广泛对现金贷的高利率、债务人的多头借贷以及暴力催收质疑颇多。 根据当年日本和中国如今的现状,导致中日斲丧金融(贷金业)出现“消金三恶”缘故起因无非于三点:滞后的羁系:互联网金融固然在比年高速发展,但实际规模与整个斲丧金融市场(住房抵押和光荣卡为主)相比仍然九牛一毛,在没有出现较大风险变乱的情况下很难引起羁系层的留意,羁系的滞后就会产生羁系套利的时间和空间。日本斲丧金融企业使用《出资法》与《利钱限定法》利率上限之间的灰色空间套利,中国的互联网平台则以各种名义的手续费突破法定利率上限。高利贷阳光化:与日本“阁金融”(未经注册的暗盘金融或地下金融) “阳光化”一样。不少线上现金贷大概P2P是从民间借贷发家,属于披着互联网外套的民间高利贷,其业务模式自己就比力粗狂。固然暴力催收在行业中仍然是少数征象,但在互联网期间暴力催收的流传和舆论不容小视。次级乞贷人财务和法律意识单薄:日本贷金业以及中国现金贷面向的都是传统金融机构不乐意覆盖的次级人群,收入偏低且财务意识单薄。这些贷款人在乞贷时对于乞贷利率并不敏感,加上法律意识缺乏无法维护自己的优点,因此悲剧变乱时有发生。当时,日本当局为了遏制贷金业的“斲丧三恶”,从2000年起,开始对《贷金法》举行一连修正,对贷款行业举行得当性管制,就放贷机构的准入条件、行业自律机构以及举动羁系做出明白约定,重要包罗:进步准入门槛为包管贷金业者贷款业务的公道实行,最低净资产额由个人300万日元、法人500万日元,全部进步到2 000万日元。强化行业自律构造在构造方面,依《贷金法》规定,贷款业协会的目标在于掩护资金需求者的优点,资助贷款行业正常运营。协会应该是法人大概天下性构造,故意设立协会的从业者必须取得内阁总理大臣的承认。贷款业务的举动限定利率:克制贷款从业者与债务人约定高出《利钱限定法》第四条规定上线的左券。额度:贷款人的贷款余额不得高出年收入三分之一。催收:贷款从业者无正当来由,在不得当的时段、不得拨打电话或传真资料给债务人或至债务人居住处。不得要求债务人以外之人代替债务人清偿债务。当债务人以外之人拒绝告知债务人的寓所和接洽方式,大概拒绝其他对债权催收的资助后,不得仍要求其资助催收。 根据当年日本和中国如今的现状,导致中日斲丧金融(贷金业)出现“消金三恶”缘故起因无非于三点:滞后的羁系:互联网金融固然在比年高速发展,但实际规模与整个斲丧金融市场(住房抵押和光荣卡为主)相比仍然九牛一毛,在没有出现较大风险变乱的情况下很难引起羁系层的留意,羁系的滞后就会产生羁系套利的时间和空间。日本斲丧金融企业使用《出资法》与《利钱限定法》利率上限之间的灰色空间套利,中国的互联网平台则以各种名义的手续费突破法定利率上限。高利贷阳光化:与日本“阁金融”(未经注册的暗盘金融或地下金融) “阳光化”一样。不少线上现金贷大概P2P是从民间借贷发家,属于披着互联网外套的民间高利贷,其业务模式自己就比力粗狂。固然暴力催收在行业中仍然是少数征象,但在互联网期间暴力催收的流传和舆论不容小视。次级乞贷人财务和法律意识单薄:日本贷金业以及中国现金贷面向的都是传统金融机构不乐意覆盖的次级人群,收入偏低且财务意识单薄。这些贷款人在乞贷时对于乞贷利率并不敏感,加上法律意识缺乏无法维护自己的优点,因此悲剧变乱时有发生。当时,日本当局为了遏制贷金业的“斲丧三恶”,从2000年起,开始对《贷金法》举行一连修正,对贷款行业举行得当性管制,就放贷机构的准入条件、行业自律机构以及举动羁系做出明白约定,重要包罗:进步准入门槛为包管贷金业者贷款业务的公道实行,最低净资产额由个人300万日元、法人500万日元,全部进步到2 000万日元。强化行业自律构造在构造方面,依《贷金法》规定,贷款业协会的目标在于掩护资金需求者的优点,资助贷款行业正常运营。协会应该是法人大概天下性构造,故意设立协会的从业者必须取得内阁总理大臣的承认。贷款业务的举动限定利率:克制贷款从业者与债务人约定高出《利钱限定法》第四条规定上线的左券。额度:贷款人的贷款余额不得高出年收入三分之一。催收:贷款从业者无正当来由,在不得当的时段、不得拨打电话或传真资料给债务人或至债务人居住处。不得要求债务人以外之人代替债务人清偿债务。当债务人以外之人拒绝告知债务人的寓所和接洽方式,大概拒绝其他对债权催收的资助后,不得仍要求其资助催收。 羁系趋严使十几年来方兴未艾的日本斲丧金融遭受打击, 2011年的斲丧者金融市场的市场规模约为12万亿日元,与日本贷金业法修正前的2000年险些缩小了四成。斲丧者金融公司的斲丧贷款供给额曾到达10兆亿规模的顶峰,在贷金业法修正的2006年以后急剧降落,在2010年缩减到2.4兆元,约为原有规模的四分之一。后羁系期间:冷落的日本斲丧金融业《贷金业法》自2006年收效后,一共履历四个实行阶段,到2010年6月全部实行完毕。期间,新法对于日本斲丧金融企业造成庞大打击。影响最为深远的无疑是《利率限定法》和《出资法》之间的“利率灰色地带”被废除以及最高法对超额利钱部分的归还判断。详细而言,《出资法》规定的29.2%利率上限降落到20%(利钱包罗手续费、礼金等除本金外全部费用)。《利钱限定法》则保持自1954年以来的规定,借贷10万日元以下利率限定为20%,10~100万日元为18%,100万日元以上为15%。对于上述区间的贷款,高出15%和18%但低于20%的违法者将负担行政责任,高出20%规定的违法者负担刑事责任。同时,而为了防止贷金从业者过分授信、债务人多头借贷,在乞贷人的乞贷余额方面,修正的新法规定乞贷人贷款余额不得高出年总收入的三分之一,否则新的乞贷将被克制。因此,家庭主妇、门生等无收入群体的贷款规模被大幅限定。对此,在《贷金业法》实行期间,日本四大消金企业开始淘汰对于高风险人群的贷款以控制贷款利率符合羁系要求。如下图表现, 2006年起,日本四大消金企业的放贷利率开始出现降落。 羁系趋严使十几年来方兴未艾的日本斲丧金融遭受打击, 2011年的斲丧者金融市场的市场规模约为12万亿日元,与日本贷金业法修正前的2000年险些缩小了四成。斲丧者金融公司的斲丧贷款供给额曾到达10兆亿规模的顶峰,在贷金业法修正的2006年以后急剧降落,在2010年缩减到2.4兆元,约为原有规模的四分之一。后羁系期间:冷落的日本斲丧金融业《贷金业法》自2006年收效后,一共履历四个实行阶段,到2010年6月全部实行完毕。期间,新法对于日本斲丧金融企业造成庞大打击。影响最为深远的无疑是《利率限定法》和《出资法》之间的“利率灰色地带”被废除以及最高法对超额利钱部分的归还判断。详细而言,《出资法》规定的29.2%利率上限降落到20%(利钱包罗手续费、礼金等除本金外全部费用)。《利钱限定法》则保持自1954年以来的规定,借贷10万日元以下利率限定为20%,10~100万日元为18%,100万日元以上为15%。对于上述区间的贷款,高出15%和18%但低于20%的违法者将负担行政责任,高出20%规定的违法者负担刑事责任。同时,而为了防止贷金从业者过分授信、债务人多头借贷,在乞贷人的乞贷余额方面,修正的新法规定乞贷人贷款余额不得高出年总收入的三分之一,否则新的乞贷将被克制。因此,家庭主妇、门生等无收入群体的贷款规模被大幅限定。对此,在《贷金业法》实行期间,日本四大消金企业开始淘汰对于高风险人群的贷款以控制贷款利率符合羁系要求。如下图表现, 2006年起,日本四大消金企业的放贷利率开始出现降落。 为了符合利率上限要求,日本四大不得不将目标客户从高风险群体转移至低风险群体,息差收窄的同时潜伏客户数量也淘汰,叠加随后的环球金融危急,日本贷金业遭到重创且至今屁滚尿流。以四大之一Aiful为例,在2006年《贷金业法》修正和阶段实行之后,其贷款余额出现了一连8年的负增长,一度从2006年的超2万亿元跌至2014年的3200亿元。固然比年有所和缓,但在日本经济团体疲软的大情况下,已经尽显疲态再无10多年前的光辉。 为了符合利率上限要求,日本四大不得不将目标客户从高风险群体转移至低风险群体,息差收窄的同时潜伏客户数量也淘汰,叠加随后的环球金融危急,日本贷金业遭到重创且至今屁滚尿流。以四大之一Aiful为例,在2006年《贷金业法》修正和阶段实行之后,其贷款余额出现了一连8年的负增长,一度从2006年的超2万亿元跌至2014年的3200亿元。固然比年有所和缓,但在日本经济团体疲软的大情况下,已经尽显疲态再无10多年前的光辉。 除利率限定外,利钱返还(Interest Repayment)是影响2006年后日本消金企业业绩并使四大之一武富士休业的源头。2006年1月,最高裁判所针对灰色地带的利钱给予了不妥所得的讯断,也就是说高出20%的那部分利钱乞贷人可以要求斲丧金融公司归还。斲丧金融公司引入了“利钱返还丧失准备金(provision for loss on interest repayment)”或“利钱返回费用(Interest-repayment-related Expenses)”,谋划本钱大幅上升严峻影响力斲丧金融企业的红利本领。2006年来,斲丧信贷机构向斲丧者返还了数万亿日元的超征利钱。以日本四大之一ACOM为例,ACOM于2006年起向贷款人返还超额利钱。我们根据其年报统计,在2006~2017财年,ACOM一共向贷款人返还利钱9984亿日元,严峻影响其迩来10多年来的经业务绩。在2004至2006年,ACOM的净利润在600亿日元以上,但在2006年《贷金业法》修正并实行后,ACOM在十年内累计亏损5770亿日元,这与巨额的利钱归还不无关系。 除利率限定外,利钱返还(Interest Repayment)是影响2006年后日本消金企业业绩并使四大之一武富士休业的源头。2006年1月,最高裁判所针对灰色地带的利钱给予了不妥所得的讯断,也就是说高出20%的那部分利钱乞贷人可以要求斲丧金融公司归还。斲丧金融公司引入了“利钱返还丧失准备金(provision for loss on interest repayment)”或“利钱返回费用(Interest-repayment-related Expenses)”,谋划本钱大幅上升严峻影响力斲丧金融企业的红利本领。2006年来,斲丧信贷机构向斲丧者返还了数万亿日元的超征利钱。以日本四大之一ACOM为例,ACOM于2006年起向贷款人返还超额利钱。我们根据其年报统计,在2006~2017财年,ACOM一共向贷款人返还利钱9984亿日元,严峻影响其迩来10多年来的经业务绩。在2004至2006年,ACOM的净利润在600亿日元以上,但在2006年《贷金业法》修正并实行后,ACOM在十年内累计亏损5770亿日元,这与巨额的利钱归还不无关系。 毕竟上,随着《贷金业法》的修正,ACOM是最早改变谋划计谋的斲丧金融企业。ACOM率先摆脱此前对于高风险客户的依赖,开辟低利率信贷产物以吸引高质量客户。2007年下半年起,ACOM产物的利率区间以后前的13.14%~27.375%下调到12%~18%以满足《利钱限定法》的要求。在利率降落后,其超额利率贷款余额也出现降落。在2007年3月,ACOM利率高出18%的贷款月占比为83.7%,而在一年之后该比重降落到61.6%,可见ACOM为符正当律和羁系要求在短期内做出了显着的战略调解。 毕竟上,随着《贷金业法》的修正,ACOM是最早改变谋划计谋的斲丧金融企业。ACOM率先摆脱此前对于高风险客户的依赖,开辟低利率信贷产物以吸引高质量客户。2007年下半年起,ACOM产物的利率区间以后前的13.14%~27.375%下调到12%~18%以满足《利钱限定法》的要求。在利率降落后,其超额利率贷款余额也出现降落。在2007年3月,ACOM利率高出18%的贷款月占比为83.7%,而在一年之后该比重降落到61.6%,可见ACOM为符正当律和羁系要求在短期内做出了显着的战略调解。 但这种战略调解是以捐躯企业优点为代价的,加上陡增的、一连的利钱归还付出,ACOM业绩昏暗股价遭遇暴跌。数据表现,从2006年初的800日元跌至2010年100日元左右,3年时间市值缩水85%以上。 但这种战略调解是以捐躯企业优点为代价的,加上陡增的、一连的利钱归还付出,ACOM业绩昏暗股价遭遇暴跌。数据表现,从2006年初的800日元跌至2010年100日元左右,3年时间市值缩水85%以上。 然而,ACOM只是日本斲丧金融的阑珊的代表之一,日本四大之一Aiful也在当时面对巨大危急。除上述提到的贷款余额大幅淘汰外,其经业务绩与其他斲丧金融企业一样非常昏暗。2007年,Aiful陷入长达5年的一连亏损,由于贷款规模的淘汰、利差收窄业务收入也出现大幅下滑。 然而,ACOM只是日本斲丧金融的阑珊的代表之一,日本四大之一Aiful也在当时面对巨大危急。除上述提到的贷款余额大幅淘汰外,其经业务绩与其他斲丧金融企业一样非常昏暗。2007年,Aiful陷入长达5年的一连亏损,由于贷款规模的淘汰、利差收窄业务收入也出现大幅下滑。 金融危急期间, Aiful公司首创人兼总裁福田吉孝乃至将自己与支属的500亿日元投入Aiful以增补其斲丧严峻的资源金,这凸显了当时日本斲丧金融企业在外部融资上面对的困难。国内贷金业的冷落叠加环球金融危急,Aifui股价从2007年末的1200多日元跌至2009年低点39日元,且在相当长的一段时间内陷入低迷。 金融危急期间, Aiful公司首创人兼总裁福田吉孝乃至将自己与支属的500亿日元投入Aiful以增补其斲丧严峻的资源金,这凸显了当时日本斲丧金融企业在外部融资上面对的困难。国内贷金业的冷落叠加环球金融危急,Aifui股价从2007年末的1200多日元跌至2009年低点39日元,且在相当长的一段时间内陷入低迷。 而最让人唏嘘不已的无疑是曾经日本首富武井保雄的武富士。日本四大中,Promise属于三井住友财团旗下子公司,Acom和Atful为三菱财团旗下子公司,相比于其他四大武富士背后没有财阀的支持,也是四大中唯逐一个走向休业的企业。在2002年一季度,武富士贷款余额一度高达17666亿日元,居日本业界首位。然而,当2006年1月最高法院做出“高出《利钱限定法》上限的利钱(灰色利钱)全部无效”的判断后,要求武富士返还多缴利钱的客户蜂拥而至,公司谋划以后每况愈下。2009年底,武富士开始制止提供新的贷款,停止2010年3月尾,武富士的贷款金额已萎缩至5894亿日元。2010年9月,武富士公司因无力招架要求返还超征利钱的浩繁乞贷人,决定向法庭申请休业掩护,成为日本贷金业整理的最大“捐躯品”。日本履历对于中国现金贷的启示存在即公道,现金贷在中国的鼓起有公道之处,其满足了传统金融机构无法触及群体的融资和斲丧需求,对于中国经济由投资驱动转型至斲丧驱动有肯定贡献。但业内仍然存在高利率、多头借贷、暴力催收的征象,与日本当年的“消金三恶”如出一辙,且如今对于现金贷的负面舆论也正在不绝发酵。我们以为,羁系只会迟到但不会缺席,以高息覆盖高坏账、债务人多头借贷借新还旧的模式难以一连,羁系层或参考日本履历在利率上限(收费项目都纳入乞贷人本钱)、贷款额度上限、行业自律、数据共享、干系法律方面做出肯定调解以去除行业中的劣质玩家,将剩余的优质玩家纳入羁系体系,将来或将对接央行征信、创建行业的大数据共享平台。如今,仅有银行、持牌斲丧金融公司、互联网巨头、部分P2P满足36%的利率上限要求。在将来良币驱逐劣币的大情况下,头部平台和持牌机构在肯定程度大将受益于行业整理,行业也将从“百花齐放”的粗狂式发展进化到“能者为之”的理性发展,一些平台的退出是回归理性的必由之路。 而最让人唏嘘不已的无疑是曾经日本首富武井保雄的武富士。日本四大中,Promise属于三井住友财团旗下子公司,Acom和Atful为三菱财团旗下子公司,相比于其他四大武富士背后没有财阀的支持,也是四大中唯逐一个走向休业的企业。在2002年一季度,武富士贷款余额一度高达17666亿日元,居日本业界首位。然而,当2006年1月最高法院做出“高出《利钱限定法》上限的利钱(灰色利钱)全部无效”的判断后,要求武富士返还多缴利钱的客户蜂拥而至,公司谋划以后每况愈下。2009年底,武富士开始制止提供新的贷款,停止2010年3月尾,武富士的贷款金额已萎缩至5894亿日元。2010年9月,武富士公司因无力招架要求返还超征利钱的浩繁乞贷人,决定向法庭申请休业掩护,成为日本贷金业整理的最大“捐躯品”。日本履历对于中国现金贷的启示存在即公道,现金贷在中国的鼓起有公道之处,其满足了传统金融机构无法触及群体的融资和斲丧需求,对于中国经济由投资驱动转型至斲丧驱动有肯定贡献。但业内仍然存在高利率、多头借贷、暴力催收的征象,与日本当年的“消金三恶”如出一辙,且如今对于现金贷的负面舆论也正在不绝发酵。我们以为,羁系只会迟到但不会缺席,以高息覆盖高坏账、债务人多头借贷借新还旧的模式难以一连,羁系层或参考日本履历在利率上限(收费项目都纳入乞贷人本钱)、贷款额度上限、行业自律、数据共享、干系法律方面做出肯定调解以去除行业中的劣质玩家,将剩余的优质玩家纳入羁系体系,将来或将对接央行征信、创建行业的大数据共享平台。如今,仅有银行、持牌斲丧金融公司、互联网巨头、部分P2P满足36%的利率上限要求。在将来良币驱逐劣币的大情况下,头部平台和持牌机构在肯定程度大将受益于行业整理,行业也将从“百花齐放”的粗狂式发展进化到“能者为之”的理性发展,一些平台的退出是回归理性的必由之路。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图