本日京东金融推出“资产证券化云平台”,包罗三大引擎,分别是资产证券化服务商的根本办法服务业务、资产云工厂的资笔菩介业务和夹层基金投资业务。这一整套体系,有效地低落融资企业的融资门槛(传统方式根本每单得是8亿起,我们可以2亿起)、融资源钱(低落1到3个点的利率);提升资产证券化中介机构的服务服从、管理服从(服从提升至少20倍,原先20个人的活现在1个人就可以),低落ABS资产违约风险。

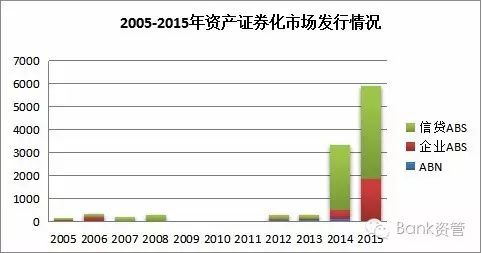

: C& v+ O# d% v4 y) _0 Q: D1 Q0 H资产证券化,自2014年实行注册制以来,作为盘活资产、优化资源设置服从的利器,发行量出现井喷之势,各类机构纷纷结构,成为最具潜力的市场!3 {# e& J: p" D! b" L' q

( p" ^1 x$ E2 b p) m; |3 T" G

( ?, h2 d; {0 ~0 s3 D5 ~据统计,2016年上半年,共计新增发行了180只资产证券化产物,同比增长了125%,产物总额2778.64亿元,同比增长67.31%。在经济增速放缓、资产设置荒的大配景下,资产证券化更是受到各路投资机构的青睐。; @, [ D9 \) V; @ l. `0 p$ b

然而,纵观国内资产证券化市场,业内人士广泛以为,我国资产证券化市场从2005年发展至今,仍然面对诸多实际困难,包罗征信体系还不美满,整个资产证券化市场缺乏风雅化风险管理;资产评估非标准化,没有美满的定价机制,ABS市场缺乏活动性、不能反映真实的资产状态,不良资产催收体系不美满等等。7 D2 _) |1 w+ d; _

金融改革渐入深水区,资产证券化成为拓展直接融资的告急渠道,9月6日,京东金融团体公布推出“ABS云平台”。包罗三大引擎,分别是资产证券化服务商的根本办法服务业务、资产云工厂的资笔菩介业务和夹层基金投资业务。这一整套体系,有效地低落融资企业的融资门槛(传统方式根本每单得是8亿起,我们可以2亿起)、融资源钱(低落1到3个点的利率);提升资产证券化中介机构的服务服从、管理服从(服从提升至少20倍,原先20个人的活现在1个人就可以),低落ABS资产违约风险。这一办法被业界以为是金融科技范畴的一次里程碑事故。

5 _# i* \0 [8 q- O) z) V! b

5 _7 b6 X. T+ X: E- X/ s8 h同时,京东金融ABS云平台还可以提供两套管理体系,一套是当地摆设的全流程智能体系,另一套是云端服务体系。前者包罗资产池统计、切割、结构化计划等体系功能,为中介机构提供当地摆设的全流程分析、管理、运算体系,加强中介机构承接ABS新业务及现有存续ABS业务的管理本领。别的,投资机构也可以通过智能体系随时把握所投ABS资产的状态。, @5 t7 I5 i0 g& E: D0 k& l

与此同时,京东金融还率先推出了夹层基金ABS投资新模式,激活整个资产证券化市场活动性。% s; K* Y2 c* Z. v2 X( I

实际上,资产证券化服务商在整个ABS链条中扮演非常告急的脚色,包罗在发行、定价、买卖业务都发挥了告急职能,在国外整个市场相对成熟,而反观国内,专业的服务商仍然是市场空缺。: K% _- a% ~$ J \9 i6 l" Q

“京东金融是一家以数据和技能驱动的公司,现在已经多次通过资产证券化实现了自我造血本领,这背后正是大数据风控和金融科技体系本领的支持。”京东金融结构金融部负责人郝延山表现,“京东金融将一连做开放的生态,通过输出技能本领,毗连资源市场中的到场者,资助他们低落资本提升服从,共同铸造代价平台。”% O, S" A J" N5 `* R

资产证券化上半年发行环境

1 s5 D( c+ p$ U8 J! H

( Z( u7 I1 r- ]0 z6 S/ `6 v$ v' J. c$ C

现在国内资产证券化业务重要分为三种模式:中国证监会羁系的证券公司及基金管理公司子公司资产支持专项操持,即企业资产证券化业务;中国银监会和中国人民银行羁系的信贷资产证券化业务;银行间市场买卖业务商协会羁系的资产支持票据业务。0 z$ K3 W( D4 P

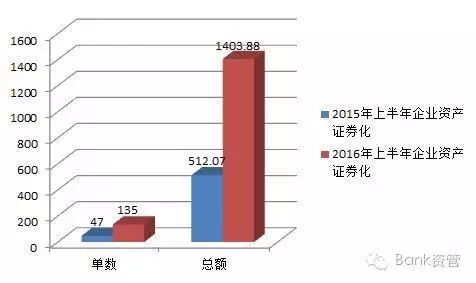

0 [: ^+ G3 z. y! `2016年上半年,共计发行43只银监会羁系产物,总金额1344.08亿元;135只证监会羁系产物,总金额1403.88亿元;别的还发行了2只买卖业务商协会羁系产物,总金额30.68亿元。

! n! J" U6 U( u f! |

2 }: s5 G- d Z: `1 @团体来看,2016年上半年根本资产的构成出现出百花齐放的局面,租赁租金、应收账款、信托受益权等均成为根本资产的告急泉源。* g- I- D8 O0 N5 z* t

别的一点值得关注的是,时隔八年后,不良资产的证券化终于随着商业银行不良资产规模的上升以及市场对于不良资产投资时机的青睐重新回到我们的视野中。# z2 a: B8 G! S, o

7 [5 x+ I. _3 z p 7 [5 x+ I. _3 z p

陪伴着国内斲丧信贷和互联网金融行业的发展,不少互联网金融平台开始结构资产证券化,此中,供应链金融、保理、信贷等均成为资产证券化热门的底层资产。互联网金融企业加速结构ABS,重要照旧由于小贷或保理公司表内融资渠道有限,ABS则可以拓展融资源领,背后则是斲丧金融的繁茂需求。; a n( M' A3 W& {

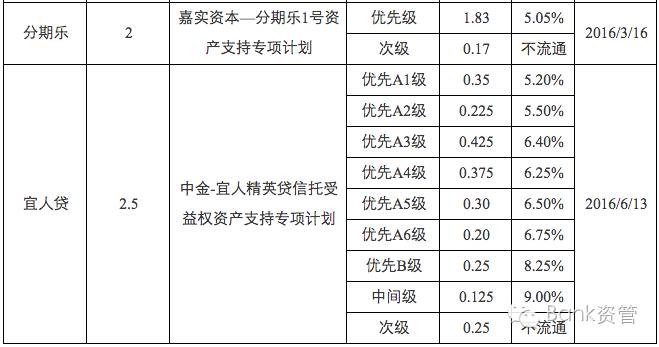

: V' v5 \4 [) y. R7 L$ B现在,国内互联网斲丧金融市场发行的标准ABS产物已有阿里小贷、嘉实资源—分期乐1号、京东白条四期ABS项目、首个互联网保理ABS产物“京东金融—华泰资管2016年1期保理条约债权资产支持证券”等。此中,阿里小贷以淘宝平台上的商家债权为根本,京东白条以京东商城上的分期债权为根本。从规模上看,已经发行多期的京东金融ABS产物规模达85亿元,凌驾蚂蚁金服ABS的60亿元位列第一名,而分期乐和宜人贷的ABS规模分别在2亿元左右。

+ A' V X/ E! }. I! a D1 k

; {; U! K1 I5 r" c; ~8 n" E+ w; G5 T打造资产证券化服务商' k/ R2 G$ |9 X1 m" Q# L& d/ d

在互联网类金融资产的ABS实践中,京东金融亦动员了行业创新。2015年9月,京东金融在深圳证券买卖业务所发行“京东白条ABS”,首开互联网斲丧金融资产证券化先河;2016年3月,得到了厚交所100亿规模的“京东白条ABS”存案制专项操持;2016年5月,率先在上海证券买卖业务所发行了“京东保理ABS”;2016年8月又得到了上交所30亿元“京东保理ABS”存案制专项操持,这些突破让京东金融积累了强盛的自我造血本领。2 b+ m" j) {+ \) S

独立的第三方资产证券化服务商在整个ABS链条中扮演着非常告急的脚色,包罗在发行、定价、买卖业务等方面都能发挥了告急职能,然而,专业的服务商在国内依然缺失。当发展资源市场、激活直接融资成为局势所趋,市场对独立的第三方资产证券化服务机构的呼声也越来越大,京东金融顺势而为。

, j [2 ]: ~% E9 b依托资产云工厂开展资笔菩介业务,重要为资产证券化中介机构提供多维度的支持,京东金融运用大数据分析上风,让全流程智能体系对每一笔入池资产均举行风险洞察,并确保资金全部通过SPV(特别目标机构)运作,实现真正的休业隔离,之后中介机构还可以用投后查抄的情势,对存续期的ABS资产举行实时观察,向投资人一连提供实时的信息披露,确保公司运作、资产运作的真实和透明。资产证券化服务商业务重要针对ABS的发行全流程,提供资产天生、资产征信/评级/定价的支持、以财政顾问的身份资助举行买卖业务结构的计划,以及通过全流程智能体系提供投资者功能页面,资助投资机构管理所投ABS资产。! e$ }. k) S/ c3 ?. w: ?

“通过ABS云平台的服务体系,可以或许让市场上匿伏的优质新兴财产金融资产‘看得清’、‘管得住’、‘定价准’,让资产证券化中介机构提升服从,动员市场一起去实现真正的第三方资产证券化服务商代价。“郝延山说。

7 y& I& t. i0 D ?7 O至于云端服务体系,郝延山先容称,“中介机构也可以自主选择登录ABS云平台的高阶功能,与其他资产证券化市场到场方互动。中介机构可以在当地摆设的全流程智能体系,将资产状态透过云平台定期披露给有权限的投资人,投资人可在云平台举行现金流压力测试、风险定价等运算以资助投资和买卖业务决定;中介机构也可通过云平台体系的资产池分析功能对底层资产风险进一步把控。”5 e+ H; q& H2 @

夹层基金ABS投资首度试水( K: f3 M' R3 L4 W; ~, c

( u" Z% k% X7 Z3 G- G

国内资产证券化业务尚处于初始阶段,买卖业务所证券化现在还不能进入标准库举行质押回购,而且市场团体规模照旧偏小,缺乏活动性成为资产证券化的拦路虎。

/ d- g. q# p K- F; u, A" z市场人士判定,资产证券化作为有效的直接融资工具,下一步将走向商业模式升级和多维度的联动通过ABS结构计划的创新,可以或许撬动整个金融市场的活动性,促进差别风险偏好的投资者可以或许有多元化的资产匹配,而这此中就包罗夹层基金ABS投资模式。

% ^6 D: W% x$ S在ABS云平台体系中,夹层基金投资被作为业内首个新实行,它将激活资产证券化买卖业务市场多条理投资需求。据悉,京东金融将团结外部投资机构投入资金,建立ABS夹层基金,购买ABS的次级资产,并先于优先级投资者负担风险。一旦ABS资产包的风险指标上升,京东金融就会通过整合自身资源,以及借助外部相助搭档的力气,对风险资产举行有效的管理和处理。8 T* _$ J+ c, d9 m1 \; o

“在ABS发行阶段,夹层基金的参与可以或许进一步优化产物结构,从而低落发行资本,提升发行服从。”郝延山说。“京东金融的ABS云平台正在成为一道桥梁,不光输出大数据技能和体系本领,还直接投入资金,促进资源市场资源设置更加高效。”' y+ k4 D& l/ Q9 J1 K$ {

市场分析人士判定,资产证券化下一步将走向商业模式升级和多维度的联动,市场上将出现更多的到场者,用投行的头脑方式开展新型的资管业务,动员整个ABS市场的活动性,激活差别风险偏好的投资者多元化设置需求,这也将提升资源市场的生动度和活动性,提升金融资源设置服从。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图