|

2020年的互联网金领悟是怎样?如果可以或许站在未往返看现在,自然可以更好地引导从业者订定战略、占据先机。风趣的是,差别的市场参加者所看到的着实是大相径庭的天下。

8 Z1 b: x8 t8 r6 t. F; W- `8 C2 u; |; Y) l6 Z3 s/ e& d( y, J

互联网金融是近两年中国金融行业最具活力的范畴。随着竞争格局和致胜要素的改变,传统金融业的经典竞争战略大概渐渐乏力,已往企业赖以生存的浩繁上风和战略规划方法已远远不敷。怎样才华在互联网金融如许一个快速变革的新兴市场中找准方向? ) c# \- Y8 V" g' T

$ M5 C- @0 A! y一、互联网金融新动力

( F: z g5 n& v1 k

$ G" D0 T7 x3 W7 m : ]) I2 N3 u! y# n : ]) I2 N3 u! y# n

二、互联网金融新格局

; E8 R' {) V" e t T5 S( ](一) 两种头脑的碰撞 " C5 s Y& N- D( y; h( \/ f0 k, i

4 K; x$ y9 {+ X0 q传统金融业者通常会将金融服务当作一条代价链,竞争的关键在于把控代价链上的核心环节。传统金融机构仍广泛持有机构本位的思绪,产物是相对中配景的职能,紧张依照内部规章制度举行计划。以贷款产物为例,传统金融机构在做产物时思量的通常是抵质押物、限期和代价等因素,产物计划完成之后再思量通过哪些渠道贩卖给哪些客户,也就是说产物生产过程自己离客户还比力迢遥,客户需求传导到产物研发环节也存在肯定停滞。 1 H) f+ [2 l2 N" i1 e a. F9 U

5 w0 }3 m% h W1 d. ?' u新兴的互联网金融从业者通常相沿互联网或电商的头脑来对待互联网金融,紧张要素包罗:用户、云、端。此中,用户是这个体系的核心,云包罗云盘算以及构建在云之上的数据服务、征信平台等底子办法,端则代表了大量的应用场景以及与场景细密相连的产物。在这个体系中,一种金融产物或服务的产生起首源自用户的需求,当某种需求在某个场景中被发现后,再反向举行相应的产物开发,并终极将产物嵌入参加景中,将金融化于无形, 表现出从大工业期间的头脑方式到信息期间的头脑方式的变革。 - |& g6 F \& \+ R" c( C( O

. U5 G) {* @, {4 d* l. D/ i

这两种头脑有两个最大的差别:一是机构本位与客户本位的差别;二是线性路径与多维网状路径的差别。对传统金融机构来说,“用户+云+端”的头脑大概显得过于抽象和简化,给人不知从何入手的感觉;而对互联网公司来说,代价链的头脑大概显得过于陈旧和繁琐。但从长远来看,两种头脑的相互恭敬和明白将是互联网金融竞争与融合的须要条件。

/ a8 j" R3 m1 Q/ d7 ~+ a% s

/ ~8 t7 `4 x5 l9 M(二)互联网金融四大制高点 . H( a8 o1 S2 _; i1 Y5 s

无论是哪种头脑,其目的都是把握互联网金融竞合关系的制高点,并据此举行布局。究竟上,这两种头脑只管看似差别,但其关注的核心制高点仍有很多相似之处。 : c- R# B* I _

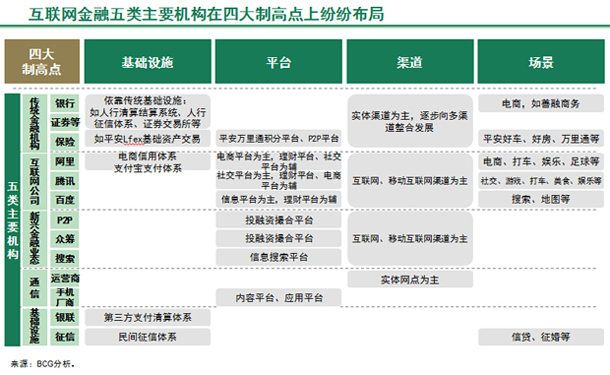

& n. i) d [ I6 U+ N总结来看,互联网金融一共有四个制高点:底子办法、平台、渠道、场景。此中,底子办法是最有大概产生颠覆性创新的范畴;平台是互联网行业平台模式在金融范畴的连续和创新;渠道则是互联网期间对金融机构传统核心资产的重新审阅,也是互联网企业线上线下整合的紧张阵地;场景是金融“生存化”以及“以客户为中心”的核心表现。) e: ]5 v$ n' G0 c+ U/ G; s P, w

4 }9 ?; d$ y \

1 Q& F7 q' e/ R, m4 Y- f$ S1 d1、底子办法:蕴藏颠覆性创新的无穷大概 % ~0 j8 x. y$ J7 m. n' }2 v

此处的底子办法紧张指付出体系、征信体系和底子资产拉拢平台。 * k$ a, u$ y# S3 h0 \

. t$ r( Z8 y( s( S- C

付出体系:互联网金融的不二法门,且竞争刚刚开始。付出是人们对金融最质朴的需求,也是应用场景最为丰富的一种金融产物。金融机构的诞生和发展起首劈头于付出。比方,17世纪荷兰阿姆斯特丹银行的诞生最早是为了满足荷兰强盛的帆海商业在付出结算方面的需求;19世纪后半期中国山西票号的诞生也与山西盐商的付出结算需求细密干系。

! \8 S% u: M0 n" x) n6 G

4 b6 T! h+ W6 N* w' ^, B. d& b现在,互联网金融巨头们同样以付出为金融的切入点。付出业务自己并不是红利的泉源,但它是汇聚流量和积累数据的紧张本领,其流量和数据是开展别的金融业务的底层底子。 / {/ b& [4 w5 J

; L9 d0 C2 l% \; T在移动金融配景下,付出被赋予极大的活力。起首是介质创新。比方,2014年英国巴克莱银行推着名为“bPay”的智能腕带,此中一项紧张功能是近场付出。PayPal与三星相助,开发了基于三星智能手表的付出客户端。中国国内在移动付出介质上的创新同样层出不穷,比如基于芯片的近场付出、二维码付出、声波付出、光子付出等。银联、通讯运营商、互联网第三方付出机构、银行等纷纷发力介质创新,并力图控制核心尺度。 9 r/ s: M' s# h& s$ t. j+ j. D

' ?* o; @+ C! x. W" O" H

其次,假造钱币(如比特币)和网络付出协议(如Ripple协议)的鼓起在肯定水平上对举世各国中心银行的中心化职位以及传统的付出汇兑体系构成了挑衅。钱币的脚色和形态将来会怎样发展?互联网付出汇兑体系会怎样演变?这统统尚有待观察。

% [( |1 Z: `" \ w. L# z

$ \0 W$ h. X( O/ f( H+ J第三,现在的付出紧张还是基于交易关系的生意业务付出,但将来是否有大概出现更广义的付出,比如基于交际或人情的双向付出以致多边付出。付出范畴的竞争才刚刚开始,并有大概一步步颠覆人们对付出的预期和想象。 ! j& k6 y5 g7 D6 ?3 N6 A6 f

5 Q( U8 A/ r" C

别的,第三方付出行业在履历已往十年相对宽松的羁系包容期后,其快速发展已经引起羁系层和行业的高度器重。将来羁系走向怎样?是否大概趋紧?这些也将是中国付出行业发展的紧张变量。 0 a* n [( k& u0 \+ k

( X% b `9 e+ N' i

名誉体系:中心化还是多元化?付出的数据积累到肯定水平,颠末特定的加工和整理就可以或许成为名誉底子。将来,随着移动互联和交际网络的进一步发展,数据的种类、数目实时效性也将得到极大进步,对个人的名誉互联的评价体系也将更为多元、立体和即时。

6 N' W3 F" C# s k% i- ?3 q9 A+ M

, v9 Z6 ^/ i1 [8 F5 W2014年6月,随着《社会名誉体系创建规划纲要2014-2020》的发布,我国社会征信的法律底子和尺度体系有望在将来几年渐渐美满。征信体系将会继续维持当局主导的中心化格局,还是渐渐向市场化、多元化发展?这统统也同样值得等候。 4 |2 R2 U* W: K! e

: X8 P. q0 L% ^9 h/ B. x3 y

底子资产拉拢平台:直接融资大发展。底子资产拉拢平台是指股权、债权、产权、林权、地权、碳排放权等底子资产的生意业务和拉拢平台。此类平台的发展紧张源自中国社会融资布局的改革。现在中国间接融资和直接融资的比例是6:4,仍紧张依赖银行贷款,融资本领较为单一,而在美国这一比例是3:7,金融危急前一度到达过2:8。

) }& _+ i' {3 o2 y( E

0 v0 I: G9 |) X. o将来中国必将改变社会融资布局倒挂的局面,去中介化是趋势所在,而互联网金融新型业态的发展将加速去中介化的实现。比方,安全陆金所Lfex就是为差别机构提供债券、应收帐款、名誉卡资产等底子资产投融资拉拢的平台,上线半年生意业务额凌驾400亿元人民币。

5 t6 o6 N1 ^2 W, u& ?8 u& ]2 ?4 T1 I7 o$ r* ?( C, r

2、平台:互联网商业模式在互联网金融的连续 , D) {) k' y7 b0 z9 h* ]* g N/ Q% M

平台是指毗连两个或多个特定群体,为其提供举动规则、互动机制和互动场合(常常是假造场合),并从中获取红利的一种商业模式。 6 D2 ~% x- \# D

( [; T( ?+ |: w7 A

拉卡拉公司首创人孙陶然在《平台战略》一书的序言中指出,一个乐成的平台通常必要做好几件事,一是选择平台战略的企业必要有本领积累巨大规模的用户,二是必要提供给用户有着巨大粘性的服务,三是必要有相助共赢、先人后己的商业模式。乐成的平台商们正在纷纷践行以上准则。

+ V+ N- o+ R7 |- B

& ?- a5 y' F* B) v平台模式在互联网行业被广泛应用,因此当互联网企业进入金融业务时也自然地连续了这一战略。但对传统金融机构来说,平台还是相对生疏和抽象的概念,怎样改变思绪及试行平台化运营也大概是传统金融的又一突破点。 ) k5 J5 H" {' u; q; O7 e% m

! ?& B5 G+ j: W" a3、渠道:多渠道整合是关键

: D7 w& Q" E! j9 B- I- R% g渠道的核心议题是多渠道整合,即客户可以或许自由选择在何时通过何种渠道得到怎样的金融产物和服务,其背后是机构的差别渠道在产物和服务、流程、技能上的无缝对接。这一点对于拥有较多实体渠道资产的传统金融机构来说尤为紧张,必要通过两方面的转型来实现:

- T2 ]5 x7 x2 v, W( W: k9 @1 N& t$ Q# F* E0 q5 G

渠道定位从“以我为主”向“以客户为主”转型:从1997年招商银行率先推出网上银行“一网通”至今,险些全部的银行、证券公司、保险公司等都已经在某种水平上创建互联网渠道。但传统的网银或手机渠道更多地只是将网点的流程电子化、网络化,还是从金融机构流程管理的角度举行计划,而非从客户需求和便利的角度举行改造。因此,金融机构多渠道整合的难点并非在于技能,而是在于头脑的变革。

3 |/ X6 e) j |; Q7 }- j4 | y& j

实体渠道功能和布局的转型:固然实体渠道对金融机构来说是重资产、高资源,但在可预见的将来,客户对实体渠道的生理依赖,尤其是针对复杂产物和服务的面临面互换的需求不会消散,因此实体网点有其存在的一定性。但实体网点必要转型,比如更多地将现在低代价的简朴生意业务(如现金存取、转账汇款等)转移到ATM和电子渠道中,从而使网点职员有更多时间来举行贩卖和咨询工作。 , J$ L# O* } I6 ?

4 O8 y0 n7 c- q v8 w8 M2 l

别的,网点的团体规划和布局也必要恰当调解,将现在单一的大网点业态渐渐调解为多种业态相互共同的布局。比如通过“地域中心综合网点+大量便捷网点”的情势以较低的资源覆盖更广泛的地域,或联合周边市场设立专业网点(如专业小微金融网点、专业产业管理网点)以提升服务针对性等。

* z8 s) s4 y2 x, x1 V! J

" U- X4 \9 H- F) F, O互联网企业大多依托于电子渠道,较少具备实体渠道资产,但仅仅依赖单一的线上渠道大概不愿定实用于全部的客群和场景。因此,多渠道整条约样是互联网企业值得思考的方向。 1 I) |; |2 f+ I9 T

& h6 g0 E$ p) M) W& T8 V# |

4、场景:找准客户生存的主场景 ) W; l! r9 E, l! p) g* B( h

前文在谈及客户的改变时已经提出一个概念—即“金融的生存化”。这个概念是指金融不是独立存在于人们的生存中,而是嵌入在浩繁的生存场景中,让人感受不到金融的存在,可它实际上又无处不在。因此,互联网金融版图的扩张实际上依赖两个维度的扩展,一是扩大目的客群,二是霸占客户的生存时间。

- m, f# u: A( E; t& Z+ W7 r; ^7 Y) d$ z! v% N5 H1 j& p

扩大客群的方法有很多种,比如地域的扩张、年龄层的扩张、产业层的扩张等等。霸占客户的生存时间则必要占据只管多的应用场景,即流量入口。据BCG“数字化新世代3.0”研究表现,占据用户上网时间流量最多的是娱乐、沟通、信息获取和电子商务这四大类运动。互联网金融巨头们对客户时间的争取也牢牢围绕这几大范畴睁开。 d. S' k. q% J" C

$ u5 \8 O' [1 E$ F' @

与此同时,传统金融机构渐渐意识到,他们所熟知的金融产物开始与场景合为一体,单纯依赖产物自己来实现差异化已变得越来越困难。只有将产物与场景以及客户需求细密联合,才华被客户所继承。因此,很多传统金融机构纷纷加强对场景的布局,比如建行和工行创建了自己的电商平台,安全团体向二手车和房产生意业务进军并创建起开放的万里通积分平台等。

# u9 Y3 B5 ]1 O7 j0 V3 _

M) b% \( p, R4 I在将来对场景的争取战中,关键是要找准客户生存的主场景,并以此作为核心应用的切入点。这种主场景既有大概是线上的,也有大概是线下的,它不愿定占据客户最多的时间,但通常链接的是客户最根本的需求。

$ ?" ~" e T4 m4 l& F) P1 {6 h- v$ ^

比方,住宅小区的门禁卡链接的是客户逐日回家的根本需求,反映了客户在根本上对安全的寻求。门禁卡是否有大概是一个核心主应用,可否在此底子上叠加各种辅应用?将来对场景的争取大概必要检验机构在生理学和社会学层面临客户深层需求的明白,并对机构真正践行“以客户为中心”的力度举行检验。 2 s( V, L9 f3 a

: R0 L& R) i% Q$ M7 d(三)对差别市场参加者的启示

3 _7 I' P8 m- R. T8 r9 K, p8 B/ @对于互联网金融如许一个新兴的、快速变革的市场,我们很难去推测2020年的终局,但把握此中的紧张趋势和核心标题,同样可以资助差别的市场参加者找准方向。

$ [, @8 |: _* v4 T- f2 k2 v

/ T/ L5 |$ D" y/ V, J将来,传统金融机一方面仍有大概享有产物专业、风险管控等范畴的上风,另一方面也将加大在渠道、场景端的创新力度。互联网巨头的传统上风在于平台,已往几年对场景的争取已初见成效,将来最有大概在底子办法范畴加大创新力度。各种新兴金融业态现在还处在快速发展和演变期,尚未探索出顺应国情的有用红利模式,同时面临较高的羁系不确定性,有待进一步观察。通讯运营商和底子办法提供商如大肆进入互联网金融市场,则意味着跳出传统上风行业,进入到一个市场化水平较高的生疏行业中,其面临的头脑变革和体制机制挑衅不可小觑。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图