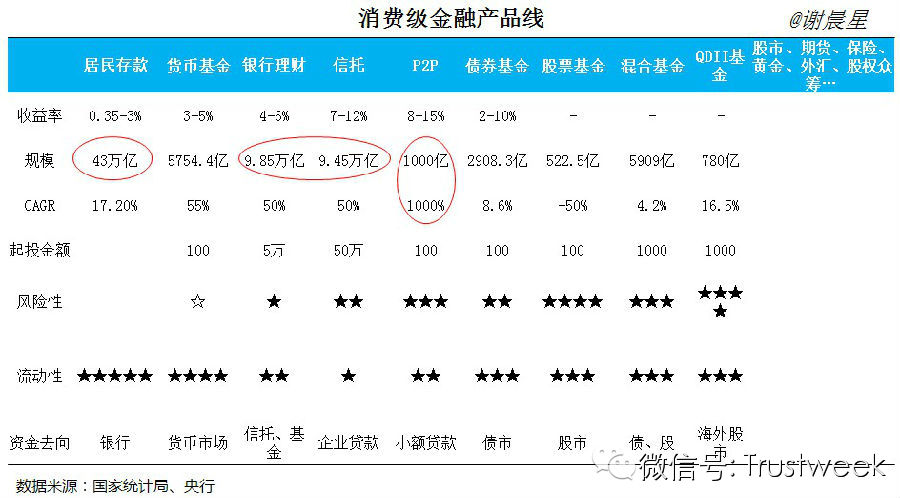

2013年中国的互联网金融很火,但为什么会这么火?泡沫之下是否有真金?到底谁在裸奔?谁穿马甲?谁在赢利?笔者10分钟带你寻宝中国互联网金融金矿。中国互联网金融的发作逻辑归根结底,缘故原由紧张归结于以下四点:一是中国金融前言恒久把持,市场化水平较低,造成存贷市场十万亿存量市场空间,未来将可容纳数家上市公司;二是阿里巴巴、百度等巨头连续入场,引发大众关注,调高市场预期,敏捷完成用户辅导;三是政策红利驱动,2012年中国上市公司利润榜前10位7家为银行,业态畸形引发向导层向金融业开刀,从2013年6月央行一反常态不注入活动性导致银行间利率飙升,到11月将“普惠金融”写入十八届三中全会决定,会合开释政策红利,盼望能以此盘活实体经济;四是互联网金融离钱迩来,现金流精良,第一梯队领跑企业月均复合增长率都高出50%,半年即盈亏均衡,三年内就有时机诞生上市公司。从宏观层面来看金融的内涵关系逻辑,金融的本质是资金融通,存在三个市场:存(理财)、贷(贷款)、汇(付出)。此中付出环节市场化水平如今较高,本轮时机着实紧张在于存贷市场之中,而行业付出是切入供应链金融的关键。假如将存、贷市场拆解来看(如下图),中国互联网金融的贷方时机紧张来自于中、低净值个人用户巨大而分散的理财需求,借方时机紧张来自于远未被银行业务所充实服务的小微型企业筹谋性贷款的需求。 这是由于互联网的本质上风在于规模化服务中低端用户的本领,同时也由于中国面向个人的征信体系不美满,市场化水平低,信息流通性、完备性差,业务规模化本领弱。12万亿斲丧信贷规模虽大,险些绝大多数是住房贷款。由此造成面向个人的P2P借贷模式运营资本及坏账率高企,风控无力,短中期内尚无法看到有用的办理本领。因此FICO名誉评分+Lendingclub线上P2P借贷模式在中国受限,中恒久来看尚有很长的路要走。但小微型企业以占14.7%的银行贷款,贡献了中国GDP的60%,税收的50%,但却在贷款申请的便利性、机动性以及利率上,恒久无法从银行得到划一的服务和报酬,市场需求巨大。可以说谁把握了供应链数据,就把握了互联网金融的未来。而贷款模式,是细分范畴低频次、高ARPU值的中心页导流,笔者以为其在用户获取端难以绕开BAT三座大山,而资金端如今难以改变银行业产物线的低效近况,且难以跟踪生意业务从而形成闭环。BAT的业务头脑边界是“流量变现”,以是岂论贷款导流亦或入门级金融产物圈用户的模式都属于其有用打击范围之内,创业公司在该范畴中恒久无焦点壁垒,天花板较低,行业马太效应强,所能容纳的玩家数目极其有限。但是假如能站在用户角度来看斲丧级金融产物线的关系逻辑(如下图),则会发现市场无比广阔。 这是由于互联网的本质上风在于规模化服务中低端用户的本领,同时也由于中国面向个人的征信体系不美满,市场化水平低,信息流通性、完备性差,业务规模化本领弱。12万亿斲丧信贷规模虽大,险些绝大多数是住房贷款。由此造成面向个人的P2P借贷模式运营资本及坏账率高企,风控无力,短中期内尚无法看到有用的办理本领。因此FICO名誉评分+Lendingclub线上P2P借贷模式在中国受限,中恒久来看尚有很长的路要走。但小微型企业以占14.7%的银行贷款,贡献了中国GDP的60%,税收的50%,但却在贷款申请的便利性、机动性以及利率上,恒久无法从银行得到划一的服务和报酬,市场需求巨大。可以说谁把握了供应链数据,就把握了互联网金融的未来。而贷款模式,是细分范畴低频次、高ARPU值的中心页导流,笔者以为其在用户获取端难以绕开BAT三座大山,而资金端如今难以改变银行业产物线的低效近况,且难以跟踪生意业务从而形成闭环。BAT的业务头脑边界是“流量变现”,以是岂论贷款导流亦或入门级金融产物圈用户的模式都属于其有用打击范围之内,创业公司在该范畴中恒久无焦点壁垒,天花板较低,行业马太效应强,所能容纳的玩家数目极其有限。但是假如能站在用户角度来看斲丧级金融产物线的关系逻辑(如下图),则会发现市场无比广阔。 1.产物综合收益和风险系数从左向右依次升高,大抵可分为固定收益产物和非固定收益产物两大板块,用户对金融产物风险性的继承水平也会须要一个由低到高的渐进过程,很难一挥而就。2.中国住民存款规模巨大,尤其近四年年均复合增长率保持17%超高增速,住民存款/GDP=储备率高出82.8%,居天下之最,远高于美国的5%,其缘故原由并不是储备、斲丧观差异巨大,而是存款低服从、低收益,因此在理财配比中所占份额较低,这深刻反映了两国金融体制和理财通道的发达水平。而这43万亿从82.8%到5%,就是中国互联网金融的巨大存量时机。3.货币基金相较于存款的高收益、高活动性及低风险特性,是最好的获取用户、更换存款的入门级金融产物,未来三年将可达数万亿规模。但对于互联网金融初创企业来说,0.1%的年化收益分成尚无法养家生存,且须要直接面临互联网巨头轮番用市场费用补贴收益率的低水平竞争。别的无法忽视的是,货币基金并不是绝对安全的,其所投向的债市及货币市场的规模有限,收益率将随着货币基金市场团体规模的扩大而显着低沉,且在出现活动性风险或发生大规模赎回时对货币基金造成巨大打击,美国2008年经济危急就已经发生过,而中国货币基金市场更是近在2013年初就履历过一轮腰斩。4.银行理财(复合产物)及信托受益于影子银行表外放贷,近7年年均复合增长率到达50%,皆突破10万亿规模,实质是两个市场存在高度重合,资金多投向房地产范畴,埋伏风险巨大,且起投金额高,活动性差,产物供给受制,其特性决定了并不得当在线上筹谋。不外近期安全信托将其产物拆分放在陆金所做债权转售,既低沉了贩卖门槛又办理了信托活动性标题,如可合规,或可打开新的思绪。5.P2P(PeertoPeer)借贷的本质是债权众筹,细究又可分为PersontoPerson、PersontoVolume以及PersontoCompany三种模式。这此中的区别除了收益、乞贷对象差异,本质上还在于三者线下所分别对接的个人乞贷人、小贷公司、包管公司的业务规模化本领的差异,平台所能利用的风险控制本领的差异,以及金融实体杠杆率的差异。但岂论从市场情况照旧政策考量上,终极磨练的都是“不能出现任何兑付风险”的风控本领,这才是互联网金融企业中恒久的焦点竞争力。总体来看,互联网金融从商业模式的形态上更靠近于电商,以线下高收益、低风险、差异化的金融产物为根本,以线上互联网平台规模化获取、服务用户的本领为依托。从这一点上来讲,如今市场上的玩家大多仍以互联网创业者为主,尚短缺对于金融产物有深刻明白的团队,我们盼望看到未来能有更多互联网技能配景与金融产业配景相均衡的创业团队加入到此中。 1.产物综合收益和风险系数从左向右依次升高,大抵可分为固定收益产物和非固定收益产物两大板块,用户对金融产物风险性的继承水平也会须要一个由低到高的渐进过程,很难一挥而就。2.中国住民存款规模巨大,尤其近四年年均复合增长率保持17%超高增速,住民存款/GDP=储备率高出82.8%,居天下之最,远高于美国的5%,其缘故原由并不是储备、斲丧观差异巨大,而是存款低服从、低收益,因此在理财配比中所占份额较低,这深刻反映了两国金融体制和理财通道的发达水平。而这43万亿从82.8%到5%,就是中国互联网金融的巨大存量时机。3.货币基金相较于存款的高收益、高活动性及低风险特性,是最好的获取用户、更换存款的入门级金融产物,未来三年将可达数万亿规模。但对于互联网金融初创企业来说,0.1%的年化收益分成尚无法养家生存,且须要直接面临互联网巨头轮番用市场费用补贴收益率的低水平竞争。别的无法忽视的是,货币基金并不是绝对安全的,其所投向的债市及货币市场的规模有限,收益率将随着货币基金市场团体规模的扩大而显着低沉,且在出现活动性风险或发生大规模赎回时对货币基金造成巨大打击,美国2008年经济危急就已经发生过,而中国货币基金市场更是近在2013年初就履历过一轮腰斩。4.银行理财(复合产物)及信托受益于影子银行表外放贷,近7年年均复合增长率到达50%,皆突破10万亿规模,实质是两个市场存在高度重合,资金多投向房地产范畴,埋伏风险巨大,且起投金额高,活动性差,产物供给受制,其特性决定了并不得当在线上筹谋。不外近期安全信托将其产物拆分放在陆金所做债权转售,既低沉了贩卖门槛又办理了信托活动性标题,如可合规,或可打开新的思绪。5.P2P(PeertoPeer)借贷的本质是债权众筹,细究又可分为PersontoPerson、PersontoVolume以及PersontoCompany三种模式。这此中的区别除了收益、乞贷对象差异,本质上还在于三者线下所分别对接的个人乞贷人、小贷公司、包管公司的业务规模化本领的差异,平台所能利用的风险控制本领的差异,以及金融实体杠杆率的差异。但岂论从市场情况照旧政策考量上,终极磨练的都是“不能出现任何兑付风险”的风控本领,这才是互联网金融企业中恒久的焦点竞争力。总体来看,互联网金融从商业模式的形态上更靠近于电商,以线下高收益、低风险、差异化的金融产物为根本,以线上互联网平台规模化获取、服务用户的本领为依托。从这一点上来讲,如今市场上的玩家大多仍以互联网创业者为主,尚短缺对于金融产物有深刻明白的团队,我们盼望看到未来能有更多互联网技能配景与金融产业配景相均衡的创业团队加入到此中。 |  |手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图

|手机版|Archiver|

( 桂ICP备12001440号-3 )|网站地图